更新的招募说明书(摘要)

(2010年2月)

基金管理人:天治基金管理有限公司 基金托管人:中国民生银行股份有限公司

重要提示

天治品质优选混合型证券投资基金(以下简称“本基金”)于2004年11月19日经中国证券监督管理委员会证监基金字[2004]192号文核准公开募集。本基金的基金合同于2005年1月12日正式生效。

投资有风险,投资者拟申购本基金时应认真阅读本招募说明书,全面认识本基金产品的风险收益特征,应充分考虑投资者自身的风险承受能力,并对于申购基金的意愿、时机、数量等投资行为作出独立决策。基金管理人提醒投资者基金投资的“买者自负”原则,在投资者作出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负责。

基金的过往业绩并不预示其未来表现。

本摘要依据基金合同和招募说明书编写,并经中国证监会核准。基金合同是约定基金当事人之间权利、义务的法律文件。基金投资人自依基金合同取得基金份额,即成为基金份额持有人和基金合同的当事人,其持有基金份额的行为本身即表明其对基金合同的承认和接受,并按照《基金法》、《运作办法》、基金合同及其他有关规定享有权利、承担义务。基金投资人欲了解基金份额持有人的权利和义务,应详细查阅基金合同。

本次更新的招募说明书已经本基金托管人中国民生银行股份有限公司复核,除特别说明外,本次更新的招募说明书所载内容截止日为2010年1月12日,有关财务数据和净值表现截止日为2009年12月31日(财务数据未经审计)。

一、基金管理人

(一)基金管理人概况

1、名称:天治基金管理有限公司

2、住所:上海市延平路83号501-503室

3、成立日期:2003年5月27日

4、法定代表人:赵玉彪

5、办公地址:上海市复兴西路159号

6、电话:021-64371155

7、联系人:张丽红

8、注册资本:1.3亿元人民币

9、股权结构:吉林省信托投资有限责任公司出资6000万元,占注册资本的46.16%;中国吉林森林工业集团有限责任公司出资5000万元,占注册资本的38.46%;吉林市国有资产经营有限责任公司出资2000万元,占注册资本的15.38%。

(二)主要人员情况

1、基金管理人董事、监事、经理层成员

赵玉彪先生:董事长、总经理,硕士,历任吉林省信托投资有限责任公司上海证券业务部交易部经理、吉林省信托投资有限责任公司上海洪山路证券营业部经理兼驻上海证券交易所出市代表、上海金路达投资管理有限公司总经理,现任天治基金管理有限公司董事长、总经理。

高福波先生:董事,研究生学历,高级经济师,历任吉林省白山市人民银行科长、办公室主任、副行级助理稽察员,吉林省白山市农村信用联社理事长,吉林省农村信用联社资金信贷处负责人、副主任,现任吉林省信托投资有限责任公司党委书记、董事长。

柏广新先生:董事,博士,高级经济师,历任吉林省黄泥河林业局副局长、党委书记,中共吉林省延边朝鲜族自治州委员会宣传部常务副部长,延边州人民政府副秘书长,延边州林业管理局局长兼吉林延边林业集团董事长,现任吉林森工集团有限责任公司董事长、党委书记,全国人大代表。

邱荣生先生:董事,研究生学历,高级经济师,历任吉林省财政厅预算处科员、科长、副处长,香港振兴投资公司副总经理,吉林省财政厅副主任,吉林省信托投资公司工作办公室主任、财务部经理、总经理助理、副总经理,现任吉林省信托投资有限责任公司党委副书记、董事、总经理。

李洁思女士:独立董事,自1991年7月至2007年12月在吉林省延边朝鲜族自治州政府工作。在工作期间曾任延边州政府副秘书长、副州长、常务副州长,分管过政法、经济、金融等工作,现已退休。

张屹山先生:独立董事,学士,历任吉林大学数学系助教、吉林大学经济管理学院讲师、副教授,现任吉林大学商学院教授、商学院院长。

武雷先生:独立董事,学士,曾任北京金杜律师事务所担任执业律师、合伙人,现任君合律师事务所合伙人。

侯丹宇女士:监事会主席,学士,历任吉林省信托投资公司上海证券业务部营业部经理、东北证券有限责任公司上海洪山路证券营业部总经理、天治基金管理有限公司督察长、副总经理,现任天治基金管理有限公司监事长。

姚世家先生:监事,硕士,高级会计师,曾任吉林省天桥岭林业局太阳林场财务处会计、处长、吉林省天桥岭林业局总会计师、副局长、局长、吉林省敦化市林业局局长、吉林省敦化市市长,现任中国吉林森林工业集团有限责任公司副总经理。

唐庆敏先生:监事,本科学历,历任吉林市国资局工交科科长、吉林市财政局企业二处处长、吉林市国资公司董事。

白宇先生:监事,大学本科学历,助理经济师职称,2003年起就职于天治基金管理有限公司,现任投资管理部总监助理、中央交易室经理。

尹维忠先生:监事,学士,2005年起就职于天治基金管理有限公司,现任天治基金管理有限公司基金结算部总监助理。

刘伟先生:督察长,学士,历任吉林省信托投资有限责任公司星火项目处项目负责人、自营基金业务部副经理、上海全路达创业投资公司董事长,现任天治基金管理有限公司督察长。

2、本基金基金经理

谢京先生:经济学硕士,证券投资、基金管理从业经验15年。曾任职于国泰证券有限公司北京分公司、中利投资有限责任公司、上海金路达投资管理有限公司,期间主要从事证券分析、研究和投资管理等工作。2003年加入天治基金管理有限公司从事证券研究和基金管理工作。自2005年8月29日至今任本基金基金经理,2008年6月30日起兼任天治财富增长证券投资基金基金经理。

本基金历任基金经理:2005年1月12日至2007年4月12日,刘红兵先生任基金经理;2005年3月11日至2005年8月28日,袁柏南先生与刘红兵先生共同管理本基金。

3、投资决策委员会成员

天治基金管理有限公司董事长、总经理赵玉彪先生、投资管理部总监兼天治财富增长证券投资基金基金经理、天治品质优选混合型证券投资基金基金经理谢京先生、天治核心成长股票型证券投资基金(LOF)基金经理、天治趋势精选灵活配置混合型证券投资基金基金经理吴涛先生。

4、上述人员之间无亲属关系。

二、基金托管人

名称:中国民生银行股份有限公司(以下简称“中国民生银行”)

住所:北京市西城区复兴门内大街2号

办公地址:北京市西城区复兴门内大街2号

法定代表人:董文标

成立时间:1996年2月7日

基金托管业务批准文号:证监基金字[2004]101号

组织形式:股份有限公司(上市)

注册资本:18,823,001,989元人民币

存续期间:持续经营

电话:010-58560666

联系人:关悦

三、相关服务机构

(一)基金份额发售机构

1、直销机构

天治基金管理有限公司

办公地址:上海市徐汇区复兴西路159号

法定代表人:赵玉彪

电话:021-64718300

传真:021-64375409

联系人:陈楠

客户服务电话:4008864800、021-34064800

网址:www.chinanature.com.cn

2、代销机构

(1)中国民生银行股份有限公司

住所: 北京市西城区复兴门内大街2号

办公地址:北京市西城区复兴门内大街2号

法定代表人: 董文标

电话:010-58351666

传真:010-83914283

联系人:董云巍

客户服务电话:95568

网址:www.cmbc.com.cn

(2)中国建设银行股份有限公司

住所: 北京市西城区金融大街25号

办公地址:北京市西城区闹市口大街1号院1号楼(长安兴融中心)

法定代表人: 郭树清

传真:010-66275654

联系人:何奕

客户服务电话:95533

网址:www.ccb.com

(3)交通银行股份有限公司

住所:上海市银城中路188号

办公地址:上海市银城中路188号

法定代表人:胡怀邦

电话:021-58781234

传真:021-58408842

联系人:曹榕

客户服务电话:95559

网址:www.bankcomm.com

(4)兴业银行股份有限公司

住所:福州市湖东路154号

办公地址:福州市五一中路元洪大厦25层

法定代表人:高建平

电话:021-62677777

联系人:苏健

客户服务电话:95561

网址:www.cib.com.cn

(5)上海浦东发展银行股份有限公司

住所:上海市浦东新区浦东南路500号

办公地址:上海市中山东一路12号

法定代表人:吉晓辉

电话:021-61618888

传真:021-63604199

联系人:徐伟

客户服务电话:95528

网址:www.spdb.com.cn

(6)中信银行股份有限公司

住所:北京市东城区朝阳门北大街富华大厦C座

法定代表人:孔丹

电话:010-65544291

传真:010-65541281

联系人:李瑞

客户服务电话:95558

网址:www.ecitic.com

(7)中国银河证券股份有限公司

住所:北京市西城区金融大街35号国际企业大厦C座

办公地址:北京市西城区金融大街35号国际企业大厦C座

法定代表人:胡长生

电话:010-66568047

联系人:李洋

客户服务电话:4008888888

网址:www.chinastock.com.cn

(8)国泰君安证券股份有限公司

住所:上海市浦东新区商城路618号

办公地址:上海市浦东新区银城中路168号

法定代表人:祝幼一

联系人:芮敏祺

客户服务电话:4008888666

网址: www.gtja.com

(9)海通证券股份有限公司

住所:上海市淮海中路98号

办公地址:上海市黄浦区广东路689号海通证券大厦

法定代表人:王开国

联系人:金芸

客户服务电话:95553、4008888001

网址:www.htsec.com

(10)中信建投证券有限责任公司

住所:北京市安立路66号4号楼

办公地址:北京市东城区朝内大街188号

法定代表人:张佑君

联系人:权唐

客户服务电话:4008888108

网址:www.csc108.com

(11)申银万国证券股份有限公司

住所:上海市常熟路171号

办公地址:上海市常熟路171号

法定代表人:丁国荣

电话:021-54033888

传真:021-54035333

联系人:王序微

客户服务电话:021-962505

网址:www.sw2000.com.cn

(12)招商证券股份有限公司

住所:深圳市福田区益田路江苏大厦A座38—45层

办公地址:深圳市福田区益田路江苏大厦A座38—45层

法定代表人:宫少林

电话:0755-82943666

传真:0755-82943636

联系人:黄健

客户服务热线:95565、4008888111

网址:www.newone.com.cn

(13)华泰证券股份有限公司

住所:江苏省南京市中山东路90号华泰证券大厦

办公地址:江苏省南京市中山东路90号华泰证券大厦

法定代表人:吴万善

电话:025-84457777

联系人:樊昊

客户服务电话:95597

网址:www.htsc.com.cn

(14)华泰联合证券有限责任公司

住所:深圳市深南东路5047号深圳发展银行大厦10、24、25层

办公地址:深圳市深南东路5047号深圳发展银行大厦10、24、25层

法定代表人:马昭明

电话:0755-82492000

传真:0755-82492962

联系人:盛宗凌

客户服务电话:95513、4008888555

网址:www.lhzq.com

(15)兴业证券股份有限公司

住所:福建省福州市湖东路99号标力大厦

办公地址:上海市浦东民生路1199弄证大·五道口广场1号楼21层

法定代表人:兰荣

联系人:谢高得

客户服务电话:4008888123

网址:www.xyzq.com.cn

(16)东方证券股份有限公司

住所:上海市中山南路318号新源广场2号楼21-29楼

办公地址:上海市中山南路318号新源广场2号楼21-29楼

法定代表人:王益民

电话:021-63325888

联系人:吴宇

客户服务电话:95503

网址:www.dfzq.com.cn

(17)金元证券股份有限公司

住所:海南省海口市南宝路36号证券大厦4层

办公地址:深圳市深南大道4001号时代金融中心17楼

法定代表人:陆涛

电话:0755-83025695

传真:0755-83025625

联系人:金春

客户服务电话:4008888228

网址:www.jyzq.cn

(18)长江证券股份有限公司

住所:武汉新华路特8号长江证券大厦

办公地址:上海市汉口路130号长江证券大厦5F

法人代表:胡运钊

电话:021-63219781

传真:021-51062920

联系人:李良

客户服务电话:4008888999

网址:www.95579.com

(19)东北证券股份有限公司

住所:长春市自由大路1138号

办公地址:长春市自由大路1138号

法定代表人:矫正中

电话:0431-85096709

联系人: 潘锴

客户服务电话: 4006000686

网址: www.nesc.cn

(20)第一创业证券有限责任公司

住所:广东省深圳市罗湖区笋岗路12号中民时代广场B座25层

办公地址:广东省深圳市罗湖区笋岗路12号中民时代广场B座25层

法定代表人:刘学民

电话:0755-25832583

联系人:徐菁

客户服务电话:15915477192、0755-25832523

网址:www.firstcapital.com.cn

(21)山西证券股份有限公司

住所:山西省太原市府西街69号山西国贸中心

办公地址:山西省太原市府西街69号山西国贸中心

法定代表人:候巍

联系人:张治国

客户服务电话:4006661618

网址:www.i618.com.cn

(22)国元证券股份有限公司

住所:合肥市寿春路179号

办公地址:合肥市寿春路179号

法定代表人: 凤良志

联系电话:0551-2207936

联系人: 程维

开放式基金咨询电话:安徽地区:96888;全国:400-8888-777

网址:www.gyzq.com.cn

(23)华安证券有限责任公司

住所:安徽省合肥市长江中路357号

办公地址:安徽省合肥市阜南路166号润安大厦2805号

法定代表人:李工

电话:0551-5161672

联系人:甘霖

客户服务电话:0551-96518、4008096518

网址:www.huaans.com

(24)万联证券有限责任公司

住所:广州市中山二路18号广东电信广场36—37层

办公地址:广州市中山二路18号广东电信广场36—37层

法定代表人:李舫金

电话:020-37865070

传真:020-37865030

联系人:罗创斌

客户服务电话:4008888133

网址:www.wlzq.com.cn

(25)齐鲁证券有限公司

住所:山东省济南市经十路128号

办公地址:山东省济南市千佛山路三号济南商业银行四层

法定代表人:李玮

电话:0531-81283906

传真:0531-81283900

联系人:傅咏梅

客户服务电话:95538

网址:www.qlzq.com.cn

(26)光大证券有限责任公司

住所:上海市静安区新闸路1508号

办公地址:上海市静安区新闸路1508号

法定代表人:徐浩明

联系人:刘晨

客户服务电话:10108998

网址:www.ebscn.com

(27)广发证券股份有限公司

住所:广东省珠海市吉大海滨南路光大国际贸易中心26楼2611室

办公地址:广州市天河北路183号大都会广场42、41、38、36、18、19楼

法定代表人:王志伟

联系人:黄岚

客户服务电话:020-87555888

网址:www.gf.com.cn

(28)湘财证券有限责任公司

住所:湖南省长沙市黄兴中路63号中山国际大厦12楼

办公地址:上海市浦东陆家嘴环路958号华能联合大厦5楼

法定代表人:陈学荣

电话:021-68634518

传真:021-68865680

联系人:钟康莺

开放式基金客服电话:400-888-1551

网址:www.xcsc.com

(29)平安证券有限责任公司

住所:深圳市福田区八卦岭八卦三路平安大厦

办公地址:深圳市八卦岭八卦三路平安大厦三楼

法定代表人:陈敬达

电话:0755-82450826

传真:0755-82433794

联系人:袁月

客户服务电话:95511

网址:www.pa18.com

(30)安信证券股份有限公司

住所:深圳市福田区金田路2222号安联大厦34层、28层A02单元

办公地址:深圳市深南大道2028号中国凤凰大厦1号楼7层

法定代表人:牛冠兴

电话:010-66581666

传真:010-66581686

联系人:温鹏

客户服务电话:4008001001

网址:www.essences.com.cn

(31)宏源证券股份有限公司

住所:新疆乌鲁木齐市建设路2号

办公地址:北京市西城区太平桥大街19号

法定代表人:汤世生

电话:010-88085338

传真:010-88085344

联系人:李巍

客户服务电话:4008-000-562

网址:www.hysec.com

(32)爱建证券有限责任公司

住所:上海市南京西路758号24楼

办公地址:上海市南京西路758号24楼

法定代表人:张建华

电话:021-32229888

联系人:颜奕斌

网址:www.ajzq.com

(33)东海证券有限责任公司

住所:江苏省常州市延陵西路59号常信大厦18楼

办公地址:江苏省常州市延陵西路59号常信大厦18楼

法定代表人:朱科敏

电话:0519-88157761

联系人:李涛

客户服务热线:4008888588

网址: www.longone.com.cn

(34)新时代证券有限责任公司

住所:北京市西城区月坛北街2号月坛大厦1501室

办公地址:北京市西城区月坛北街2号月坛大厦1501室

法定代表人:马金声

联系人:朱雪雁

客户服务电话:4006989898

网址:www.xsdzq.cn

(35)国联证券股份有限公司

住所:无锡市县前东街168号

办公地址:无锡市县前东街168号国联大厦703室

法定代表人:雷建辉

电话:0510-82831662

传真:0510-82830162

联系人:袁丽萍

客户服务电话: 4008885288,0510-82588168

网址:www.glsc.com.cn

(36)信达证券股份有限公司

住所:北京市西城区三里河东路5号中商大厦10层

办公地址:北京市西城区三里河东路5号中商大厦10层

法人代表:张志刚

电话:010-88656476

传真:010-88656290

联系人:唐静

客户服务电话:4008008899

网址:www.cindasc.com

(37)天相投资顾问有限公司

住所:北京市西城区金融街19号富凯大厦B座701

办公地址:北京市西城区金融大街5号新盛大厦B座4层

法定代表人:林义相

电话:010-66045529

传真:010-66045500

联系人:莫晓丽

客户服务电话:010-66045678

网址:www.txsec.com www.txjijin.com

(38)广发华福证券有限责任公司

住所:福州市五四路157号新天地大厦7、8层

办公地址:福州市五四路157号新天地大厦7、8、10层

法定代表人:黄金琳

电话:0591-87841160

传真:0591-87841150

联系人:张腾

客户服务电话:96326

网址:www.gfhfzq.com.cn

(三)律师事务所

名称:上海源泰律师事务所

住所:上海浦东南路256号华夏银行大厦14层

负责人:廖海

经办律师:廖海 吕红

电话:021-51150298

联系人:廖海

(四)会计师事务所

名称:安永华明会计师事务所

法定代表人:葛明

住所:北京市东城区东长安街1号东方广场东方经贸城安永大楼16层

办公地址:上海市长乐路989号世纪商贸广场23楼

签章会计师:徐艳、蒋燕华

电话:021-22288888

传真:021-22280000

联系人:蒋燕华

四、基金的名称

天治品质优选混合型证券投资基金

五、基金的类型

契约型开放式

六、基金的投资目标

在有效控制风险的前提下,追求中长期稳定且超越业绩比较基准的投资回报。

七、基金的投资方向

本基金的投资范围为具有良好流动性的金融工具,包括国内依法公开发行上市的各类股票、债券以及中国证监会允许基金投资的其他金融工具。

八、基金的投资策略

本基金以股票品种为主要投资标的,以自下而上的股票优选策略为主,辅以自上而下的类别资产配置、行业资产配置,并依托专业的管理经验和有效的风险预算管理,构建和动态调整投资组合,以追求基金资产的中长期稳定增值。总体投资策略包括以下几个层面:

1、类别资产配置

本基金根据对宏观经济形势、微观经济运行环境、财政政策、金融政策、产业政策、证券市场发展趋势等因素的综合分析,对各类别资产的风险收益特征及其相对变化趋势进行判断,及时调整股票资产、债券资产和现金类资产之间的配置比例,以期达到三大类资产之间的动态收益-风险的最优配置效果。

在一般情况下,本基金的资产类别配置的范围为:股票投资比例范围为40%-95%,债券投资比例范围为0%-55%,现金类资产比例不低于5%。

2、行业资产配置

基金从行业的收益性、行业成长性、行业景气状况及变动趋势等方面对行业的相对投资价值进行综合评级,并参照风险预算设置的行业偏离度,确定股票行业配置权重的合理区间。

对行业的收益性分析主要选择行业毛利率、净资产收益率两项指标,对行业的成长性分析主要选择主营业务收入增长率、主营业务利润增长率和净利润增长率三项指标,对行业景气状况及变动趋势的分析主要以宏观经济数据和行业经济运行数据为基础,并借鉴相关的外部研究成果。

3、股票优选策略与组合构建

(1)选股标准

本基金以长期发展潜力作为公司价值最为重要的评估标准,综合运用全方位、多层次的上市公司品质分析体系,优选具备长期发展潜力、中长期投资值得放心的上市公司股票。

本基金投资于富有长期发展潜力的上市公司股票的比例不低于股票资产净值的80%,该类上市公司主要具有以下特征:

(i)具有健康卓越的财务品质,具体表现为盈利质量和经营现金质量的可靠性较高、体现价值创造能力的自由现金流量充沛等;

(ii)具有持续稳健的经营品质,主要特征为公司治理结构规范、远期发展战略清晰且在管理能力、创新能力、品牌商誉和资源占有等领域拥有独特的内在竞争优势等;

(iii)具有安全边际较高的市场品质,即内在价值被市场相对低估。

(2)股票备选库的建立

(i)基于长期发展潜力的上市公司财务品质评估体系

健康卓越的财务品质是上市公司长期发展潜力的支柱。本基金主要通过财务健康诊断和价值创造能力评估,严格优选财务品质健康卓越的上市公司,建立本基金的一级股票备选库。

财务健康诊断主要通过分析利润构成、持续性利润水平、往来资金状况等因素,剔除存在利润泡沫和经营现金泡沫的上市公司,选出盈利质量和经营现金质量可靠性较高的上市公司。

自由现金流量是上市公司的价值创造之源,反映了上市公司经营业绩的本质,可以有效衡量上市公司的持续经营能力和未来成长机会。本基金运用自由现金流量评价体系对上市公司价值创造能力进行全面评估,主要采用自由现金流量/净资产比率、自由现金流量/总负债比率、每股自由现金流量等指标。

(ii)基于长期发展潜力的上市公司经营品质评估体系

持续稳健的经营品质是上市公司长期发展潜力的基石。本基金在一级股票备选库的基础上,主要通过公司治理结构、远期发展战略与内在竞争优势的全面分析,综合考察上市公司价值创造的微观动力、前景支持与现实保障等要素,优选具有持续稳健的经营品质的上市公司,建立本基金的二级股票备选库。上市公司经营品质的评估有相当部分是通过研究员对非财务报表信息的分析来完成的。

(iii)基于长期发展潜力的上市公司市场品质评估体系

市场品质是指由于内在价值被市场相对低估而存在较大的投资安全边际。本基金通过深层调研和合理估值,重点从主营业务经营状况、主导产品的行业地位、目标客户群体、潜在竞争对手以及研发能力、营销体系等因素考察上市公司的持续盈利能力,并结合运用多种价值评估方法,综合考虑基本因素、市场因素和预期因素等,对二级股票备选库中的上市公司进行合理估值,最终选出内在价值低估从而具有较高的安全边际的股票,形成本基金的三级股票备选库。

(3)股票投资组合的构建与调整

本基金在三级股票备选库的基础上,结合股票流动性、投资时机选择等因素,最终拟定股票投资组合品种,并依据行业权重偏离度、个股权重偏离度等约束条件,对行业和个股进行适度的风险收益配比,进而根据事先设定的风险预算目标构建和调整投资组合,在严格风险约束的前提下进行有效的主动管理。

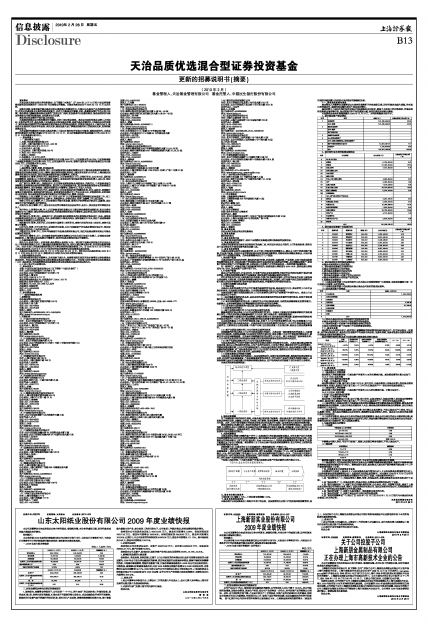

本基金的股票投资流程图:

■

4、债券投资策略

为了规避股票市场的系统性风险,本基金通过类别资产配置将一部分基金资产进行债券投资。债券投资品种包括国债、金融债、企业债、可转债、央行票据、债券回购等,投资的市场包括交易所市场和银行间市场。此外,未来市场可能推出的各类固定收益证券及其衍生金融工具也将成为本基金的投资对象。

债券投资综合考虑收益性、流动性和风险性,在深入分析宏观经济、货币政策等的基础上,运用利率预期、久期管理、部分久期管理、收益率利差分析等策略进行债券久期配置、类属配置,并在价值研究与风险收益评判的基础上,选择高流动性、高信用等级、高收益率及其他价值被低估的债券品种进行投资,获取债券市场长期稳定的收益。

5、风险预算管理

本基金在组合构建与调整的各个环节中,实施透明化的定量风险管理模式,对所有资产实行全流程的风险预算管理并且标明各项风险预算指标,通过投资组合表现与业绩比较基准表现的动态比较,对投资组合的风险来源自上而下进行归因分析(Risk Attribution),并据此动态调整类别资产配置、行业资产配置以及个股与个券配置。基金管理人为了约束自身严格实施风险预算管理,在公司网站上定期向投资者披露风险分析报告。

风险预算目标:本基金的年化目标跟踪误差(事前跟踪误差)不超过6%。

行业集中风险控制:本基金通过设置投资组合的行业权重与中信综合指数的行业权重的离差(行业权重偏离度),确定合理的行业配置权重范围:若行业在指数中的权重小于5%,则行业权重绝对离差不超过±5%;若行业在指数中的权重大于5%,则行业权重相对离差不超过±60%。行业分类方法按照中国证监会的一级行业划分标准,制造业按照二级行业划分。若指数的行业权重出现较大变动,本基金可对上述行业集中风险控制指标进行适度调整。

个股集中风险控制:十大重仓股资产净值占股票组合资产净值总额的比例不超过60%。

■

九、基金的业绩比较基准

中信标普300指数×70%+中信标普国债指数×30%。

十、基金的风险收益特征

本基金属于证券投资基金中风险水平适中的品种,在投资管理全过程中严格实施风险预算管理,在明确的风险预算目标范围内追求稳定的超额收益率。

十一、基金的投资组合报告

基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国民生银行股份有限公司根据基金合同规定,复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

本投资组合报告所载数据截至2009年12月31日。所列财务数据未经审计。

1、 期末基金资产组合情况

■

2、 期末按行业分类的股票投资组合

■

3、 期末基金投资前十名股票明细

■

4、 期末按券种分类的债券投资组合

本基金本报告期末未持有债券。

5、 期末基金投资前五名债券明细

本基金本报告期末未持有债券。

6、期末基金投资前五名权证明细

本基金本报告期末未持有权证。

7、期末基金投资前十名资产支持证券明细

本基金本报告期末未持有资产支持证券。

8、投资组合报告附注

(1)本基金投资的前十名证券的发行主体本期未出现被监管部门立案调查,或在报告编制日前一年内受到公开谴责、处罚的情形。

(2)本基金投资的前十名股票没有超出基金合同规定的备选股票库。

(3)期末其他资产的构成

■

(4)期末本基金持有处于转股期的可转换债券明细

本基金本报告期末未持有处于转股期的可转换债券。

(5)报告期末前十名股票中存在流通受限情况的说明

本基金本报告期末前十名股票中不存在流通受限情况。

十二、基金的业绩

基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不代表其未来表现。投资有风险,投资者在做出投资决策前应仔细阅读本基金的招募说明书。

基金份额净值增长率及其与同期业绩比较基准收益率比较表:

■

十三、费用概览

1、与基金运作有关的费用

(1)基金管理人的管理费

基金管理人的管理费按前一日基金资产净值的1.5%的年费率计提。基金管理费的计算方法如下:

H=E×1.5%/当年天数

H为每日应计提的基金管理费

E为前一日的基金资产净值

基金管理费每日计提,逐日累计至每个月月末,按月支付。由基金管理人向基金托管人发送基金管理费划付指令,托管人复核后于次月首日起5个工作日内从基金财产中一次性支付给基金管理人。

(2)基金托管人的托管费

基金托管人的托管费按前一日基金资产净值的0.25%的年费率计提。计算方法如下:

H=E×0.25%/当年天数

H为每日应计提的基金托管费

E为前一日的基金资产净值

基金托管人的托管费每日计算,每日计提,按月支付,由基金管理人向基金托管人发送基金托管费划付指令,基金托管人复核后于次月首日起5个工作日内从基金财产中一次性支付给基金托管人。

(3)基金管理人和基金托管人可根据基金发展情况调整基金管理费率或基金托管费率。降低基金管理费率和基金托管费率,无须召开基金份额持有人大会;调高基金管理费率和基金托管费率,须召开基金份额持有人大会审议。

(4)基金募集期间的信息披露费、会计师费、律师费以及其他费用,不得从基金财产中列支,可以从认购费中列支。若本基金的募集未达法定条件,募集费用由基金管理人承担。基金合同生效后的各项费用按有关法规列支。

(5)证券交易费用、基金合同生效后的基金信息披露费用、基金合同生效后的会计师费和律师费、基金份额持有人大会费用以及按照国家有关规定可以列入的其他费用等根据有关法规及相关合同的规定,按费用实际支出金额支付,列入当期基金费用。

2、与基金销售有关的费用

(1)申购费

■

申购费由申购人承担,可用于市场推广、销售、注册登记等各项费用,不列入基金财产。

(2)赎回费

■

赎回费由赎回人承担,25%归基金财产所有,75%支付注册登记费和相关手续费。

(3)基金管理人可以根据法律法规规定及基金合同调整申购费率和赎回费率,最新的申购费率和赎回费率在更新的招募说明书中列示。费率如发生变更,基金管理人最迟应于新的费率开始实施3个工作日前在指定媒体上公告。

十四、对招募说明书更新部分的说明

本招募说明书依据《基金法》、《证券投资基金运作管理办法》、《证券投资基金销售管理方法》、《证券投资基金信息披露管理办法》及其他有关法律法规的要求,对本基金2009年8月26日公布的《天治品质优选混合型证券投资基金招募说明书》进行了更新,主要更新的内容如下:

1、在“基金管理人”中,对基金管理人董事、监事、经理层成员、投资决策委员会成员信息进行了更新。

2、在“基金托管人”中,对基金托管人的基本情况、托管基金规模等信息进行了更新。

3、在“相关服务机构”中,更新了有关代销机构的名称、办公地址、电话、传真等关信息,删除了上海远东证券有限公司的相关信息、增加了国联证券股份有限公司、信达证券股份有限公司、天相投资顾问有限公司、广发华福证券有限责任公司的相关信息。

4、在“基金的投资”中,更新了本基金最近一期投资组合报告的内容。

5、在“基金的业绩”中,更新了基金合同生效以来的投资业绩。

6、在“其他应披露事项”中,列出了自2009年7月13日至2010年1月12日期间与本基金和本基金管理人有关的公告。

天治基金管理有限公司

2010年2月26日

| 序号 | 项目 | 金额(元) | 占基金总资产的比例(%) |

| 1 | 权益投资 | 141,026,945.33 | 92.00 |

| 其中:股票 | 141,026,945.33 | 92.00 | |

| 2 | 固定收益投资 | - | - |

| 其中:债券 | - | - | |

| 资产支持证券 | - | - | |

| 3 | 金融衍生品投资 | - | - |

| 4 | 买入返售金融资产 | - | - |

| 其中:买断式回购的买入返售金融资产 | - | - | |

| 5 | 银行存款和结算备付金合计 | 10,991,597.21 | 7.17 |

| 6 | 其他资产 | 1,278,844.42 | 0.83 |

| 7 | 合计 | 153,297,386.96 | 100.00 |

| 代码 | 行业类别 | 公允价值(元) | 占基金资产净值比例(%) |

| A | 农、林、牧、渔业 | - | - |

| B | 采掘业 | 9,728,000.00 | 6.41 |

| C | 制造业 | 57,422,203.00 | 37.84 |

| C0 | 食品、饮料 | 7,157,350.00 | 4.72 |

| C1 | 纺织、服装、皮毛 | - | - |

| C2 | 木材、家具 | - | - |

| C3 | 造纸、印刷 | - | - |

| C4 | 石油、化学、塑胶、塑料 | 3,656,600.00 | 2.41 |

| C5 | 电子 | 5,392,200.00 | 3.55 |

| C6 | 金属、非金属 | 7,516,963.00 | 4.95 |

| C7 | 机械、设备、仪表 | 24,124,990.00 | 15.90 |

| C8 | 医药、生物制品 | 9,574,100.00 | 6.31 |

| C99 | 其他制造业 | - | - |

| D | 电力、煤气及水的生产和供应业 | - | - |

| E | 建筑业 | 3,851,476.41 | 2.54 |

| F | 交通运输、仓储业 | 3,484,000.00 | 2.30 |

| G | 信息技术业 | 15,646,565.92 | 10.31 |

| H | 批发和零售贸易 | 7,390,000.00 | 4.87 |

| I | 金融、保险业 | 35,728,300.00 | 23.55 |

| J | 房地产业 | 4,172,400.00 | 2.75 |

| K | 社会服务业 | - | - |

| L | 传播与文化产业 | 3,604,000.00 | 2.38 |

| M | 综合类 | - | - |

| 合计 | 141,026,945.33 | 92.94 |

| 序号 | 股票代码 | 股票名称 | 数量(股) | 公允价值(元) | 占基金资产净值比例(%) |

| 1 | 600036 | 招商银行 | 400,000 | 7,220,000.00 | 4.76 |

| 2 | 600000 | 浦发银行 | 300,000 | 6,507,000.00 | 4.29 |

| 3 | 600588 | 用友软件 | 199,912 | 5,529,565.92 | 3.64 |

| 4 | 600704 | 中大股份 | 200,000 | 5,312,000.00 | 3.50 |

| 5 | 600893 | 航空动力 | 200,000 | 5,198,000.00 | 3.43 |

| 6 | 600348 | 国阳新能 | 100,000 | 4,837,000.00 | 3.19 |

| 7 | 600267 | 海正药业 | 200,000 | 4,826,000.00 | 3.18 |

| 8 | 601628 | 中国人寿 | 150,000 | 4,753,500.00 | 3.13 |

| 9 | 601766 | 中国南车 | 800,000 | 4,552,000.00 | 3.00 |

| 10 | 601398 | 工商银行 | 800,000 | 4,352,000.00 | 2.87 |

| 序号 | 名称 | 金额(人民币元) |

| 1 | 存出保证金 | 1,252,320.60 |

| 2 | 应收证券清算款 | - |

| 3 | 应收股利 | - |

| 4 | 应收利息 | 2,795.36 |

| 5 | 应收申购款 | 23,728.46 |

| 6 | 其他应收款 | - |

| 7 | 待摊费用 | - |

| 8 | 其他 | - |

| 9 | 合计 | 1,278,844.42 |

| 阶段 | 净值 增长率(1) | 净值增长率 标准差(2) | 业绩比较基准 收益率(3) | 业绩比较基准 收益率标准差(4) | (1)-(3) | (2)-(4) |

| 2005年1月12日- 2005年12月31日 | -4.07% | 1.00% | -0.41% | 0.79% | -3.66% | 0.21% |

| 2006年1月1日- 2006年12月31日 | 88.97% | 1.23% | 72.09% | 0.94% | 16.88% | 0.29% |

| 2007年1月1日- 2007年12月31日 | 120.65% | 1.97% | 121.02% | 1.93% | -0.37% | 0.04% |

| 2008年1月1日- 2008年12月31日 | -50.86% | 1.88% | -56.38% | 2.41% | 5.52% | -0.53% |

| 2009年1月1日- 2009年12月31日 | 58.62% | 1.52% | 68.52% | 1.62% | -9.90% | -0.10% |

| 申购金额(M,含申购费) | 申购费率 |

| M<25万元 | 1.5% |

| 25万元≤M<100万元 | 1.0% |

| 100万元≤M<500万元 | 0.5% |

| M≥500万元 | 每笔1200元 |

| 持有期限(N) | 赎回费率 |

| N<1年 | 0.5% |

| 1年≤N<2年 | 0.3% |

| 2年≤N<3年 | 0.1% |

| N≥3年 | 0 |