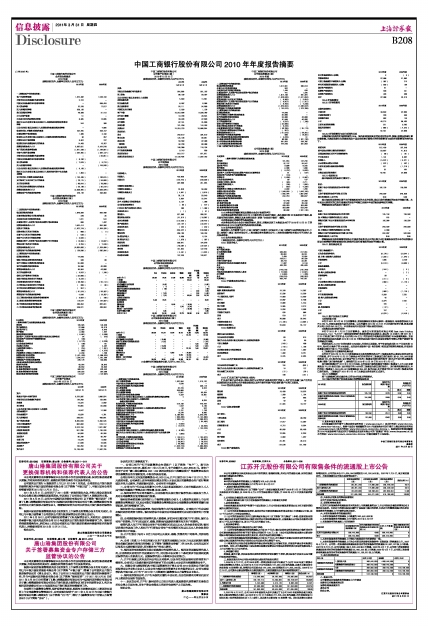

证券代码:600981 证券简称:江苏开元 公告编号:2011-006

江苏开元股份有限公司有限售条件的流通股上市公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,并对公司的虚假记载、误导性陈述或者重大遗漏负连带责任。

重要提示:

●本次有限售条件的流通股上市数量为206,442,600股

●本次有限售条件的流通股上市日为2011年4月6日

一、股权分置改革的相关情况

1、江苏开元股份有限公司(以下简称“公司”)股权分置改革方案于2006年3月27日经公司相关股东会议审议通过,以2006年4月4日作为股权登记日实施,于2006年4月6日实施后首次复牌。

2、公司股权分置改革方案无追加对价条件。

二、股权分置改革方案中关于有限售条件的流通股上市流通有关承诺

1、法定承诺事项:

全体非流通股股东承诺严格遵守中国证监会《上市公司股权分置改革管理办法》有关锁定期和减持比例的相关规定。

(1)公司全体非流通股股东承诺:其持有的公司原非流通股股份将自获得上市流通权之日起,在12个月之内不上市交易或者转让。

(2)公司的控股股东江苏开元国际集团有限公司(以下简称“开元集团”)承诺:在前项规定期满后,通过证券交易所挂牌交易出售所持有的公司原非流通股股份,出售数量占公司股份总数的比例在12个月之内不超过5%,在24个月之内不超过10%。

2、特别承诺事项:

公司的控股股东开元集团还作出如下承诺:

(1)自所持非流通股股份获得流通权之日起36个月内,通过证券交易所挂牌交易出售所持有的公司原非流通股股份的价格不低于首次公开发行价7.20元/股(当公司因利润分配或资本公积金转增股本等导致股份或股东权益发生变化时,对此价格进行相应调整)。

(2)自所持非流通股股份获得流通权之日起60个月内,开元集团不会通过证券交易所挂牌交易或协议转让使其所持有的公司股份占公司总股本的比例低于40%。

(3)将其所持公司股份在保荐机构华泰证券有限责任公司指定交易,并接受华泰证券有限责任公司监控。同时,开元集团授权中国证券登记结算有限责任公司将违反承诺的卖出交易所得资金划入上市公司帐户归上市公司所有。

3、承诺履行情况

经核查,截至日前,相关股东均已按照承诺的约定切实履行了承诺;相关股东不存在尚未完全履行股改承诺的情况。

三、股改实施后至今公司股本结构变化或股东持股变化情况

1、2006年9月27日,公司2006年第一次临时股东大会审议通过了《公司2006年度中期资本公积金转增股本方案》,以2006年6月30日公司总股本181,090,000股为基数,以资本公积金向全体股东每10股转增5股,转增后公司总股本由181,090,000股增加至271,635,000股。2006年10月18日,公司资本公积金转增股本方案实施完毕,方案实施前后公司股本结构情况如下:

| 转增前(股) | 本次转增(股) | 转增后(股) | 股份比例(%) | |

| 一、有限售条件的流通股份 | 113,590,000 | 56,795,000 | 170,385,000 | 62.7257 |

| 其中:1、国有法人股 | 109,165,712 | 54,582,855 | 163,748,567 | 60.2826 |

| 2、内部职工股 | 4,424,288 | 2,212,145 | 6,636,433 | 2.4431 |

| 二、无限售条件的流通股份 | 67,500,000 | 33,750,000 | 101,250,000 | 37.2743 |

| 股份总额 | 181,090,000 | 90,545,000 | 271,635,000 | 100.00 |

2、2007年5月18日,公司2006年年度股东大会审议通过了《公司2006年度利润分配方案及资本公积金转增股本方案》,以2006年12月31日总股本271,635,000股为基数,向全体股东每10股送红股2股并派发现金红利1元(含税),及以资本公积金每10股转增7股。送红股及资本公积金转增完成后,公司总股本由271,635,000股增加至516,106,500股。2007年7月5日,该方案实施完毕。方案实施前后公司股本结构情况如下:

| 送红股及转增前(股) | 本次送红股及转增(股) | 送红股及转增后(股) | 股份比例(%) | |

| 一、有限售条件的流通股份 | 130,761,340 | 117,685,206 | 248,446,546 | 48.14 |

| 其中:国有法人股 | 130,761,340 | 117,685,206 | 248,446,546 | 48.14 |

| 二、无限售条件的流通股份 | 140,873,660 | 126,786,294 | 267,659,954 | 51.86 |

| 股份总额 | 271,635,000 | 244,471,500 | 516,106,500 | 100.00 |

四、大股东占用资金的解决安排情况

公司不存在大股东占用资金。

五、保荐机构核查意见

江苏开元有限售条件流通股股东本次股份上市流通数量符合《上市公司股权分置改革管理办法》等的有关规定。江苏开元的相关股东已履行了在股改中做出的承诺,江苏开元的董事会提出的本次有限售条件的流通股上市申请符合相关规定。

六、本次有限售条件的流通股情况

1、本次有限售条件的流通股上市数量为206,442,600股

2、本次有限售条件的流通股上市日期为2011年4月6日

3、有限售条件的流通股上市明细清单

| 股东名称 | 持有限售条件的股份数量(股) | 持有有限售条件的流通股股份占公司总股本比例(%) | 本次上市数量(股) | 剩余有限售条件的流通股股份数量(股) |

| 江苏开元国际集团有限公司 | 206,442,600 | 40.00 | 206,442,600 | 0 |

| 合计 | 206,442,600 | 40.00 | 206,442,600 | 0 |

4、本次有限售条件的流通股上市情况与股改说明书所载情况一致。

5、本次有限售条件的流通股上市为公司第四次安排有限售条件(仅限股改)的流通股上市。2007年4月6日,公司第一次安排原非流通股股东持有的有限售条件的流通股32,987,227股上市流通;2007年6月15日,公司内部职工股6,636,433股上市流通。2008年4月7日,公司第二次安排原非流通股股东持有的有限售条件的流通股25,805,325股上市流通;2009年4月7日,公司第三次安排原非流通股股东持有的有限售条件的流通股16,198,621股上市流通。

七、股本变动结构表

| 单位:股 | 本次上市前 | 变动数 | 本次上市后 | |

| 有限售条件的流通股 | 1、国有法人股 | 206,442,600 | -206,442,600 | 0 |

| 有限售条件的流通股合计 | 206,442,600 | -206,442,600 | 0 | |

| 无限售条件的流通股 | A股 | 309,663,900 | 206,442,600 | 516,106,500 |

| 无限售条件的流通股合计 | 309,663,900 | 206,442,600 | 516,106,500 | |

| 股份总额 | 516,106,500 | 0 | 516,106,500 |

八、备查文件:

公司董事会有限售条件的流通股上市申请表

投资者记名数量查询证明

保荐机构核查意见书

其他文件

特此公告。

江苏开元股份有限公司董事会

2011年3月31日