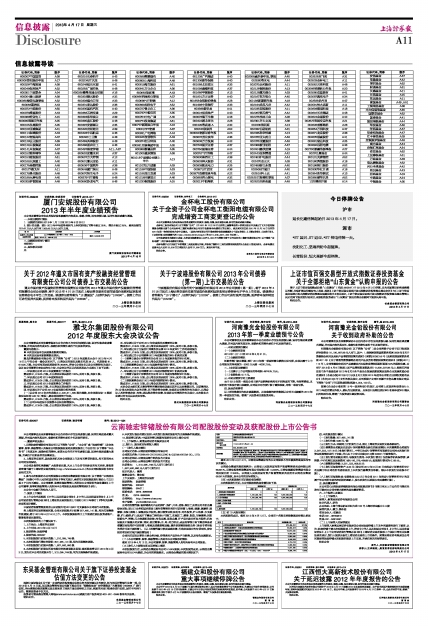

证券代码:600497 证券简称:驰宏锌锗 编号:临2013—024

云南驰宏锌锗股份有限公司配股股份变动及获配股份上市公告书

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

一、重要声明及提示

1、云南驰宏锌锗股份有限公司(以下简称“公司”、“本公司”或“驰宏锌锗”)及全体董事、监事、高级管理人员保证公司配股股份变动及获配股票上市公告书(以下简称“本公告书”)的真实性、准确性和完整性,承诺本公告书不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

2、上海证券交易所、其他政府机关对公司股票上市及有关事项的意见,均不表明对本公司的任何保证。

本公司及保荐机构提醒广大投资者注意,凡本上市公告书未涉及的有关内容,请投资者查阅刊载于上海证券交易所网站(http://www.sse.com.cn)的本公司配股说明书全文及相关文件。

3、参与本次配股的本公司控股股东云南冶金集团股份有限公司(以下简称“云南冶金集团”)根据《中华人民共和国证券法》等有关规定,承诺在本次配股新发行股份上市之日起6个月内不减持。本公司董事、监事和高级管理人员所持本公司股份的变动遵照《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》执行。

本公告中金额币种均为人民币。

二、股票上市情况

本上市公告书是根据《中华人民共和国公司法》、《中华人民共和国证券法》、《上市公司证券发行管理办法》和《上海证券交易所股票上市规则(2012年修订)》等有关法律、法规和规定编制。

中国证券监督管理委员会已以证监许可[2013]207号文核准本公司进行本次配股。

经上海证券交易所核准同意,公司本次配股共计配售357,465,141股,均为无限售条件流通股,将于2013年4月19日上市。本次配股股份将于上市流通前到达投资者账户,敬请投资者注意查询。

本次配股股票的上市情况如下:

1、上市地点:上海证券交易所

2、上市时间:2013年4月19日

3、股票简称:驰宏锌锗

4、股票代码:600497

5、本次配股发行前股本总数:1,310,095,749股

6、本次配股发行增加的股份:357,465,141股,均为无限售流通股。

7、本次配股发行后股本总数:1,667,560,890股

8、本次配股发行前股东所持有股份的流通限制及期限:截至股权登记日2013年4月2日,发行前本公司的总股本为1,310,095,749股,均为无限售条件流通股。

9、本次发行股份的锁定安排:本次发行配售的股份均为无限售条件流通股。

10、股票登记机构:中国证券登记结算有限责任公司上海分公司

11、上市保荐人:财富里昂证券有限责任公司

三、发行人、股东和实际控制人情况

(一)发行人基本情况

公司法定名称:云南驰宏锌锗股份有限公司

公司英文名称:YUNNAN CHIHONG ZINC & GERMANIUM CO., LTD.

公司注册地址:云南省曲靖市经济技术开发区

公司办公地址:云南省曲靖市经济技术开发区

注册资本: 1,310,095,749元人民币(发行前)

1,667,560,890元人民币(发行后)

法定代表人: 董英

董事会秘书: 黎文刚

上市交易所: 上海证券交易所

股票简称: 驰宏锌锗

股票代码: 600497

邮政编码: 655011

联系电话: 0874-8966698

传 真: 0874-8966699

公司网址: http://www.chxz.com

电子信箱: ynchxz@chxz.com

公司的经营范围:铅锌锗系列产品的探矿、选矿、开采、冶炼、深加工及伴生的有价金属综合回收;进出口业务和国内贸易(属专项管理的凭许可证经营);物流;硫酸、硫酸锌、硫酸铵、金银(提炼)、铋镉及技术服务;废旧物资回收及利用、对外投资,矿山地质、水文勘察、矿山勘探;矿山及其井下建设工程的设计与施工,机械加工、维修、制造、车辆修理;阴阳极板生产、销售;压力容器制造安装;有色金属、黑色金属、矿产品化验分析技术服务;机电设备及计量器具的安装、调试、检定维修;水、电、动力供应;成品油零售(限下属会泽县者海镇加油站凭许可证经营);物流及道路货物运输,境外期货套期保值业务(涉及专项审批的凭许可证开展经营)。(以上经营范围中涉及国家法律、行政法规规定的专项审批,按审批的项目和时限开展经营活动)

公司目前实际从事的主要业务为铅、锌等系列产品的生产与销售,以及有色金属贸易。

(二)本公司董事、监事、高级管理人员持有本公司股票的情况

截至2013年4月12日,本公司董事、监事、高级管理人员均未持有本公司股份。

(三)发行人主要股东和实际控制人情况

本次配股发行前,云南冶金集团持有公司51.64%股权;本次配股完成后,云南冶金集团持有公司52.74%股权,为公司的控股股东。云南冶金集团的基本情况如下:

| 名称 | 云南冶金集团股份有限公司 |

| 住所 | 昆明市北市区小康大道399号 |

| 法定代表人 | 董英 |

| 股份公司 设立日期 | 二〇〇八年十二月三十一日 |

| 注册资本 | 854,406.8614万元 |

| 经营范围 | 矿产品、冶金产品及副产品,延伸产品。承包境外有色冶金行业工程和境内国际招标工程;承包上述境外工程的勘察、咨询、设计和监理项目;上述境外工程所需的设备、材料出口;对外派遣实施上述境外工程所需的劳务人员;冶金技术开发、转让及培训;冶金生产建设所需材料及设备的经营(以上经营范围中涉及国家法律、行政法规规定的专项审批,按审批的项目和时限开展经营活动)。 |

截至2013年4月12日,云南冶金集团持有的本公司股票不存在被质押或其他有争议的情况。

云南冶金集团的股权结构为:云南省人民政府国有资产监督管理委员会持股比例68.381%,云南省投资控股集团有限公司持股比例14.293%,云南省能源投资集团有限公司持股比例17.326%。云南省人民政府国有资产监督管理委员会拥有云南冶金集团68.381%的股权,是本公司的实际控制人。

(四)本次配股发行前后股份变动情况

本次配股发行前后,本公司股权结构变动情况如下表:

| 股份性质 | 配股发行前 | 配股发行后 | ||

| 股数(股) | 比例(%) | 股数(股) | 比例(%) | |

| 一、有限售条件的流通股份 | 0 | 0 | 0 | 0 |

| 二、无限售条件的流通股份 | 1,310,095,749 | 100 | 1,667,560,890 | 100 |

| 1、人民币普通股 | 1,310,095,749 | 100 | 1,667,560,890 | 100 |

| 2、境内上市的外资股 | ||||

| 3、境外上市的外资股 | ||||

| 4、其他 | ||||

| 三、股份总数 | 1,310,095,749 | 100 | 1,667,560,890 | 100 |

(五)前10大股东情况

本次配股完成后,截至2013年4月12日,公司前十名股东持股数量及持股比例如下:

| 序号 | 股东名称 | 持股数量(股) | 持股比例 |

| 1 | 云南冶金集团股份有限公司 | 879,495,201 | 52.74% |

| 2 | 上海浦东发展银行-长信金利趋势股票型证券投资基金 | 23,852,472 | 1.43% |

| 3 | 曲靖富盛铅锌矿有限公司 | 10,670,000 | 0.64% |

| 4 | 广发证券股份有限公司约定购回式证券交易专用证券账户 | 6,230,000 | 0.37% |

| 5 | 中国工商银行股份有限公司-诺安灵活配置混合型证券投资基金 | 5,980,000 | 0.36% |

| 6 | 中国银行-嘉实主题精选混合型证券投资基金 | 5,849,389 | 0.35% |

| 7 | 中国工商银行-诺安平衡证券投资基金 | 5,719,732 | 0.34% |

| 8 | 中国银行股份有限公司-嘉实沪深300交易型开放式指数证券投资基金 | 5,690,894 | 0.34% |

| 9 | 中国建设银行-上投摩根中国优势证券投资基金 | 5,017,930 | 0.30% |

| 10 | 中国人寿保险股份有限公司-分红-个人分红-005L-FH002沪 | 4,962,144 | 0.30% |

四、本次股票发行情况

(一)发行数量:357,465,141股

(二)发行价格:9.98元/股

(三)发行方式:采取网上定价发行方式,通过上海证券交易所交易系统进行。

(四)募集资金总额及注册会计师对募集资金到位的验证情况:本次募集资金总额为3,567,502,107.18元(含发行费用)。中审亚太会计师事务所有限责任公司对本次发行的资金到账情况进行了审验,并出具了中审亚太验[2013]第020001号验资报告。

(五)发行费用总额及项目、每股发行费用:本次发行费用(包括保荐机构保荐费、承销费、中介机构以及其他费用)合计66,279,498.86元,每股发行费用为0.185元。

(六)募集资金净额:3,501,222,608.32元

(七)发行后每股净资产:4.32元(按公司2012年9月30日未经会计师事务所审计的归属于母公司的所有者权益加上本次发行募集资金净额,除以本次发行后总股本计算)。

(八)发行后每股收益:每股收益0.22元(在公司2011年经会计师事务所审计的归属于母公司所有者的净利润的基础上,按本次发行后总股本全面摊薄计算)。

五、其他重要事项

本公司自《云南驰宏锌锗配股有限公司配股说明书》刊登日至本上市公告书刊登前未发生可能对本公司有较大影响的其他重要事项。

六、上市保荐人及意见

(一)上市保荐人

保荐人:财富里昂证券有限责任公司

法定代表人:罗浩

办公地址:上海市浦东新区世纪大道100号上海环球金融中心9楼

保荐代表人:黄力、郭永洁

项目协办人: 伍俊杰

电话:021-38784818

传真:021-50818281

(二)上市保荐人的保荐意见

上市保荐人财富里昂证券有限责任公司对驰宏锌锗上市文件所载资料进行了核查,认为:驰宏锌锗申请本次配股股票上市,符合《中华人民共和国公司法》、《中华人民共和国证券法》、《上市公司证券发行管理办法》和《上海证券交易所股票上市规则》等有关法律法规的规定,发行人股票具备在上海证券交易所上市的条件。财富里昂证券有限责任公司同意保荐驰宏锌锗本次配股的股票上市交易,并承担相关的保荐责任。

特此公告

发行人:云南驰宏锌锗股份有限公司

保荐人(主承销商):财富里昂证券有限责任公司

2013年4月17日