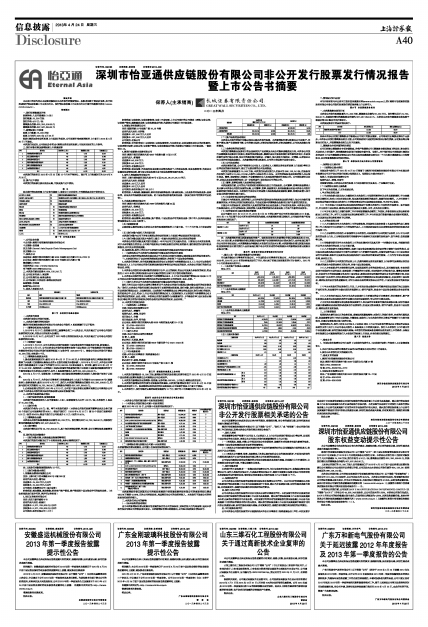

非公开发行股票相关承诺的公告

证券代码:002183 证券简称:怡亚通 公告编号:2013-007

深圳市怡亚通供应链股份有限公司

非公开发行股票相关承诺的公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

深圳市怡亚通供应链股份有限公司(以下简称“公司”、“发行人”或“怡亚通”)非公开发行股票工作已经完成,现将本次非公开发行相关承诺公告如下:

一、发行人承诺

怡亚通董事会将严格遵守《公司法》、《证券法》、《上市公司证券发行管理办法》等法律、法规和中国证监会的有关规定,承诺自本公司非公开发行股票新增股份上市之日起:

(一)承诺真实、准确、完整、公平和及时地公布定期报告、披露所有对投资者有重大影响的信息,并接受中国证监会和深圳证券交易所的监督管理;

(二)承诺本公司在知悉可能对股票价格产生误导性影响的任何公共传播媒体出现的消息后,将及时予以公开澄清;

(三)承诺本公司董事、监事、高级管理人员将认真听取社会公众的意见和批评,不利用已获得的内幕消息和其他不正当手段直接或间接从事本公司股票的买卖活动。

公司保证向深圳证券交易所提交的文件没有虚假陈述或者重大遗漏,并在提出上市申请期间,未经深圳证券交易所同意,不擅自披露有关信息。

二、发行对象承诺

本次发行的6家投资者——东海证券有限责任公司、长江证券股份有限公司、东海基金管理有限责任公司、国华人寿股份有限公司、大成基金管理有限公司、深圳市创新资本投资有限公司均承诺将本次获配股份进行锁定处理,锁定期自怡亚通非公开发行股票上市之日起满12个月。

三、保荐机构声明

公司本次非公开发行股票的保荐机构长城证券有限责任公司声明:本公司已对怡亚通非公开发行股票发行情况报告暨上市公告书及其摘要进行了核查,确认不存在虚假记载、误导性陈述或重大遗漏,并对其真实性、准确性和完整性承担相应的法律责任。

四、发行人律师声明

公司本次非公开发行股票律师北京市竞天公诚律师事务所声明:本所及签字的律师已阅读怡亚通非公开发行股票发行情况报告暨上市公告书及其摘要,确认发行情况报告暨上市公告书及其摘要与本所出具的法律意见书不存在矛盾。本所及签字的律师对怡亚通在发行情况报告暨上市公告书及其摘要中引用的法律意见书的内容无异议,确认发行情况报告暨上市公告书及其摘要不致因所引用内容出现虚假记载、误导性陈述或重大遗漏,并对其真实性、准确性和完整性承担相应的法律责任。

五、审计验资机构声明

公司本次非公开发行股票的审计验资机构大华会计师事务所(特殊普通合伙)声明:本所及签字注册会计师已阅读怡亚通非公开发行股票发行情况报告暨上市公告书及其摘要,确认发行情况报告暨上市公告书及其摘要与本所出具的报告不存在矛盾。本所及签字注册会计师对发行人在发行情况报告暨上市公告书及其摘要中引用的本所专业报告的内容无异议,确认发行情况报告暨上市公告书及其摘要不致因所引用内容而出现虚假记载、误导性陈述或重大遗漏,并对其真实性、准确性和完整性承担相应的法律责任。

特此公告

深圳市怡亚通供应链股份有限公司董事会

二〇一三年四月二十三日

证券代码:002183 证券简称:怡亚通 公告编号2013-008

深圳市怡亚通供应链股份有限公司

股东权益变动提示性公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

深圳市怡亚通供应链股份有限公司(以下简称“公司”)经中国证券监督管理委员会证监许可[2013]167号文核准,于2013年3月开始实施非公开发行方案。本次非公开发行向6名特定对象发行了人民币普通股15,200万股,发行价格为4.16元/股,募集资金总额为632,320,000.00元,扣除发行费用后的募集资金净额为607,587,650.00元。

上述非公开发行的15,200万股人民币普通股已于2013年4月19日在中国证券登记结算有限责任公司深圳分公司办理完毕证券登记手续,公司总股本由本次非公开发行前的834,126,241股相应变更为986,126,241股。

本次非公开发行前,公司控股股东深圳市怡亚通投资控股有限公司(以下简称“怡亚通控股”)持有公司413,044,812股股份,占公司总股本的49.52%。本次非公开发行完成后,怡亚通控股持有公司的股份数量未发生变化,仍为公司控股股东,但其持股比例变更为41.89%,达到信息披露标准。具体内容详见公司指定信息披露媒体巨潮资讯网 (www.cninfo.com.cn )上披露的《深圳市怡亚通供应链股份有限公司简式权益变动报告书(一)》。

本次非公开发行前,公司股东SAIF II MAURITIUS (CHINA INVESTMENTS) LIMITED(以下简称“SAIF II”)持有公司44,935,349股股份,占公司总股本的5.39%。本次非公开发行完成后,SAIF II持有公司的股份数量未发生变化,但其持股比例变更为4.56%,达到信息披露标准。具体内容详见公司指定信息披露媒体巨潮资讯网 (www.cninfo.com.cn )上披露的《深圳市怡亚通供应链股份有限公司简式权益变动报告书(二)》。

特此公告。

深圳市怡亚通供应链股份有限公司董事会

二〇一三年四月二十三日