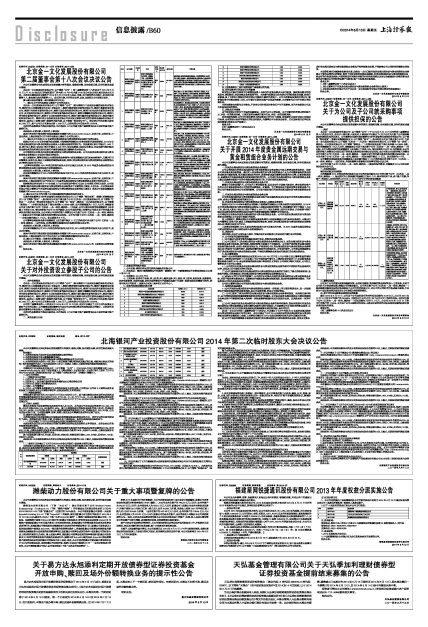

证券代码:000338 证券简称:潍柴动力 公告编号:2014-018

潍柴动力股份有限公司关于重大事项暨复牌的公告

本公司及董事会全体成员保证信息披露的内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

潍柴动力股份有限公司(下称“本公司”)透过间接全资子公司Weichai Power (Luxembourg) Holding S.àr.l.(下称“潍柴卢森堡”)持有德国法兰克福证券交易所上市公司KION GROUP AG(下称“凯傲公司”)已发行的33.3%股份。本公司收到凯傲公司原第一大股东Superlift Holding S.àr.l.(下称“Superlift”)的通知,其所持凯傲公司已发行的股份于2014年6月12日由34.5%减持至26.9%(下称“本次Superlift减持”),潍柴卢森堡即成为凯傲公司第一大股东。根据潍柴卢森堡与Superlift签订的《凯傲公司股东协议》所约定联合表决安排,Superlift与潍柴卢森堡就凯傲公司有关重大事项(分别是利润分配、批准凯傲公司的管理委员会成员及监事会成员的行为、批准凯傲公司管理委员会提请股东大会决定的经营管理事项(但《凯傲公司股东协议》规定须由潍柴卢森堡及Superlift一致同意的保留事宜除外)、批准经凯傲公司监事会拒绝批准后管理委员会提请股东大会批准的经营管理事项以及凯傲公司监事会成员的选举)在凯傲公司的股东大会上采用相同意见方式表决。就上述重大事项,除凯傲公司监事会成员的选举将根据《凯傲公司股东协议》中约定的监事会股东代表提名规则进行外,随着本次Superlift减持完成,Superlift将根据潍柴卢森堡的表决决定在凯傲公司的股东大会上表决。因此,本公司将对凯傲公司前述重大事项拥有合计60.2%的投票表决权,即对凯傲公司实现控制。根据《企业会计准则第33号——合并财务报表》的规定,本公司需将凯傲公司纳入合并报表范围(下称“本次合并报表事项”)。

按照2013年度经审计的财务数据(本公司财务报表依照中国企业会计准则编制,凯傲公司财务报表依照国际财务报告准则(IFRS)编制;),本公司合并总资产为785.22亿元人民币,合并净资产为343.27亿元人民币,合并营业收入为583.12亿元人民币;凯傲公司(凯傲公司合并财务报表总资产、净资产按照2013年收市汇率1欧元兑人民币8.4189元折算,营业收入按照2013年平均汇率1欧元兑人民币8.2456元折算。)合并总资产为507.36亿元人民币,合并净资产为135.54亿元人民币,合并营业收入为370.61亿元人民币,凯傲公司的合并总资产、合并营业收入均超过本公司相应数据的50%。因此,本次合并报表事项将导致本公司合并财务报表中的资产、负债、收入及成本费用等项目的金额产生较大增幅,进而影响毛利率、利润率等相关盈利指标。

鉴于本次合并报表事项的特殊性,本公司将依据相关法律法规开展后续各项工作,并根据有关进展情况,依法及时履行相关信息披露,请广大投资者注意投资风险。

另鉴于上述披露的重大事项,本公司股票已自2014年6月12日上午开市起临时停牌。根据《深圳证券交易所股票上市规则》的有关规定,经向深圳证券交易所申请,本公司股票将自2014年6月13日上午开市起复牌。

特此公告。

潍柴动力股份有限公司董事会

二○一四年六月十二日