(2014年第2次更新)

重要提示

本基金于2011年2月11日基金合同正式生效。

投资有风险,投资人申购本基金时应认真阅读招募说明书。

基金的过往业绩并不预示其未来表现。

本摘要根据基金合同和基金招募说明书编写,并经中国证监会核准。基金合同是约定基金当事人之间权利、义务的法律文件。基金投资人自依基金合同取得基金份额,即成为基金份额持有人和本基金合同的当事人,其持有基金份额的行为本身即表明其对基金合同的承认和接受,并按照《基金法》、《运作办法》、基金合同及其他有关规定享有权利、承担义务。基金投资人欲了解基金份额持有人的权利和义务,应详细查阅基金合同。

本更新招募说明书所载内容截止日若无特别说明为2014年8月11日,有关财务数据和净值表现截止日为2014年6月30日(未经审计)。

一、 基金管理人

(一)基金管理人概况

基金管理人:信诚基金管理有限公司

住所: 上海市浦东新区世纪大道8号上海国金中心汇丰银行大楼9层

办公地址: 上海市浦东新区世纪大道8号上海国金中心汇丰银行大楼9层

法定代表人:张翔燕

成立日期: 2005年9月30日

批准设立机关及批准设立文号:中国证券监督管理委员会证监基金字【2005】142号

注册资本: 2亿元人民币

电话: (021)6864 9788

联系人: 林军

股权结构:

■

(二)主要人员情况

1.董事会成员

张翔燕女士,董事长,硕士学位。历任中信银行总行营业部副总经理、综合计划部总经理,中信银行北京分行副行长、中信银行总行营业总部副总经理,中信证券股份有限公司副总经济师,中信控股有限责任公司风险管理部总经理。现任中信控股有限责任公司副总裁、兼任中信信诚资产管理有限公司(信诚基金管理有限公司之子公司)监事。

陈一松先生,董事,金融学硕士。历任中信实业银行资金部科长、中信证券股份有限公司总裁办主任、长城科技股份有限公司董事会秘书、中国建设银行股份有限公司行长秘书兼行长办公室副主任。现任中信信托有限责任公司总经理。

包学勤先生,董事,研究生。历任招商银行证券业务部出市代表、南方证券有限公司投资银行部总经理助理、国信证券有限公司投资银行二部总经理、中信证券股份有限公司深圳投资银行部总经理、中信信托有限责任公司投资银行二部总经理。现任中信信托有限责任公司副总经理。

Graham David Mason先生,董事,南非籍,保险精算专业学士。历任南非公募基金投资分析师、南非Norwich公司基金经理、英国保诚集团(南非)执行总裁。现任瀚亚投资执行副董事长。

黄慧敏女士,董事,新加坡籍,经济学学士。历任花旗银行消费金融事业部业务副理、新加坡大华银行业务开发副理、大华资产管理公司营销企划经理、瀚亚投资(新加坡)有限公司营销部主管、瀚亚投资(台湾)有限公司市场总监。现任瀚亚投资(台湾)有限公司总经理。

魏秀彬女士,董事,新加坡籍,工商管理硕士。历任施罗德国际商业银行东南亚区域合规经理、施罗德投资管理(新加坡)有限公司亚太地区风险及合规总监。现任瀚亚投资首席风险官。

何德旭先生,独立董事,经济学博士。历任中国科学研究院财贸所处长、研究员等职。现任中国社会科学院数量经济与技术经济研究所副所长、金融研究中心副主任。

夏执东先生,独立董事,经济学硕士。历任财政部财政科学研究所副主任、中国建设银行总行国际部副处长、安永华明会计师事务所副总经理、北京天华中兴会计师事务所首席合伙人。现任致同会计师事务所管委会副主席。

杨思群先生,独立董事,经济学博士。历任中国社会科学院财贸经济研究所副研究员,现任清华大学经济管理学院经济系副教授。

注:原“英国保诚集团亚洲区总部基金管理业务”自2012年2月14日起正式更名为瀚亚投资,其旗下各公司名称自该日起进行相应变更。瀚亚投资为英国保诚集团成员。

2.监事

李莹女士,监事会主席,金融学硕士。历任中国建设银行沧浪办事处信贷科长、中国建设银行苏州分行中间业务部总经理助理、北京证券投行华东部一级项目经理、中新苏州工业园区创业投资有限公司投资银行部总经理、苏州工业园区银杏投资管理有限公司副总经理。现任苏州元禾控股有限公司财务总监。

於乐女士,监事,经济学硕士。历任日本兴业银行上海分行营业管理部主管、通用电气金融财务(中国)有限公司人力资源经理。 现任信诚基金管理有限公司首席人力资源官。

解晓然女士,监事,双学位,历任上海市共青团闸北区委员会宣传部副部长、天治基金管理有限公司监察稽核部总监助理。现任信诚基金管理有限公司监察稽核总监。

3.经营管理层人员情况

王俊锋先生,总经理,工商管理硕士。历任国泰基金管理有限公司市场部副总监、华宝兴业基金管理有限公司市场总监、瑞银环球资产管理(香港)有限公司北京代表处首席代表、瑞银证券有限责任公司资产管理部总监。现任信诚基金管理有限公司总经理、首席执行官,兼任中信信诚资产管理有限公司董事。

桂思毅先生,副总经理,工商管理硕士。历任安达信咨询管理有限公司高级审计员,中乔智威汤逊广告有限公司财务主管,德国德累斯登银行上海分行财务经理,信诚基金管理有限公司风险控制总监、财务总监、首席财务官、首席运营官。现任信诚基金管理有限公司副总经理、首席财务官。

林军女士,副总经理,经济学硕士。历任浙江省证券公司投资银行部副总经理、市场总监,西南证券有限责任公司国际业务部总经理,招商基金管理有限公司总经理助理、营销总监,汇添富基金管理有限公司市场总监、副总经理,交银施罗德基金管理有限公司总经理助理、市场总监。现任信诚基金管理有限公司副总经理、首席市场官。

隋晓炜先生,副总经理,经济学硕士,注册会计师。历任中信证券股份有限公司高级经理、中信控股有限责任公司高级经理、信诚基金管理有限公司市场总监、首席市场官、首席运营官。现任信诚基金管理公司副总经理、兼任中信信诚资产管理有限公司董事、总经理。

4.督察长

唐世春先生,督察长,法学硕士,历任北京天平律师事务所律师、国泰基金管理有限公司监察稽核部法务主管、友邦华泰基金管理有限公司法律监察部总监、总经理助理兼董事会秘书。现任信诚基金管理有限公司督察长,兼任中信信诚资产管理有限公司董事。

5.基金经理

吴雅楠先生,统计物理学博士,CFA,历任加拿大Greydanus, Boeckh & Associates公司交易员/编程员、加拿大道明资产管理公司(TD Asset Management)副总裁/高级投资经理。现任信诚基金管理有限公司投资管理部数量分析总监、信诚中证500指数分级证券投资基金、信诚沪深300指数分级证券投资基金、信诚中证800医药指数分级证券投资基金、信诚中证800有色指数分级证券投资基金及信诚中证800金融指数分级证券投资基金的基金经理。

6.投资决策委员会成员

胡喆女士,副首席投资官、研究总监、特定资产投资管理总监;

王旭巍先生,副首席投资官;

董越先生,交易总监;

张光成先生,股票投资副总监;

王睿先生,研究副总监、投资经理。

上述人员之间不存在近亲属关系。

二、基金托管人

(一)基本情况

名称:中国建设银行股份有限公司(简称:中国建设银行)

住所:北京市西城区金融大街25号

办公地址:北京市西城区闹市口大街1号院1号楼

法定代表人:王洪章

成立时间:2004年09月17日

组织形式:股份有限公司

注册资本:贰仟伍佰亿壹仟零玖拾柒万柒仟肆佰捌拾陆元整

存续期间:持续经营

基金托管资格批文及文号:中国证监会证监基字[1998]12号

联系人:田青

联系电话:(010)6759 5096

中国建设银行拥有悠久的经营历史,其前身“中国人民建设银行”于1954年成立,1996年易名为“中国建设银行”。中国建设银行是中国四大商业银行之一。中国建设银行股份有限公司由原中国建设银行于2004年9月分立而成立,承继了原中国建设银行的商业银行业务及相关的资产和负债。中国建设银行(股票代码:939)于2005年10月27日在香港联合交易所主板上市,是中国四大商业银行中首家在海外公开上市的银行。2006年9月11日,中国建设银行又作为第一家H股公司晋身恒生指数。2007年9月25日中国建设银行A股在上海证券交易所上市并开始交易。A股发行后中国建设银行的已发行股份总数为:250,010,977,486股(包括240,417,319,880股H股及9,593,657,606股A股)。

截至2013年12月31日,中国建设银行资产总额153,632.10亿元,较上年增长9.95%;客户贷款和垫款总额85,900.57亿元,增长14.35%;客户存款总额122,230.37亿元,增长7.76%。营业收入5,086.08亿元,较上年增长10.39%,其中,利息净收入增长10.29%,净利息收益率(NIM)为2.74%;手续费及佣金净收入1,042.83亿元,增长11.52%,占营业收入比重为20.50%。成本费用开支得到有效控制,成本收入比为29.65%。实现利润总额2,798.06亿元,较上年增长11.28%;净利润2,151.22亿元,增长11.12%。资产质量保持稳定,不良贷款率0.99%,拨备覆盖率268.22%;资本充足率与核心一级资本充足率分别为13.34%和10.75%,保持同业领先。

中国建设银行在中国内地设有分支机构14,650个,服务于306.54万公司客户、2.91亿个人客户,与中国经济战略性行业的主导企业和大量高端客户保持密切合作关系;在香港、新加坡、法兰克福、约翰内斯堡、东京、大阪、首尔、纽约、胡志明市、悉尼、墨尔本、台北、卢森堡设有海外分行,拥有建行亚洲、建银国际、建行伦敦、建行俄罗斯、建行迪拜、建行欧洲、建信基金、建信租赁、建信信托、建信人寿等多家子公司。

2013年,本集团的出色业绩与良好表现受到市场与业界的充分认可,先后荣获国内外102项奖项,多项综合排名进一步提高,在英国《银行家》杂志“全球银行1000强排名”中位列第5,较上年上升2位;在美国《福布斯》杂志发布的“2013年度全球上市公司2000强排名”中,位列第2,较上年上升13位。此外,本集团还荣获了国内外重要机构授予的包括公司治理、中小企业服务、私人银行、现金管理、托管、投行、养老金、国际业务、电子商务和企业社会责任等领域的多个专项奖。

中国建设银行总行设投资托管业务部,下设综合处、基金市场处、证券保险资产市场处、理财信托股权市场处、QFII托管处、养老金托管处、清算处、核算处、监督稽核处等9个职能处室,在上海设有投资托管服务上海备份中心,共有员工220余人。自2007年起,托管部连续聘请外部会计师事务所对托管业务进行内部控制审计,并已经成为常规化的内控工作手段。

(二)主要人员情况

杨新丰,投资托管业务部总经理,曾就职于中国建设银行江苏省分行、广东省分行、中国建设银行总行会计部、营运管理部,长期从事计划财务、会计结算、营运管理等工作,具有丰富的客户服务和业务管理经验。

纪伟,投资托管业务部副总经理,曾就职于中国建设银行南通分行、中国建设银行总行计划财务部、信贷经营部、公司业务部,长期从事大客户的客户管理及服务工作,具有丰富的客户服务和业务管理经验。

张军红,投资托管业务部副总经理,曾就职于中国建设银行青岛分行、中国建设银行总行零售业务部、个人银行业务部、行长办公室,长期从事零售业务和个人存款业务管理等工作,具有丰富的客户服务和业务管理经验。

郑绍平,投资托管业务部副总经理,曾就职于中国建设银行总行投资部、委托代理部,长期从事客户服务、信贷业务管理等工作,具有丰富的客户服务和业务管理经验。

黄秀莲,投资托管业务部副总经理,曾就职于中国建设银行总行会计部,长期从事托管业务管理等工作,具有丰富的客户服务和业务管理经验。

(三)基金托管业务经营情况

作为国内首批开办证券投资基金托管业务的商业银行,中国建设银行一直秉持“以客户为中心”的经营理念,不断加强风险管理和内部控制,严格履行托管人的各项职责,切实维护资产持有人的合法权益,为资产委托人提供高质量的托管服务。经过多年稳步发展,中国建设银行托管资产规模不断扩大,托管业务品种不断增加,已形成包括证券投资基金、社保基金、保险资金、基本养老个人账户、QFII、企业年金等产品在内的托管业务体系,是目前国内托管业务品种最齐全的商业银行之一。截至2013年12月31日,中国建设银行已托管349只证券投资基金。中国建设银行专业高效的托管服务能力和业务水平,赢得了业内的高度认同。中国建设银行自2009年至2012年连续四年被国际权威杂志《全球托管人》评为“中国最佳托管银行”;获和讯网的中国“最佳资产托管银行”奖;境内权威经济媒体《每日经济观察》的“最佳基金托管银行”奖;中央国债登记结算有限责任公司的“优秀托管机构”奖。

三、相关服务机构

(一)基金份额发售机构

1.场外发售机构

(1)直销机构

信诚基金管理有限公司及本公司的网上交易平台

住所:上海市浦东新区世纪大道8号上海国金中心汇丰银行大楼9层

办公地址:上海市浦东新区世纪大道8号上海国金中心汇丰银行大楼9层

法定代表人:张翔燕

电话: (021)6864 9788

联系人:杨雁

投资人可以通过本公司网上交易系统办理本基金的开户、认购、申购及赎回等业务,具体交易细则请参阅本公司网站公告。网上交易网址:www.citicprufunds.com.cn.或www.xcfunds.com.

(2)代销机构

1)中国建设银行股份有限公司

注册地址:北京市西城区金融大街25号

办公地址:北京市西城区闹市口大街1号院1号楼长安兴融中心

法定代表人:王洪章

客服电话:95533

公司网站:www.ccb.com

2)中国农业银行股份有限公司

住所:北京市东城区建国门内大街69号

办公地址:北京市东城区建国门内大街69号

法定代表人:蒋超良

客户服务电话:95599

网址: www.95599.cn

3)中信银行股份有限公司

注册地址:北京市东城区朝阳门北大街8号富华大厦C座

法定代表人:常振明

客服电话:95558

网址:http://bank.ecitic.com

4)招商银行股份有限公司

注册地址:深圳市深南大道7088号招商银行大厦

法定代表人:李建红

电话:0755-83198888

传真:0755-83195049

联系人:邓炯鹏

客服电话:95555

网址:www.cmbchina.com

5)交通银行股份有限公司

住所:上海市浦东新区银城中路188号

法定代表人:牛锡明

电话:(021)58781234

传真:(021)58408483

联系人:曹榕

客户服务电话:95559

网址:www.bankcomm.com

6)宁波银行股份有限公司

注册地址:宁波市鄞州区宁南南路700号

办公地址:宁波市鄞州区宁南南路700号

法定代表人:陆华裕

客户服务统一咨询电话:96528,上海地区:962528

网址: www.nbcb.com.cn

联系人:胡技勋

电话:0574-89068340

传真:0574-87050024

7)华夏银行股份有限公司

地址:北京市东城区建国门内大街22号

法定代表人:吴建

联系人:马旭

客户服务电话:95577

网址:www.hxb.com.cn

8)东莞银行股份有限公司

注册地址:广东省东莞市莞城区体育路21号东莞银行大厦

办公地址:广东省东莞市莞城区体育路21号东莞银行大厦

法定代表人:廖玉林

联系人:胡昱

电话:0769-22119061

传真:0769-22117730

统一客户服务电话:0769-96228

公司网站:www.dongguanbank.cn

9)中国银行股份有限公司

注册地址:北京西城区复兴门内大街1号

办公地址:北京西城区复兴门内大街1号

法定代表人:田国立

客服电话:95566

传真:010-66594946

电话:010-66594977

网址:www.boc.cn

10)中信证券股份有限公司

注册地址:广东省深圳市福田区中心三路8号中信证券大厦

法定代表人:王东明

联系人:顾凌

电话:0755-23835888、010-60838888

传真:0755-23835861、010-60836029

网址:http://www.cs.ecitic.com

11)中信建投证券有限责任公司

注册地址:北京市朝阳区安立路66号4号楼

办公地址:北京市朝阳门内大街188号

法定代表人:王常青

联系人:许梦园

联系电话:(010)85130588

开放式基金咨询电话:4008888108

网址:www.csc108.com

12)中信证券(浙江)有限责任公司

注册地址:浙江省杭州市解放东路29号迪凯银座22层

办公地址:浙江省杭州市解放东路29号迪凯银座22层

法定代表人:沈强

开放式基金咨询电话:0571-95548

开放式基金业务传真:0571-85106383

联系人:周妍

网址:www.bigsun.com.cn

13)中信证券(山东)有限责任公司

注册地址:青岛市崂山苗岭路29号澳柯玛大厦15层(1507-1510室)

办公地址:青岛市崂山区深圳路222号青岛国际金融广场20层(266061)

法定代表人:杨宝林

联系人:吴忠超

联系电话:0532-85022326

14) 中国中投证券有限责任公司

注册地址:深圳市福田区益田路与福中路交界处荣超商务中心A栋第18层至21层及第04层01.02.03.05.11.12.13.15.16.18.19.20.21.22.23单元

办公地址:深圳市福田区益田路6003号荣超商务中心A栋第4、18层至21层

法定代表人:龙增来

统一客户服务电话:400-600-8008 、95532

公司网站:www.china-invs.cn

15)招商证券股份有限公司

注册地址:深圳市福田区益田路江苏大厦A座38-45层

法定代表人:宫少林

联系人:林生迎

电话:(0755)82960223

传真:(0755)82943636

网址:www.newone.com.cn

客服电话:95565、4008888111

16) 国信证券股份有限公司

注册地址:深圳市罗湖区红岭中路1012号国信证券大厦十六层至二十六层

法人代表人:何如

联系电话:0755-82130833

基金业务联系人:齐晓燕

联系电话:0755-82130833

传真:0755-82133952

全国统一客户服务电话:95536

公司网址: www.guosen.com.cn

17) 海通证券股份有限公司

地址:上海市广东路689号海通证券大厦

法定代表人:王开国

客户服务电话:95553或拨打各城市营业网点咨询电话

联系人:李笑鸣

网址:www.htsec.com

18)申银万国证券股份有限公司

注册地址:上海市常熟路171号

办公地址:上海市常熟路171号

法定代表人:储晓明

联系人:黄莹联系电话:021-54033888

传真:021-33388224

客服电话:95523或者4008895523

网址:www.sywg.com.cn

19)中国银河证券股份有限公司

注册地址:北京市西城区金融大街35 号国际企业大厦C 座

办公地址:北京市西城区金融大街35 号国际企业大厦C 座

法定代表人:陈有安

联系人:宋明

联系电话:010-66568450

客户服务电话:4008-888-888

网站:www.chinastock.com.cn

20)国泰君安证券股份有限公司

注册地址:上海市浦东新区商城路618号

办公地址:上海市浦东新区银城中路168号上海银行大厦29楼

法定代表人:万建华

联系人:芮敏祺

电话:021-38676666

客户服务热线:4008888666

21) 广发证券股份有限公司

法定代表人:孙树明

注册地址:广州天河区天河北路183-187号大都会广场43楼(4301-4316房)

办公地址:广东省广州天河北路大都会广场5、18、19、36、38、39、41、42、43、44楼

联系人:黄岚

统一客户服务热线:95575或致电各地营业网点

公司网站:广发证券网http://www.gf.com.cn

22) 华福证券有限责任公司

注册地址:福建省福州市五四路157号新天地大厦7、8层

办公地址:福建省福州市五四路157号新天地大厦7至10层

法定代表人:黄金琳

联系人:张腾

联系电话:0591-87383623

业务传真:0591-87383610

统一客户服务电话:96326(福建省外请先拨0591)。

公司网址:www.hfzq.com.cn

23) 西藏同信证券股份有限公司

注册地址:拉萨市北京中路101号

办公地址:上海市永和路118弄24号

法定代表人:贾绍君

统一客户服务电话:4008811177

24) 光大证券股份有限公司

注册地址:上海市静安区新闸路1508号(200040)

法定代表人:薛峰

联系人:刘晨

电话: 021-22169999

传真: 021-22169134

客户服务电话: 4008888788、10108998

公司网址: www.ebscn.com

25) 安信证券股份有限公司

注册地址:深圳市福田区金田路4018号安联大厦35层、28层A02单元

办公地址:深圳市福田区金田路4018号安联大厦35层、28层A02单元

法定代表人:牛冠兴

联系人:陈剑虹

联系电话:0755-82825551

客服电话:4008001001

公司网站:www.essence.com.cn

26) 齐鲁证券有限公司

注册地址:山东省济南市经十路20518号

办公地址:山东省济南市经七路86号

法定代表人:李玮

联系人:吴阳

电话:0531-81283938

传真:0531-81283900

客服电话:95538

网址:www.qlzq.com.cn

27) 长江证券股份有限公司

注册地址:武汉市新华路特8号长江证券大厦

法定代表人:胡运钊

客户服务热线:95579或4008-888-999

联系人:李良

电话:027-65799999

传真:027-85481900

长江证券客户服务网站:www.95579.com

28) 东方证券股份有限公司

注册地址:上海市中山南路318号2号楼22层-29层

办公地址:上海市中山南路318号2号楼22层-29层

法定代表人:潘鑫军

联系人:吴宇

联系电话:021-63325888

客服电话:95503

公司网站:www.dfzq.com.cn

29) 平安证券有限责任公司

注册地址:深圳市福田区金田路大中华国际交易广场8楼

办公地址:深圳市福田区金田路大中华国际交易广场8楼(518048)

法定代表人:杨宇翔

全国免费业务咨询电话:95511-8

开放式基金业务传真:0755-82400862

全国统一总机:95511-8

联系人:郑舒丽(zhengshuli001@pingan.com.cn,0755-22626391)

网址: www.pingan.com

30)华泰证券股份有限公司

注册地址:江苏省南京市中山东路90号华泰证券大厦

办公地址:江苏省南京市中山东路90号华泰证券大厦

法定代表人:吴万善

客服电话:95597

31)天相投资顾问有限公司(简称“天相投顾”)

注册地址:北京市西城区金融街19号富凯大厦B座701

办公地址:北京市西城区新街口外大街28号C座5层 邮编:100088

法定代表人:林义相

客服电话: 010-66045678

联系人:尹伶

联系电话:010-66045608

传真:010-66045521

天相投顾网址: http://www.txsec.com

天相基金网网址:http://jijin.txsec.com

32)信达证券股份有限公司

注册地址:北京市西城区闹市口大街9号院1号楼

办公地址:北京市西城区闹市口大街9号院1号楼

法定代表人:高冠江

联系人:鹿馨方

联系电话:010-63081000

传真:010-63080978

客服电话:400-800-8899

公司网址:www.cindasc.com

33)宏源证券股份有限公司

注册地址: 新疆乌鲁木齐市文艺路233号

办公地址:北京市西城区太平桥大街19号

法定代表人:冯戎

客服电话:4008-000-562

网址:www.hysec.com

34)红塔证券证券有限责任公司

注册地址:云南省昆明市北京路155号附1号红塔大厦9楼

法定代表人:况雨林

传 真:0871-3578827

客服电话:4008718880

网址:www.hongtastock.com

35)世纪证券有限责任公司

注册地址:深圳市福田区深南大道7088号招商银行大厦40/42层

法定代表人:卢长才

电话:0755-83199599

传真:0755-83199545

网址:www.csco.com.cn

36)长城证券有限责任公司

注册地址:深圳市福田区深南大道6008号特区报业大厦14、16、17层

办公地址:深圳市福田区深南大道6008号特区报业大厦14、16、17层

法定代表人:黄耀华

客服电话: 400-6666-888

网址: www.cgws.com

37)上海天天基金销售有限公司

注册地址:上海市徐汇区龙田路190号2号楼2层

办公地址:徐汇区龙田路195号3C座10楼

法定代表人:其实

电 话:021-54509998

传 真:021-64385308

38)和讯信息科技有限公司、

注册地址:北京市朝阳区朝外大街22号泛利大厦10层

办公地址:上海市浦东新区东方路18号保利广场E座18F

法定代表人:王莉

联系人:吴卫东

电话:021-20835787

传真:021-20835879

基金管理人可根据有关法律法规要求,根据实情,选择其他符合要求的机构代理销售本基金或变更上述代销机构,并及时公告。

2.场内发售机构:深圳证券交易所内具有基金代销业务资格的会员单位,具体名单见本基金份额发售公告。

(二)注册登记机构

名称:中国证券登记结算有限责任公司

住所:北京西城区金融大街27 号投资广场23 层

法定代表人:金颖

办公地址:北京市西城区太平桥大街17号

联系电话:010-66210988

传真:010-66210938

联系人:朱立元

(三)出具法律意见书的律师事务所

名称:通力律师事务所

住所:上海市银城中路68号时代金融中心19楼

办公地址:上海市银城中路68号时代金融中心19楼

负责人:韩炯

联系电话:(021)31358666

传真:(021)31358600

联系人:安冬

经办律师:吕红、安冬

(四)审计基金财产的会计师事务所

名称: 毕马威华振会计师事务所(特殊普通合伙)

住所: 北京市东长安街1号东方广场东二办公楼八层

办公地址:北京市东长安街1号东方广场东二办公楼八层

法定代表人:姚建华

电话:8621 2212 2888

传真:8621 6288 1889

联系人: 王国蓓

经办注册会计师:王国蓓、黄小熠

四、基金的名称

信诚中证500指数分级证券投资基金

五、基金的类型

契约型开放式

六、基金的投资目标

本基金进行数量化指数投资,通过严谨的数量化管理和投资纪律约束,实现对中证500指数的有效跟踪,为投资者提供一个投资中证500指数的有效工具。

七、基金的投资范围

本基金的投资范围为具有良好流动性的金融工具,包括中证500指数的成份股及其备选成份股、新股(一级市场初次发行或增发)、债券、权证、股指期货以及中国证监会允许基金投资的其它金融工具。其中,中证500指数的成份股及其备选成份股的投资比例不低于基金资产净值的90%,现金或者到期日在一年以内的政府债券不低于基金资产净值的5%,权证投资占基金资产净值的比例为0-3%,其它金融工具的投资比例符合法律法规和监管机构的规定。

如法律法规或监管机构以后允许基金投资的其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

八、基金的投资策略

本基金采用数量化指数投资方法,按照成份股在中证500 指数中的基准权重为基础,以抽样复制的策略构建指数化投资组合,并根据标的指数成份股及其权重的变化进行相应调整,力争保持基金净值收益率与业绩比较基准之间的日均跟踪偏离度的绝对值不超过0.35%,年跟踪误差不超过4%。

当预期成份股发生调整和成份股发生配股、增发、分红等行为时,或因基金的申购和赎回等对本基金跟踪标的指数的效果可能带来影响时,或因某些特殊情况导致流动性不足时,或法律法规禁止投资等其他原因导致无法有效复制和跟踪标的指数时,基金管理人可以对投资组合管理进行适当变通和调整,力求降低跟踪误差。

基金管理人将对成份股的流动性进行分析,如发现流动性欠佳的个股将可能采用合理方法寻求替代。基金管理人运用以下策略构造替代股组合:

(1)基本面替代:按照与被替代股票所属行业,基本面及规模相似的原则,选取一揽子标的指数成份股票作为替代股备选库;

(2)相关性检验:计算备选库中各股票与被替代股票日收益率的相关系数并选取与被替代股票相关性较高的股票组成模拟组合,以组合与被替代股票的日收益率序列的相关系数最大化为优化目标,求解组合中替代股票的权重,并构建替代股组合。

基金管理人可运用股指期货,以提高投资效率更好地达到本基金的投资目标。本基金在股指期货投资中将根据风险管理的原则,以套期保值为目的,在风险可控的前提下,本着谨慎原则,参与股指期货的投资,以管理投资组合的系统性风险,改善组合的风险收益特性。此外,本基金还将运用股指期货来对冲特殊情况下的流动性风险以进行有效的现金管理,如预期大额申购赎回、大量分红等,以及对冲因其他原因导致无法有效跟踪标的指数的风险。

基金管理人将建立股指期货交易决策部门或小组,授权特定的管理人员负责股指期货的投资审批事项,同时针对股指期货交易制定投资决策流程和风险控制等制度并报董事会批准。此外,基金管理人还将做好培训和准备工作。

九、基金的业绩比较基准

本基金业绩比较基准为:95%×中证500指数收益率+5%×金融同业存款利率。

十、基金的风险收益特征

本基金为跟踪指数的股票型基金,具有较高风险、较高预期收益的特征,其预期风险和预期收益高于货币市场基金、债券型基金和混合型基金。从本基金所分离的两类基金份额来看,信诚中证500 A份额具有低风险、收益相对稳定的特征;信诚中证500 B份额具有高风险、高预期收益的特征。

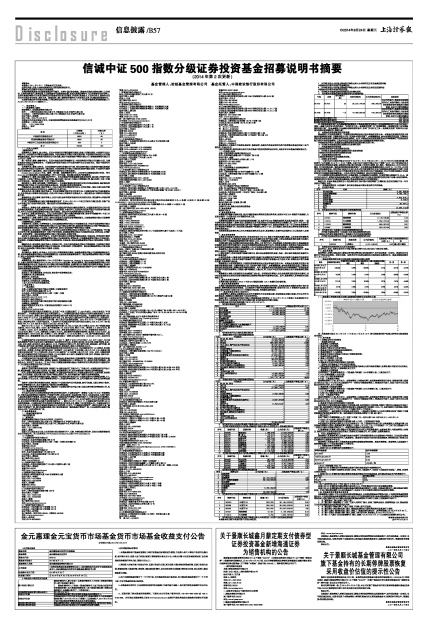

十一、基金投资组合报告(未经审计)

本基金管理人董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对本报告内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国建设银行股份有限公司根据基金合同的约定,于2014年7月16日复核了本招募说明书中的投资组合报告,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

本投资组合报告的财务数据截止至2014年6月30日。

1. 报告期末基金资产组合情况

■

2. 报告期末按行业分类的股票投资组合

1) 指数投资按行业分类的股票投资组合

■

2) 积极投资按行业分类的股票投资组合

■

3. 报告期末按公允价值占基金资产净值比例大小排序的股票投资明细

1) 报告期末指数投资按公允价值占基金资产净值比例大小排序的前十名股票投资明细

■

2) 报告期末积极投资按公允价值占基金资产净值比例大小排序的前五名股票投资明细

■

4. 报告期末按债券品种分类的债券投资组合

■

5. 报告期末按公允价值占基金资产净值比例大小排序的前五名债券投资明细

■

6. 报告期末按公允价值占基金资产净值比例大小排序的前十名资产支持证券投资明细

本基金本报告期内未进行资产支持证券投资。

7. 报告期末按公允价值占基金资产净值比例大小排序的前五名贵金属投资明细

本基金本报告期内未进行贵金属投资。

8. 报告期末按公允价值占基金资产净值比例大小排序的前五名权证投资明细

本基金本报告期内未进行权证投资。

9. 报告期末本基金投资的股指期货交易情况说明

1) 报告期末本基金投资的股指期货持仓和损益明细

■

注:按照股指期货每日无负债结算的结算规则、《基金股指期货投资会计业务核算细则(试行)》及《企业会计准则-金融工具列报》的相关规定,“其他衍生工具-股指期货投资”与“证券清算款-股指期货每日无负债结算暂收暂付款”,符合金融资产与金融负债相抵销的条件,故将“其他衍生工具-股指期货投资”的期末公允价值以抵销后的净额列报,净额为零。

2) 本基金投资股指期货的投资政策

基金管理人可运用股指期货,以提高投资效率更好地达到本基金的投资目标。本基金在股指期货投资中将根据风险管理的原则,以套期保值为目的,在风险可控的前提下,本着谨慎原则,参与股指期货的投资,以管理投资组合的系统性风险,改善组合的风险收益特性。此外,本基金还将运用股指期货来对冲特殊情况下的流动性风险以进行有效的现金管理,以及对冲因其他原因导致无法有效跟踪标的指数的风险。

本基金本报告期内,股指期货投资符合既定的投资政策和投资目标。

10. 报告期末本基金投资的国债期货交易情况说明

1) 本期国债期货投资政策

本基金投资范围不包括国债期货投资。

2) 报告期末本基金投资的国债期货持仓和损益明细

本基金本报告期内未进行国债期货投资.

3) 本期国债期货投资评价

本基金投资范围不包括国债期货投资。

11. 投资组合报告附注

1) 中国石油化工股份有限公司分别于2014年1月12日和2013年11月24日对中石化青岛的重大事故进行了公告披露:2013年11月22日凌晨,中国石油化工股份有限公司(以下简称“公司”)位于青岛经济技术开发区的原油管道发生破裂,导致原油泄漏,部分原油漏入市政排水暗渠,流入海岔。事故发生后,公司立即关闭输油,并开始抢险处置。根据国务院事故调查组的统计,本次事故造成直接经济损失人民币75,172万元,公司将承担其相应赔偿责任。相关资金主要来自中国石化在以前年度积累的安全生产保险基金(指经国家有关部门批准由中国石油化工集团公司面向公司所属企事业单位设立的企业安全生产保险基金)和公司向商业保险公司投保的商业巨灾保险的保险理赔资金。目前公司的生产经营稳定,成品油市场供应稳定。

对石化转债的投资决策程序的说明:本基金管理人长期跟踪研究该债券, 其信用等级长期稳定为AAA。该公司近年来生产、销售和利润保持稳定增长,此次事故并未对其长期企业经营和投资价值产生重大实质性影响。该债券投资已严格执行内部投资决策流程,符合法律法规和公司制度的规定。

除此之外,其余本基金投资的前十名证券的发行主体均没有被监管部门立案调查,或在报告编制日前一年内受到公开谴责、处罚。

2) 本基金投资的前十名股票中,没有超出基金合同规定备选库之外的股票。

3) 其他资产构成

■

4) 报告期末持有的处于转股期的可转换债券明细

■

5) 报告期末前十名股票中存在流通受限情况的说明

i. 报告期末指数投资前十名股票中存在流通受限情况的说明

本基金本报告期末指数投资前十名股票中不存在流通受限情况.

ii. 报告期末积极投资前五名股票中存在流通受限情况的说明

■

6) 投资组合报告附注的其他文字描述部分

因四舍五入原因,投资组合报告中市值占净值比例的分项之和与合计可能存在尾差。

十二、基金的业绩

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。基金的过往业绩并不代表其未来表现。投资有风险,投资者在作出投资决策前应仔细阅读本招募说明书。基金业绩数据截至2014年6月30日。

(一)基金份额净值增长率与同期业绩比较基准收益率比较表

■

(二)基金累计净值增长率与业绩比较基准收益率的历史走势对比图

■

注: 本基金建仓期自2011年2月11日至2011年8月10日,建仓期结束时资产配置比例符合本基金基金合同规定。

十三、费用概览

(一) 与基金运作有关的费用

1. 基金费用的种类

1)基金管理人的管理费;

2)基金托管人的托管费;

3)基金财产拨划支付的银行费用;

4)基金合同生效后的基金信息披露费用;

5)基金份额持有人大会费用;

6)基金合同生效后与基金有关的会计师费和律师费;

7)基金的证券交易费用;

8)基金上市初费和上市月费;

9)账户开户费和账户维护费;

10)基金合同生效后的标的指数许可使用费;

11)依法可以在基金财产中列支的其他费用。

上述基金费用由基金管理人在法律规定的范围内参照公允的市场价格确定,法律法规另有规定时从其规定。

2.基金费用计提方法、计提标准和支付方式

1)基金管理人的管理费

在通常情况下,基金管理费按前一日基金资产净值的1.0%年费率计提。计算方法如下:

H=E×年管理费率÷当年天数

H为每日应计提的基金管理费

E为前一日基金资产净值

基金管理费每日计提,按月支付。由基金管理人向基金托管人发送基金管理费划付指令,经基金托管人复核后于次月首日起5个工作日内从基金财产中一次性支付给基金管理人,若遇法定节假日、休息日或不可抗力致使无法按时支付的,支付日期顺延。

2)基金托管人的基金托管费

在通常情况下,基金托管费按前一日基金资产净值的0.22%年费率计提。计算方法如下:

H=E×年托管费率÷当年天数

H为每日应计提的基金托管费

E为前一日基金资产净值

基金托管费每日计提,按月支付。由基金管理人向基金托管人发送基金托管费划付指令,经基金托管人复核后于次月首日起5个工作日内从基金财产中一次性支付给基金托管人,若遇法定节假日、休息日或不可抗力致使无法按时支付的,支付日期顺延。

3)基金合同生效后的标的指数许可使用费

标的指数许可使用费即标的指数许可使用基点费,标的指数许可使用基点费的计费时间从基金合同生效日开始计算;标的指数许可使用基点费的收取标准为本基金的资产净值的0.02%/年,标的指数许可使用基点费的收取下限为每季人民币5万元(即不足5万元部分按照5万元收取)。

在通常情况下,标的指数许可使用基点费按照前一日基金资产净值的0.02%的年费率与收取下限的日均摊销数额两者孰高的原则进行计提。标的指数许可使用基点费每日计算,逐日累计。

计算方法如下:

收取下限的日均摊销数额=5万/季度*4季度/年÷当年天数(365天或366天)≈550元/天

H=Max(E×0.02%/当年天数,550)

H 为每日应计提的标的指数许可使用基点费,E 为前一日的基金资产净值

标的指数许可使用基点费的支付方式为每季支付一次,自基金合同生效日起,由基金管理人向基金托管人发送基金托管费划付指令,经基金托管人复核后,于每年1月、4月、7月、10月的最后一个工作日前从基金财产中一次性支付给中证指数有限公司上一季度的标的指数许可使用基点费。

4)除管理费、托管费、标的指数许可使用费和前述所列之外的基金费用,由基金托管人与基金管理人协商后,根据其他有关法规及相应协议的规定,按费用支出金额支付,列入或摊入当期基金费用。

3.不列入基金费用的项目

基金管理人和基金托管人因未履行或未完全履行义务导致的费用支出或基金财产的损失,以及处理与基金运作无关的事项发生的费用等不列入基金费用。基金合同生效前所发生的信息披露费、律师费和会计师费以及其他费用不从基金财产中支付。

基金管理人和基金托管人可根据基金发展情况调整基金管理费率、基金托管费率。基金管理人必须最迟于新的费率实施日2日前在指定媒体上刊登公告。

(二) 与基金销售有关的费用

1、信诚中证500份额的场外申购费率如下:

■

(注:M:申购金额;单位:元)

信诚中证500份额的场内申购费率由基金代销机构参照场外申购费率执行。

信诚中证500份额的申购费用由投资人承担,不列入基金资产,主要用于本基金的市场推广、销售、注册登记等各项费用。

2、信诚中证500份额的场外赎回费率按照基金份额持有时间逐级递减,场外赎回的实际执行的费率如下:

■

(注:Y:持有时间,其中1年为365日,2年为730日)

信诚中证500份额的场内赎回费率为固定值0.5%,不按份额持有时间分段设置赎回费率。

信诚中证500份额的赎回费用由赎回基金份额的基金份额持有人承担,在基金份额持有人赎回基金份额时收取。不低于赎回费总额的25%应归基金财产,其余用于支付注册登记费和其他必要的手续费。

十四、对招募说明书更新部分的说明

本基金管理人依据《中华人民共和国证券投资基金法》、《证券投资基金运作管理办法》、《证券投资基金销售管理办法》、《证券投资基金信息披露管理办法》及其它有关法律法规的要求,结合本基金管理人对本基金实施的投资管理活动,对原《信诚中证500指数分级证券投资基金招募说明书》进行了更新,主要更新的内容如下:

1、 在“重要提示”部分更新了相应日期。

2、 在“第三部分 基金管理人”中的“主要人员情况”部分,更新了董事会成员、经营管理层人员、基金经理以及投资决策委员会成员情况的相关内容。

3、 在“第四部分 基金托管人”部分,更新了托管人的有关信息。

4、 在“第五部分 相关服务机构”部分,根据实际情况对代销机构的相关信息进行了更新。

5、 在“第十三部分 基金的投资”部分,更新了“基金投资组合报告”,财务数据截止至2014年6月30日。

6、 在“第十四部分 基金的业绩”部分,更新了该节的内容,数据截止至2014年6月30日。

7、 在“第二十八部分 其他应披露事项”部分,披露了自2014年2月12日以来涉及本基金的相关公告。

信诚基金管理有限公司

2014年9月24日

| 股 东 | 出资额 (万元人民币) | 出资比例 (%) |

| 中信信托有限责任公司 | 9800 | 49 |

| 英国保诚集团股份有限公司 | 9800 | 49 |

| 中新苏州工业园区创业投资有限公司 | 400 | 2 |

| 合 计 | 20000 | 100 |

| 序号 | 项目 | 金额(元) | 占基金总资产的比例(%) |

| 1 | 权益投资 | 1,112,828,005.04 | 91.44 |

| 其中:股票 | 1,112,828,005.04 | 91.44 | |

| 2 | 固定收益投资 | 84,928,459.09 | 6.98 |

| 其中:债券 | 84,928,459.09 | 6.98 | |

| 资产支持证券 | - | - | |

| 3 | 贵金属投资 | - | - |

| 4 | 金融衍生品投资 | - | - |

| 5 | 买入返售金融资产 | - | - |

| 其中:买断式回购的买入返售金融资产 | - | - | |

| 6 | 银行存款和结算备付金合计 | 5,709,849.44 | 0.47 |

| 7 | 其他资产 | 13,596,215.88 | 1.12 |

| 8 | 合计 | 1,217,062,529.45 | 100.00 |

| 代码 | 行业类别 | 公允价值(元) | 占基金资产净值比例(%) |

| A | 农、林、牧、渔业 | 16,506,803.52 | 1.37 |

| B | 采矿业 | 37,098,735.26 | 3.08 |

| C | 制造业 | 660,399,446.01 | 54.83 |

| D | 电力、热力、燃气及水生产和供应业 | 35,547,877.16 | 2.95 |

| E | 建筑业 | 32,553,956.95 | 2.70 |

| F | 批发和零售业 | 64,366,807.49 | 5.34 |

| G | 交通运输、仓储和邮政业 | 35,181,235.13 | 2.92 |

| H | 住宿和餐饮业 | 5,071,920.75 | 0.42 |

| I | 信息传输、软件和信息技术服务业 | 37,820,687.14 | 3.14 |

| J | 金融业 | 11,141,386.05 | 0.93 |

| K | 房地产业 | 86,678,959.63 | 7.20 |

| L | 租赁和商务服务业 | 12,551,087.58 | 1.04 |

| M | 科学研究和技术服务业 | 3,416,163.75 | 0.28 |

| N | 水利、环境和公共设施管理业 | 3,666,890.66 | 0.30 |

| O | 居民服务、修理和其他服务业 | - | - |

| P | 教育 | - | - |

| Q | 卫生和社会工作 | - | - |

| R | 文化、体育和娱乐业 | 14,832,869.24 | 1.23 |

| S | 综合 | 13,337,318.84 | 1.11 |

| 合计 | 1,070,172,145.16 | 88.86 |

| 代码 | 行业类别 | 公允价值(元) | 占基金资产净值比例(%) |

| A | 农、林、牧、渔业 | - | - |

| B | 采矿业 | 1,197,994.08 | 0.10 |

| C | 制造业 | 27,993,134.73 | 2.32 |

| D | 电力、热力、燃气及水生产和供应业 | - | - |

| E | 建筑业 | - | - |

| F | 批发和零售业 | 3,643,239.60 | 0.30 |

| G | 交通运输、仓储和邮政业 | - | - |

| H | 住宿和餐饮业 | - | - |

| I | 信息传输、软件和信息技术服务业 | 3,067,674.56 | 0.25 |

| J | 金融业 | - | - |

| K | 房地产业 | 6,753,816.91 | 0.56 |

| L | 租赁和商务服务业 | - | - |

| M | 科学研究和技术服务业 | - | - |

| N | 水利、环境和公共设施管理业 | - | - |

| O | 居民服务、修理和其他服务业 | - | - |

| P | 教育 | - | - |

| Q | 卫生和社会工作 | - | - |

| R | 文化、体育和娱乐业 | - | - |

| S | 综合 | - | - |

| 合计 | 42,655,859.88 | 3.54 |

| 序号 | 股票代码 | 股票名称 | 数量(股) | 公允价值(元) | 占基金资产净值比例(%) |

| 1 | 000926 | 福星股份 | 1,966,842 | 12,823,809.84 | 1.06 |

| 2 | 000726 | 鲁 泰A | 1,196,610 | 10,518,201.90 | 0.87 |

| 3 | 600161 | 天坛生物 | 563,811 | 10,362,846.18 | 0.86 |

| 4 | 002028 | 思源电气 | 1,098,008 | 10,321,275.20 | 0.86 |

| 5 | 600570 | 恒生电子 | 336,187 | 9,883,897.80 | 0.82 |

| 6 | 000977 | 浪潮信息 | 279,661 | 9,838,473.98 | 0.82 |

| 7 | 000975 | 银泰资源 | 1,155,534 | 9,209,605.98 | 0.76 |

| 8 | 600481 | 双良节能 | 937,588 | 9,160,234.76 | 0.76 |

| 9 | 000540 | 中天城投 | 1,721,808 | 8,781,220.80 | 0.73 |

| 10 | 000690 | 宝新能源 | 2,146,036 | 8,755,826.88 | 0.73 |

| 序号 | 股票代码 | 股票名称 | 数量(股) | 公允价值(元) | 占基金资产净值比例(%) |

| 1 | 600499 | 科达洁能 | 387,832 | 6,918,922.88 | 0.57 |

| 2 | 600388 | 龙净环保 | 228,181 | 5,510,571.15 | 0.46 |

| 3 | 002252 | 上海莱士 | 75,214 | 4,761,046.20 | 0.40 |

| 4 | 600063 | 皖维高新 | 1,538,500 | 3,769,325.00 | 0.31 |

| 5 | 600469 | 风神股份 | 400,988 | 3,745,227.92 | 0.31 |

| 序号 | 债券品种 | 公允价值(元) | 占基金资产净值比例(%) |

| 1 | 国家债券 | - | - |

| 2 | 央行票据 | - | - |

| 3 | 金融债券 | 80,163,000.00 | 6.66 |

| 其中:政策性金融债 | 80,163,000.00 | 6.66 | |

| 4 | 企业债券 | - | - |

| 5 | 企业短期融资券 | - | - |

| 6 | 中期票据 | - | - |

| 7 | 可转债 | 4,765,459.09 | 0.40 |

| 8 | 其他 | - | - |

| 9 | 合计 | 84,928,459.09 | 7.05 |

| 序号 | 债券代码 | 债券名称 | 数量(张) | 公允价值(元) | 占基金资产净值比例(%) |

| 1 | 140204 | 14国开04 | 300,000 | 30,135,000.00 | 2.50 |

| 2 | 130236 | 13国开36 | 300,000 | 30,006,000.00 | 2.49 |

| 3 | 130243 | 13国开43 | 200,000 | 20,022,000.00 | 1.66 |

| 4 | 127001 | 海直转债 | 16,431 | 2,129,046.83 | 0.18 |

| 5 | 110015 | 石化转债 | 9,750 | 1,052,707.50 | 0.09 |

| 代码 | 名称 | 持仓量(买/卖) | 合约市值(元) | 公允价值变动(元) | 风险说明 |

| IF1407 | IF1407 | 55 | 35,537,700.00 | 280,260.00 | 在本报告期内,基金利用股指期货作为工具进行套保,以配合现货投资复制标的指数减小跟踪误差,及应付大额申购赎回 |

| IF1408 | IF1408 | -10 | -6,469,800.00 | -30,300.00 | 在本报告期内,基金利用股指期货作为工具进行套保,以配合现货投资复制标的指数减小跟踪误差,及应付大额申购赎回 |

| 公允价值变动总额合计(元) | 249,960.00 | ||||

| 股指期货投资本期收益(元) | 838,562.86 | ||||

| 股指期货投资本期公允价值变动(元) | 249,960.00 | ||||

| 序号 | 名称 | 金额(元) |

| 1 | 存出保证金 | 6,347,659.83 |

| 2 | 应收证券清算款 | 4,783,126.12 |

| 3 | 应收股利 | - |

| 4 | 应收利息 | 2,426,474.13 |

| 5 | 应收申购款 | 8,708.70 |

| 6 | 其他应收款 | - |

| 7 | 待摊费用 | 30,247.10 |

| 8 | 其他 | - |

| 9 | 合计 | 13,596,215.88 |

| 序号 | 债券代码 | 债券名称 | 公允价值(元) | 占基金资产净值比例(%) |

| 1 | 127001 | 海直转债 | 2,129,046.83 | 0.18 |

| 2 | 110015 | 石化转债 | 1,052,707.50 | 0.09 |

| 3 | 110024 | 隧道转债 | 834,067.00 | 0.07 |

| 4 | 125887 | 中鼎转债 | 620,291.84 | 0.05 |

| 序号 | 股票代码 | 股票名称 | 公允价值(元) | 占基金资产净值比例(%) | 流通受限情况说明 |

| 1 | 002252 | 上海莱士 | 4,761,046.20 | 0.40 | 重大资产重组 |

| 阶段 | 份额净值增长率① | 份额净值增长率标准差② | 业绩比较基准收益率③ | 业绩比较基准收益率标准差④ | ①-③ | ②-④ |

| 2011年2月11日至2011年12月31日 | -30.00% | 1.29% | -29.59% | 1.41% | -0.41% | -0.12% |

| 2012年1月1日至2012年12月31日 | -0.55% | 1.43% | 0.44% | 1.46% | -0.99% | -0.03% |

| 2013年1月1日至2013年12月31日 | 17.17% | 1.31% | 16.16% | 1.37% | 1.01% | -0.06% |

| 2014年1月1日至2014年6月30日 | 2.71% | 1.18% | 2.44% | 1.19% | 0.27% | -0.01% |

| 2011年2月11日至2014年6月30日 | -16.23% | 1.32% | -15.85% | 1.39% | -0.38% | -0.07% |

| 单笔申购金额 | 场外申购费率 |

| M<100万 | 1.2% |

| 100万≤M<200万 | 0.8% |

| 200万≤M<500万 | 0.4% |

| M≥500万 | 1000元/笔 |

| 持有时间 | 场外赎回费率 |

| Y<1年 | 0.5% |

| 1年≤Y<2年 | 0.25% |

| Y≥2年 | 0 |

基金管理人:信诚基金管理有限公司 基金托管人:中国建设银行股份有限公司