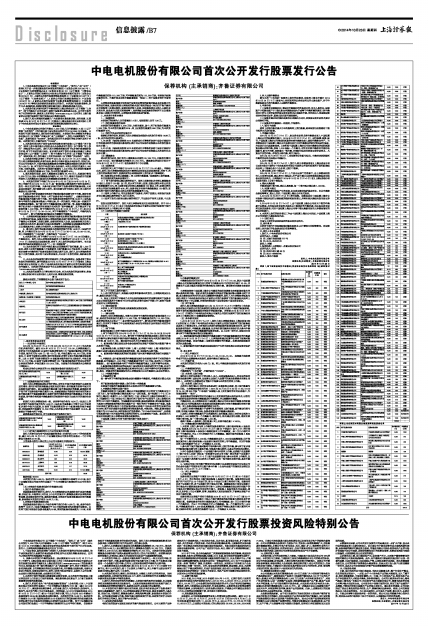

保荐机构 (主承销商):齐鲁证券有限公司

中电电机股份有限公司(以下简称“中电电机”、“发行人”或“公司”)首次公开发行2,000万股人民币普通股(A股)(以下简称“本次发行”)将于2014年10月24日分别通过上海证券交易所交易系统和网下发行电子化平台实施。发行人、主承销商特别提请投资者关注以下内容:

1、中国证监会、其他政府部门对发行人本次发行所做的任何决定或意见,均不表明其对发行人股票的价值或投资者的收益作出实质性判断或者保证。任何与之相反的声明均属虚假不实陈述。

2、拟参与本次发行申购的投资者,须认真阅读2014年10月16日(T-6日)刊登于《上海证券报》和《证券时报》上的《中电电机股份有限公司首次公开发行股票招股意向书摘要》及上海证券交易所(www.sse.com.cn)的招股意向书全文,特别是其中的“重大事项提示”及“风险因素”章节,充分了解发行人的各项风险因素,自行判断其经营状况及投资价值,并审慎做出投资决策。根据《证券法》的规定,股票依法发行后,发行人经营与收益的变化,由发行人自行负责,由此变化引致的投资风险,由投资者自行承担。

3、本次网下发行的股票无流通限制及锁定安排,自本次发行的股票在上海证券交易所上市交易之日起开始流通。请投资者务必注意由于上市首日股票流通量增加导致的投资风险。

4、发行人所在行业为“电气机械及器材制造业”(分类代码:C38),中证指数有限公司发布的行业最近一个月平均静态市盈率为27.61倍(截止2014年10月21日)。请投资者决策时参考。从行业看,发行人与佳电股份、卧龙电气、上海电气、东方电气等上市公司业务具有一定相似度。以2013年每股收益及2014年10月21日(T-3日)前20个交易日均价计算,可比上市公司2013年静态市盈率均值为28.95倍,请投资者决策时参考。本次发行价格14.88元/股对应的市盈率为21.97倍(每股收益按照2013年度经审计的扣除非经常性损益前后孰低的归属于母公司股东净利润除以本次发行后总股本计算),低于中证指数有限公司发布的行业最近一个月平均静态市盈率和可比公司平均市盈率。 但依然存在股价下跌给新股投资者带来损失的风险。发行人和主承销商提请投资者关注投资风险,审慎研判发行定价的合理性,理性做出投资。

5、发行人本次募投项目拟使用本次募集资金投资额为26,749万元。按本次发行价格14.88元/股计算的预计发行人募集资金总额为29,760万元,扣除发行费用3,038万元后,预计募集资金净额为26,722万元。本次发行存在因取得募集资金导致净资产规模大幅度增加对发行人的生产经营模式、经营管理和风险控制能力、财务状况、盈利水平及股东长远利益产生重要影响的风险。

6、本次发行申购,任一投资者只能选择网下或者网上一种方式进行申购,所有参与网下报价、申购、配售的投资者均不得再参与网上申购;单个投资者只能使用一个合格账户进行申购,任何与上述规定相违背的申购均为无效申购。

7、请投资者务必关注投资风险:若2014年10月24日(T 日)出现网下申购不足,将中止本次发行;若T日出现网上申购不足,网上申购不足部分向网下回拨后仍然认购不足的,中止发行。

8、本次发行结束后,需经上交所批准后,方能在上交所公开挂牌交易。如果未能获得批准,本次发行股份将无法上市,发行人会按照发行价并加算银行同期存款利息返还给参与申购的投资者。

9、发行人的所有股份均为可流通股,本次发行前的股份有限售期,有关限售承诺及限售期安排详见招股意向书。上述股份限售安排系相关股东基于发行人治理需要及经营管理的稳定性,根据相关法律、法规做出的自愿承诺。

10、本次发行定价遵循市场化定价原则,在初步询价阶段由网下投资者基于真实认购意愿报价,发行人与主承销商根据初步询价结果,综合考虑发行人基本面、所处行业、市场情况、募集资金需求、承销风险等因素,协商确定本次发行价格。任何投资者如参与申购,均视为其已接受该发行价格;如对发行定价方法和发行价格有任何异议,建议不参与本次发行。

11、宏观经济波动风险

电机行业的发展与国家宏观经济的景气程度密切相关。公司主要的产品种类包括大中型直流电机、中高压异步电机、同步电机、船用推进电机、矿井提升机电机、风力发电机、汽轮发电机、冲击发电机和防爆电机等;主要提供的试验电源系统一体化解决方案包括变压器试验站电源系统、电机试验站电源系统和开关试验站电源系统等。公司产品广泛应用于冶金、电力、建材、矿山和造纸等轻重工业各大领域。

2011年下半年,受全球金融危机二次探底和欧洲债务危机的影响,我国经济增速放缓,电机行业的增速也随之放缓。2012年度,在全球经济低速增长态势下,国内经济继续面临经济增速放缓与通胀加剧的双重压力,以及总需求不足、产能相对过剩等因素的影响,给电机行业带来一定程度的冲击。2012年下半年国家虽实施一系列“稳增长”措施,但政策有一定滞后性,反映到大中型电机生产企业经济增速上仍需一定时间。另外,受宏观经济政策影响,我国钢铁、冶金、水泥等领域出现了产能过剩的情况,行业扩张受到限制,部分项目出现停建、缓建现象。若国家宏观经济形势进一步发生不利变化,电机产品的市场需求将会受到冲击,从而对本公司的经营造成影响。

12、业绩下滑风险

2011 年度、2012 年度、2013 年度和2014 年1-6 月,归属于发行人股东扣除非经常性损益后的净利润分别为5,027.32 万元、4,993.81 万元、5,418.56 万元和2,181.85 万元,公司业绩仍保持在较为稳定的水平。但由于经济活动影响因素较多,发行人将面临来自宏观经济、行业发展情况、自身经营及财务等因素的不确定性影响,从而导致发行人经营业绩出现波动,不排除公司可能在证券发行上市后,出现营业利润短暂下滑,甚至发生亏损的风险。

13、应收账款回收风险

报告期内,公司应收账款随着营业收入的增加而呈增长趋势。截至2011年12月31日、2012年12月31日、2013年12月31日和2014年6月30日,公司应收账款净额分别为11,023.65万元、9,432.42万元、12,776.29万元和12,691.53万元,占当期公司营业收入的比例分别为28.18%、26.19%、33.60%和71.95%。目前公司应收账款主要由应收质保金以及信用良好客户的赊销欠款构成。公司本次募集资金投资项目全面投产后,营业收入规模将继续扩大,应收账款可能继续增加,尽管公司客户多为冶金、电力、建材、矿山、造纸等行业的大中型生产企业,资信度较高,经营状况良好,但也不排除某些客户因经营情况恶化而导致坏账的风险,进而对公司财务状况和经营成果产生不利影响。

14、实际控制人风险

本次发行前,公司的实际控制人王建裕、王建凯和王盘荣共持有公司96%的股权。本次发行后王建裕、王建凯和王盘荣仍将继续拥有对公司的绝对控股权,对公司的发展战略、经营决策、人事任免等仍拥有较大的影响力。虽然公司不断采取各种措施,积极完善法人治理结构,降低实际控制人对公司的控制力,但是仍然存在王建裕、王建凯和王盘荣利用其控制地位对公司的经营、财务、管理等方面进行控制,做出损害中小股东利益行为的风险。

15、募集资金投资项目风险

本公司拟通过本次发行募集资金约1.99亿元实施“大中型高效节能电机生产基地建设项目”,最终形成年产各类大中型高效节能电机共190万千瓦的生产能力;拟通过本次发行募集资金约2,960万元实施“大型电机改造项目”,对老厂区进行改造,以进一步调整产品结构、增加新能源配套产品产量、提高产品技术水平和质量,生产出市场所需的汽轮发电机、大型及特大型同步电机为主体;拟通过本次发行募集资金约3,906.15万元,进一步提高企业自主创新能力和产品技术水平,有效改善研发环境,提高产品开发效率。但是,上述募投项目的实施对企业的的未来运营也存在一定风险。

从投资规模角度看,由于项目投资的目的是实现现有主营业务产能的扩张及技术研发水平的提升,同时完成现有产品的升级换代和产能提升,项目固定资产投资规模和目前公司固定资产规模相比较大,如本公司资产运营效率和经营管理能力无法与适应资产规模的增长,可能会导致募投项目在建设效率、达产时间、达产产能、产出质量等方面与预期出现偏差,使得项目存在预期收益无法实现的风险。

从销售状况来看,公司本次项目投资的目的是通过进一步扩大产能,在未来行业的发展变革中占据优势地位。但目前公司下游冶金等行业正面临周期性调整,设备采购的需求可能会发生波动,可能会导致公司部分类型电机产品的市场扩张速度不如公司预期,进而使得募投项目的投资回报率、投资回报周期与预期出现偏差,出现预期收益无法实现的情况。

从财务状况上看,项目建成投产后,固定资产折旧、无形资产摊销等费用的增加可能对公司盈利造成影响。此外,也不排除项目建设和实施过程中出现一些意外因素,比如市场波动、无法如期达产等,从而给投资带来风险。而本次募集资金到位后,公司的净资产规模将会大幅度增长,但是从项目投入到产出效益需要一定时间,因此本公司存在短期内净资产收益率被摊薄的风险。

16、市场竞争风险

目前,国内电机行业市场化程度高,电机企业数量众多,整个行业处于整合、优化的变革过程当中。一方面,由于中小型电机产品的技术难度低,进入门槛不高,竞争者数量较多,市场竞争激烈;另一方面,大中型电机产品、特种电机产品生产存在较高的人才和技术壁垒,竞争相对温和。公司的主要竞争对手是上海电气集团上海电机厂有限公司、哈尔滨电气动力装备有限公司、湘潭电机股份有限公司等少数大型国有企业。公司在专注中高端市场的同时,采用了宽产品线的产品策略,不断加大研发力度提升产品的核心竞争力。通过多年的摸索,公司已经形成了适合自身发展的技术研发、生产、销售和售后服务体系。然而,公司仍然面临来自上述企业的竞争。与上述企业相比,公司在生产规模、资本实力、品牌历史、市场占有率等方面依然存在一定的差距。若公司无法持续提升核心竞争优势,将会在未来的市场竞争中处于不利地位,从而影响公司的经营业绩。

发行人:中电电机股份有限公司

保荐机构(主承销商):齐鲁证券有限公司

2014年10月23日