(上接B20版)

(六)李菊莲

| 姓名 | 李菊莲 | 曾用名 | / |

| 性别 | 女 | 国籍 | 中国 |

| 身份证号 | 42242319410924**** | ||

| 住所 | 湖北省公安县斗湖堤镇新建街 | ||

| 通讯地址 | 湖北省公安县斗湖堤镇新建街 | ||

| 是否取得其他国家或地区居留权 | 否 | ||

| 最近三年主要职业和职务 | |||

| 任职单位 | 任职日期 | 职务 | 是否与任职单位存在产权关系 |

| 邦富软件 | 2011年至今 | 监事 | 持有38.10%股权 |

(七)金城

| 姓名 | 金城 | 曾用名 | 邵国发 |

| 性别 | 男 | 国籍 | 中国 |

| 身份证号 | 23232419610526**** | ||

| 住所 | 广州市越秀区淘金路 | ||

| 通讯地址 | 广州市越秀区淘金路 | ||

| 是否取得其他国家或地区居留权 | 否 | ||

| 最近三年主要职业和职务 | |||

| 任职单位 | 任职日期 | 职务 | 是否与任职单位存在产权关系 |

| 漫友文化 | 2006.12~至今 | 董事长 | 持有61.75%股权 |

(八)长沙传怡

| 名称 | 长沙传怡合盛股权投资合伙企业(有限合伙) |

| 注册号 | 430100000165948 |

| 税务登记证 | 地税湘字430102599421468号 |

| 成立日期 | 2012年7月11日 |

| 住所 | 长沙市芙蓉区五一大道826号(新华大厦)第20层 |

| 执行事务合伙人 | 长沙传怡天下股权投资管理合伙企业(委托代表:邹尧) |

| 合伙企业类型 | 有限合伙企业 |

| 经营范围 | 接受委托管理股权投资项目、参与股权投资、为非上市及已上市公司提供直接融资的相关服务及咨询服务。(不含前置审批和许可项目,涉及行政许可的凭证许可经营) |

| 合伙期限 | 2012年7月11日至2018年7月10日 |

(九)湖南富坤

| 名称 | 湖南富坤文化传媒投资中心(有限合伙) |

| 注册号 | 430100000144587 |

| 税务登记证 | 地税湘字430102574303318号 |

| 成立日期 | 2011年4月28日 |

| 住所 | 长沙市芙蓉区五一大道766号中天广场21033-21034房 |

| 执行事务合伙人 | 湖南富坤投资管理有限公司(普通合伙人)(委托代表:朱菁) |

| 合伙企业类型 | 有限合伙企业 |

| 经营范围 | 创业投资;股权投资;项目投资;投资管理;股权投资咨询;企业管理服务。(不含前置审批和许可项目,涉及行政许可的凭证许可经营) |

| 合伙期限 | 2011年4月28日至2018年4月27日 |

(十)北京中技

| 名称 | 北京中技富坤创业投资中心(有限合伙) |

| 注册号 | 110108013231320 |

| 税务登记证 | 京税证字110108562089107号 |

| 成立日期 | 2010年9月17日 |

| 住所 | 北京市海淀区北四环西路9号2106-A056 |

| 执行事务合伙人 | 北京富坤中技投资管理有限公司(委派朱菁为代表) |

| 合伙企业类型 | 有限合伙企业 |

| 经营范围 | 创业投资业务;代理其他创业投资企业等机构或个人的创业投资业务;创业投资咨询业务;为创业企业提供创业管理服务业务;参与设立创业投资企业与创业投资管理顾问机构 |

| 合伙期限 | 长期 |

(十一)广东粤文投

| 名称 | 广东粤文投一号文化产业投资合伙企业(有限合伙) |

| 注册号 | 42000000700401 |

| 税务登记证 | 粤地税字442000052414715号 |

| 成立日期 | 2012年8月8日 |

| 住所 | 中山市火炬开发区康乐大道51号张企大厦东翼第5层505b室 |

| 执行事务合伙人 | 广东文化产业投资管理有限公司 |

| 合伙企业类型 | 有限合伙企业 |

| 经营范围 | 法律、法规、政策允许的文化产业股权投资、投资管理及咨询服务(不含证券、期货、金融) |

| 合伙期限 | 2012年8月8日至2016年8月8日 |

(十二)广州漫时代

| 名称 | 广州漫时代投资管理中心(有限合伙) |

| 注册号 | 440101000209960 |

| 税务登记证 | 粤地税字44010405060972X号 |

| 成立日期 | 2012年7月12日 |

| 住所 | 广州市越秀区先烈中路80号510房 |

| 执行事务合伙人 | 陈锦莉 |

| 合伙企业类型 | 有限合伙企业 |

| 经营范围 | 项目投资管理(涉及许可经营的项目除外);企业管理咨询。 |

| 合伙期限 | 2012年8月8日至2016年8月8日 |

(十三)其他自然人交易对方

| 姓名 | 性别 | 国籍 | 身份证号 | 住所 | 其他国家居留权 | 近三年职业 | 控制企业 |

| 俞涌 | 男 | 中国 | 42010619660226**** | 广州市天河区育蕾二街 | 新西兰 | 漫友文化-总经理 | 无 |

| 邵璐璐 | 女 | 中国 | 23232419860101**** | 黑龙江省望奎县三街 | 无 | 漫友文化-董事、腾讯科技(深圳)有限公司北京分公司职员 | 无 |

| 刘洋 | 女 | 中国 | 23010419630325**** | 哈尔滨市道里区经纬十二道街 | 无 | 漫友文化-副总经理 | 无 |

| 张显峰 | 男 | 中国 | 52250119761125**** | 广州市海珠区金菊路 | 无 | 漫友文化-副总经理 | 无 |

| 张茜 | 女 | 中国 | 42010219791017**** | 广州市天河区天河路 | 无 | 漫友文化-副总经理 | 无 |

| 朱斌 | 男 | 中国 | 44152319831220**** | 广东省陆河县河田镇 | 无 | 漫友文化-漫画家 | 无 |

| 崔伟良 | 男 | 中国 | 44010219811022**** | 广州市越秀区中山四路 | 无 | 漫友文化-总监 | 无 |

| 施桂贤 | 女 | 中国 | 44011119811105**** | 广州市白云区松岗街 | 无 | 漫友文化-总监 | 无 |

| 许勇和 | 男 | 中国 | 44058219801218**** | 广东省汕头市潮阳区铜盂镇 | 无 | 漫友文化-总监 | 无 |

| 曹凌玲 | 女 | 中国 | 51310119770610**** | 四川省雅安市雨城区 | 无 | 漫友文化-总监 | 无 |

| 赖春晖 | 男 | 中国 | 44080219800406**** | 广州市荔湾区宝华卡 | 无 | 漫友文化-总监 | 无 |

| 邵洪涛 | 男 | 中国 | 23232419720301**** | 广东省从化市太平镇 | 无 | 漫友文化-员工 | 无 |

| 祖雅乐 | 女 | 中国 | 51110219830622**** | 成都市武侯区高升桥东路 | 无 | 漫友文化-漫画家 | 无 |

| 邱月仙 | 女 | 中国 | 31011019810504**** | 上海市杨浦区国顺东路 | 无 | 漫友文化-漫画家 | 无 |

| 葛重葳 | 男 | 中国 | 12010119820604**** | 天津市南开区南开大学 | 无 | 漫友文化-漫画家 | 无 |

| 韩 露 | 女 | 中国 | 22012419801206**** | 吉林省德惠市胜利街 | 无 | 漫友文化-漫画家 | 无 |

| 丁 冰 | 女 | 中国 | 51122119811102**** | 重庆市九龙坡区科林路 | 无 | 漫友文化-漫画家 | 无 |

| 李凌彪 | 男 | 中国 | 44010219821206**** | 广州市越秀区青龙里 | 无 | 漫友文化-漫画家 | 无 |

第二节 本次发行前后的相关情况

一、 本次发行前后的股本变化情况

(一)发行前后股份结构变化

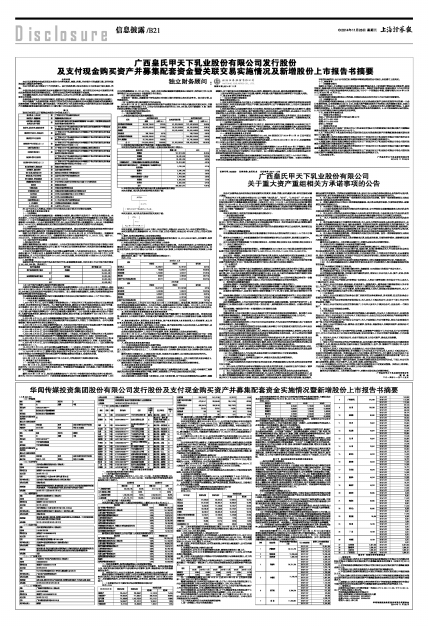

本次发行前,华闻传媒总股本为1,841,731,741股,本次发行普通股134,760,955股,发行后总股本为1,976,492,696股。本次发行前后华闻传媒的股份结构变化如下表所示:

| 本次发行前 | 本次发行后 | |||

| 数量(股) | 比例 | 数量(股) | 比例 | |

| 一、有限售条件股份 | 482,349,165 | 26.19% | 617,110,120 | 31.22% |

| 其中:国有法人持股 | 0 | 0.00% | 0 | 0.00% |

| 二、无限售条件股份 | 1,359,382,576 | 73.81% | 1,359,382,576 | 68.78% |

| 三、股份总数 | 1,841,731,741 | 100.00% | 1,976,492,696 | 100.00% |

(二)发行前后前十名股东情况

本次发行前上市公司前十大股东的持股情况:(截至2014年9月30日)

| 股东名称 | 持股比例 | 持股数量(股) |

| 国广环球资产管理有限公司 | 14.51% | 267,205,570 |

| 新疆锐盈股权投资合伙企业(有限合伙) | 8.37% | 154,166,667 |

| 上海大黎资产管理有限公司 | 4.71% | 86,805,555 |

| 陕西华路新型塑料建材有限公司 | 4.16% | 76,678,241 |

| 上海常喜投资有限公司 | 3.37% | 62,080,307 |

| 天津大振资产管理有限公司 | 2.87% | 52,780,864 |

| 拉萨观道管理咨询有限公司 | 1.62% | 29,766,986 |

| 华润深国投信托有限公司-智慧金56号集合资金信托计划 | 1.15% | 21,209,531 |

| 拉萨澄怀管理咨询有限公司 | 1.12% | 20,636,963 |

| 重庆涌瑞股权投资有限公司 | 1.00% | 18,400,324 |

新增股份登记到账后上市公司前十大股东持股情况如下:

| 股东名称 | 持股比例 | 持股数量(股) |

| 国广环球资产管理有限公司 | 13.52% | 267,205,570 |

| 新疆锐盈股权投资合伙企业(有限合伙) | 7.80% | 154,166,667 |

| 上海大黎资产管理有限公司 | 4.39% | 86,805,555 |

| 陕西华路新型塑料建材有限公司 | 3.88% | 76,678,241 |

| 上海常喜投资有限公司 | 3.08% | 60,798,789 |

| 西藏风网科技有限公司 | 2.99% | 59,144,736 |

| 天津大振资产管理有限公司 | 2.67% | 52,780,864 |

| 拉萨观道管理咨询有限公司 | 1.51% | 29,766,986 |

| 程顺玲 | 1.05% | 20,751,789 |

| 拉萨澄怀管理咨询有限公司 | 1.04% | 20,636,963 |

二、 本次交易董事、监事和高级管理人员持股变动情况

本次交易中非公开发行股份的对象中不包括本公司的董事、监事和高级管理人员,本次发行股份购买资产不会导致本公司董事、监事、高级管理人员的持股数量发生变化。

三、 本次发行后上市公司主营业务、财务状况、盈利能力及未来趋势分析

根据立信会计师事务所出具的上市公司财务报告的审计报告和立信会计师事务所出具的上市公司备考财务报告的审计报告(信会师报字[2014]第310337号),本次重组完成后,公司的主营业务情况、财务状况、盈利能力及未来趋势情况如下:

(一)交易前后公司主要财务状况和偿债指标比较分析

单位:万元

| 2014年3月31日 | 交易完成前 | 交易完成后 | 交易前后比较 | |

| 增长额 | 增长率 | |||

| 流动资产 | 285,555.77 | 329,659.97 | 44,104.20 | 15.45% |

| 非流动资产 | 446,083.24 | 714,093.57 | 268,010.33 | 60.08% |

| 资产总额 | 731,639.02 | 1,043,753.53 | 312,114.51 | 42.66% |

| 流动负债 | 150,859.71 | 161,813.12 | 10,953.41 | 7.26% |

| 非流动负债 | 84,274.52 | 85,658.83 | 1,384.31 | 1.64% |

| 负债总额 | 235,134.23 | 247,471.95 | 12,337.72 | 5.25% |

| 归属于母公司所有者权益合计 | 473,851.47 | 768,994.06 | 295,142.59 | 62.29% |

| 所有者权益合计 | 496,504.79 | 796,281.58 | 299,776.79 | 60.38% |

| 资产负债率 | 32.14% | 23.71% | -8.43% | -26.23% |

| 流动比率 | 1.89 | 2.04 | 0.15 | 7.94% |

| 速动比率 | 1.71 | 1.85 | 0.14 | 8.19% |

注:速动比率=(流动资产期末数-存货期末数)÷流动负债期末数;以下同。

1、本次交易前后的资产规模、结构分析

本次交易完成后,截至2014年3月31日,公司的资产总额由本次交易前的731,639.02万元增加至1,043,753.53万元,资产总额增加了312,114.51万元,增长幅度为42.66%。公司资产规模有所上升,抗风险能力增强。本次交易前后,公司的资产结构变化情况如下:

(1)公司流动资产由本次交易前的285,555.77万元增加至329,659.97万元,增长幅度为15.45%,主要是货币资金增加了17,956.78 万元、应收账款增加了19,910.04 万元。

(2)截至2014年3月31日,公司非流动资产由本次交易前446,083.24万元增加至714,093.57万元,增长幅度为60.08%,主要是商誉增加了264,068.20 万元。

公司非流动资产的大幅增长,主要是商誉的增加形成的。商誉为假设公司收购交易标的在2013年初已经完成,报表各期末收购对价与交易标的资产可辨认净资产的差额部分264,068.20万元确认为商誉。

综上所述,备考上市公司财务报表的资产结构综合反映了本次交易完成后上市公司的资产结构。交易完成后,公司资产规模有所增大,抵御风险的能力增强,资产结构处于较为稳健状态。

2、本次交易前后的负债规模、结构分析

本次交易完成后,截至2014年3月31日,公司的负债总额由本次交易前的235,134.23万元增加至247,471.95万元,负债总额增加了12,337.72万元,增长幅度为5.25%。交易完成后,公司的负债结构如下:

(1)截至2014年3月31日,公司流动负债由本次交易前的150,859.71万元增加至161,813.12万元,主要是应付账款增加3,064.65万元所致。

(2)本次交易后,非流动负债基本保持稳定。

综上所述,本次交易完成后,公司负债结构基本未发生变化,仍保持较合理的结构,其财务安全性有保障。

3、交易前后的偿债能力分析

交易完成后,公司的资产负债率为23.71%,比交易前降低了8.43个百分点。

交易完成后,公司的流动比率、速动比率分别为2.04倍、1.85倍,高于交易前的水平,主要是由于标的资产为轻资产公司,两项指标较高所致。

总体来看,公司的资产负债率较低,资产流动性较强,现金流较充足,无偿债压力,抵御风险的能力较强。

(二)交易前后公司主要经营状况和盈利指标比较分析

交易前后上市公司主要经营情况和盈利指标如下:

单位:万元

| 2013年度 | 交易完成前 | 交易完成后 | 交易前后比较 | |

| 增长额 | 增长率 | |||

| 营业收入 | 374,955.80 | 432,581.95 | 57,626.15 | 15.37% |

| 营业成本 | 221,613.00 | 249,901.37 | 28,288.37 | 12.76% |

| 营业利润 | 94,900.28 | 114,379.99 | 19,479.71 | 20.53% |

| 利润总额 | 103,395.39 | 123,500.00 | 20,104.61 | 19.44% |

| 净利润 | 90,293.77 | 106,884.79 | 16,591.02 | 18.37% |

| 归属母公司所有者的净利润 | 52,700.74 | 67,079.63 | 14,378.89 | 27.28% |

| 销售毛利率 | 40.90% | 42.23% | 1.33% | 3.25% |

| 销售净利率 | 24.08% | 24.71% | 0.63% | 2.62% |

| 基本每股收益(元) | 0.2854 | 0.3394 | 0.0540 | 18.92% |

注:上述交易完成前的基本每股收益计算以 2013年 12 月 31 日的股本总额1,846,262,977股为依据;交易完成后的基本每股收益计算以本次发行后股本总额即1,976,492,696股为依据。

1、本次交易前后营业收入、营业成本分析

如上表所示,交易完成后,公司的营业收入及利润规模均有所上升。公司2013年度的营业收入由交易前的374,955.80万元增加到432,581.95万元,增长幅度为15.37%。2013年度归属于母公司所有者的净利润由交易前52,700.74万元增加到67,079.63万元,增长了27.28%。

综上所述,本次交易完成后,公司的盈利能力将有较大幅度提升,公司的持续盈利能力增强。

2、交易前后盈利能力指标比较分析

交易完成后,公司2013年度的销售毛利率、销售净利率均有小幅上升。

交易完成后,公司2013年度每股收益比交易前大幅增长了18.92%,公司的盈利能力得到提高。

综上所述,本次交易有利于增强公司的风险防范能力与持续盈利能力,有力的保护了广大中小股东的利益。

此外,根据立信所出具的本公司备考财务报告,以本次发行后股本全面摊薄计算的最近一年和最近一期归属于上市公司股东的每股收益以及每股净资产情况如下:

| 项目 | 摊薄前 | 摊薄后 | 发行后 | |||

| 2013年 | 2014年1~3月 | 2013年 | 2014年1~3月 | 2013年 | 2014年1~3月 | |

| 每股收益 | 0.2854 | 0.1690 | 0.2666 | 0.1578 | 0.3394 | 0.1785 |

| 每股净资产 | 2.3975 | 2.5665 | 2.2395 | 2.3974 | 3.7072 | 3.8907 |

注:上述摊薄前以截至2013年12月31日或2014年3月31日的股本总额即1,846,262,977股为计算依据;

摊薄后每股收益:以本次发行后股本计算,分子为上市公司合并报表归属于上市公司股东净利润,分母为本次发行后股本总额即1,976,492,696股;

摊薄后每股净资产:以本次发行后股本计算,分子为上市公司合并报表归属于上市公司股东股东权益,分母与摊薄后每股收益的分母相同;

发行后每股收益:以本次发行后股本计算,分子为模拟备考合并报表归属于上市公司股东的净利润,分母为本次发行后股本总额即1,976,492,696股;

发行后每股净资产:以本次发行后股本计算,分子为截至2014年3月31日或2013年12月31日模拟备考合并报表归属于上市公司股东权益,分母与发行后每股收益的分母相同。

(三)本次交易对公司未来盈利趋势的影响

1、进一步增强上市公司的盈利能力

本次交易实施完毕后,将对公司未来的盈利趋势产生积极的影响,主要体现在各交易对方承诺标的公司2014年、2015年、2016年净利润情况如下:

单位:万元

| 标的公司 | 2014年 | 2015年 | 2016年 |

| 掌视亿通 | 9,035.00 | 11,700.00 | 15,900.00 |

| 精视文化 | 6,000.00 | 8,000.00 | 10,000.00 |

| 邦富软件 | 5,000.00 | 7,200.00 | 9,600.00 |

| 漫友文化 | 2,700.00 | 3,500.00 | 5,000.00 |

| 合 计 | 22,735.00 | 30,400.00 | 40,500.00 |

如果标的资产实际盈利数不足利润预测利润承诺数的,则按照本公司与各交易对方签署的《盈利预测补偿协议》的规定进行补偿。

本次交易完成后,上市公司盈利能力将进一步提升。未来持续稳定的现金流入亦将加强公司财务稳健性,提升公司抗风险能力。

2、进一步夯实公司的“全媒体、大文化”战略

公司的“全媒体”战略定位,是以内部资源整合、外部孵化并购的方式,积极打造全媒体业务架构。公司发展“全媒体”,是在移动浪潮中,对报纸、广播、电视、网络、手机等各种媒介形态,借助文字、图像、动漫、音频和视频等各种表现方式,进行深度融合,实现网络化、移动化,以满足与适应用户的多样化需求。

公司的“大文化”战略定位,是以优秀的商业运营能力和媒介服务能力,在现代文化产业体系中,逐步形成覆盖全终端的强势业务和媒介服务品牌,建设具有较强盈利能力、可持续发展的大型传媒集团。“大文化”不仅囊括现代文化产业体系,而且还涉及文化产业与旅游、体育、信息、物流等产业融合发展,增加文化含量,延伸产业链,提高附加值。

本次交易服务“打造全媒体的优质内容平台,为用户提供专业且富有价值的文化内容与信息服务”这一战略主线,交易标的在商业模式、产业地位、社会价值、战略匹配、业务协同等方面契合公司战略,标的牢牢围绕“新内容、新技术、新形式”领域,与上市公司原有业务形成的协同效应,夯实公司“全媒体、大文化”战略。

第三节 独立财务顾问和法律顾问核查意见

一、独立财务顾问核查意见

本次交易独立财务顾问民生证券认为:

“本次交易的实施符合《公司法》、《证券法》和《重组管理办法》等相关法律法规及规范性文件的规定,本次交易涉及资产的过户手续已经办理完毕,过户手续合法有效。华闻传媒已经办理本次交易新增股份的股份登记、上市工作,华闻传媒尚需就本次发行股份购买资产事宜办理注册资本、公司章程等工商变更登记手续。中国证监会已核准华闻传媒非公开发行不超过74,735,987股新股募集本次重组的配套资金,华闻传媒有权在核准文件有效期内募集配套资金,但募集配套资金成功与否并不影响发行股份及支付现金购买资产的实施。上述后续事项办理不存在实质性障碍,上述后续事项对华闻传媒不构成重大风险。根据《公司法》、《证券法》、《重组办法》等法律、法规及规范性文件的规定,独立财务顾问经核查认为华闻传媒具备非公开发行股票及相关股份上市的基本条件,同意推荐华闻传媒本次非公开发行股票在深圳证券交易所主板上市。”

二、法律顾问核查意见

本次交易法律顾问国枫凯文认为:

(一)本次重组已取得必要的批准和授权;中国证监会已核准华闻传媒本次重组;本次重组相关《发行股份及现金购买资产协议》及相关协议约定的生效条件业已成就;本次重组已具备实施的条件。

(二)本次重组标的资产已交割完毕并办理了相应的工商变更登记手续;中国证券登记结算有限责任公司深圳分公司已受理华闻传媒的非公开发行新股登记申请,相关股份登记到账后将正式列入上市公司的股东名册。

(三)协议各方已经或正在按照相关协议的约定履行协议;协议各方现实未出现违反相关协议的情况,且应继续履行相关协议;协议履行不存在重大法律障碍。交易对方未出现违反相关承诺的情况,并应继续履行相关承诺。

(四)华闻传媒需就其新增股份事项在证券交易所依法办理股份上市手续,以及注册资本变更、公司章程调整等工商变更登记手续。华闻传媒需根据法律法规的要求就新股发行和上市、注册资本变动、公司章程调整等事项履行相应的信息披露和报告义务。华闻传媒非公开发行不超过74,735,987股新股募集本次发行股份购买资产的配套资金事宜尚待实施。华闻传媒和交易对方仍需继续履行相关协议的约定事项以及承诺事项。本次重组上述后续事项的实施不存在重大法律障碍。

(五)华闻传媒已就本次重组履行了相应的信息披露和报告义务,符合相关法律、法规及规范性法律文件的要求;不存在应披露而未披露的协议、事项或安排。

第四节 新增股份的数量和上市时间

本次交易发行新增134,760,955股股份已于2014年11月19日在中国证券登记结算有限责任公司深圳分公司办理股份登记申请受理确认。本次交易发行新增股份的性质为有限售条件流通股,上市日为2014年11月27日,本次交易发行新增股份上市首日公司股价不除权,股票交易设涨跌幅限制。其中,相关股东所持新增股份锁定承诺期及上市流通时间如下:

| 序号 | 股东名称 | 持有的有限售条件股份数量(股) | 可上市交易时间 | 新增可上市交易股份数量(股) |

| 1 | 西藏风网 | 59,144,736 | 2017/11/27 | 23,657,894 |

| 2018/11/27 | 17,743,421 | |||

| 2019/11/27 | 17,743,421 | |||

| 2 | 精视投资 | 13,039,049 | 2017/11/27 | 13,039,049 |

| 3 | 莫昂投资 | 5,908,319 | 2017/11/27 | 5,908,319 |

| 4 | 程顺玲 | 20,751,789 | 2015/11/27 | 6,225,537 |

| 2016/11/27 | 6,225,537 | |||

| 2017/11/27 | 4,150,358 | |||

| 2018/11/27 | 2,075,179 | |||

| 2019/11/27 | 2,075,178 |

| 5 | 李菊莲 | 14,436,421

| 2015/11/27 | 4,330,926 |

| 2016/11/27 | 4,330,926 | |||

| 2017/11/27 | 2,887,284 | |||

| 2018/11/27 | 1,443,642 | |||

| 2019/11/27 | 1,443,643 | |||

| 6 | 曾子帆 | 2,706,526 | 2015/11/27 | 811,958 |

| 2016/11/27 | 811,958 | |||

| 2017/11/27 | 541,305 | |||

| 2018/11/27 | 270,653 | |||

| 2019/11/27 | 270,652 | |||

| 7 | 金 城 | 11,348,684 | 2015/11/27 | 4,539,474 |

| 2016/11/27 | 3,404,605 | |||

| 2017/11/27 | 3,404,605 |

| 8 | 广州漫时代 | 375,000 | 2015/11/27 | 150,000 |

| 2016/11/27 | 112,500 | |||

| 2017/11/27 | 112,500 | |||

| 9 | 俞 涌 | 230,263 | 2015/11/27 | 92,105 |

| 2016/11/27 | 69,079 | |||

| 2017/11/27 | 69,079 | |||

| 10 | 邵璐璐 | 98,684 | 2015/11/27 | 39,474 |

| 2016/11/27 | 29,605 | |||

| 2017/11/27 | 29,605 | |||

| 11 | 刘 洋 | 78,947 | 2015/11/27 | 31,579 |

| 2016/11/27 | 23,684 | |||

| 2017/11/27 | 23,684 | |||

| 12 | 张显峰 | 78,947 | 2015/11/27 | 31,579 |

| 2016/11/27 | 23,684 | |||

| 2017/11/27 | 23,684 | |||

| 13 | 张 茜 | 78,947 | 2015/11/27 | 31,579 |

| 2016/11/27 | 23,684 | |||

| 2017/11/27 | 23,684 | |||

| 14 | 朱 斌 | 78,947 | 2015/11/27 | 31,579 |

| 2016/11/27 | 23,684 | |||

| 2017/11/27 | 23,684 | |||

| 15 | 崔伟良 | 49,342 | 2015/11/27 | 19,737 |

| 2016/11/27 | 14,803 | |||

| 2017/11/27 | 14,802 | |||

| 16 | 施桂贤 | 49,342 | 2015/11/27 | 19,737 |

| 2016/11/27 | 14,803 | |||

| 2017/11/27 | 14,802 | |||

| 17 | 许勇和 | 49,342 | 2015/11/27 | 19,737 |

| 2016/11/27 | 14,803 | |||

| 2017/11/27 | 14,802 | |||

| 18 | 曹凌玲 | 49,342 | 2015/11/27 | 19,737 |

| 2016/11/27 | 14,803 | |||

| 2017/11/27 | 14,802 | |||

| 19 | 赖春晖 | 49,342 | 2015/11/27 | 19,737 |

| 2016/11/27 | 14,803 | |||

| 2017/11/27 | 14,802 | |||

| 20 | 邵洪涛 | 29,605 | 2015/11/27 | 11,842 |

| 2016/11/27 | 8,882 | |||

| 2017/11/27 | 8,881 | |||

| 21 | 祖雅乐 | 29,605 | 2015/11/27 | 11,842 |

| 2016/11/27 | 8,882 | |||

| 2017/11/27 | 8,881 | |||

| 22 | 邱月仙 | 29,605 | 2015/11/27 | 11,842 |

| 2016/11/27 | 8,882 | |||

| 2017/11/27 | 8,881 | |||

| 23 | 葛重葳 | 29,605 | 2015/11/27 | 11,842 |

| 2016/11/27 | 8,882 | |||

| 2017/11/27 | 8,881 | |||

| 24 | 韩 露 | 19,736 | 2015/11/27 | 7,894 |

| 2016/11/27 | 5,921 | |||

| 2017/11/27 | 5,921 | |||

| 25 | 丁 冰 | 19,736 | 2015/11/27 | 7,894 |

| 2016/11/27 | 5,921 | |||

| 2017/11/27 | 5,921 | |||

| 26 | 李凌彪 | 19,736 | 2015/11/27 | 7,894 |

| 2016/11/27 | 5,921 | |||

| 2017/11/27 | 5,921 | |||

| 27 | 长沙传怡 | 2,691,885 | 2015/11/27 | 2,691,885 |

| 28 | 湖南富坤 | 1,096,491 | 2015/11/27 | 1,096,491 |

| 29 | 北京中技 | 1,096,491 | 2015/11/27 | 1,096,491 |

| 30 | 广东粤文投 | 1,096,491 | 2015/11/27 | 1,096,491 |

第五节 备查文件和备查地点

一、 备查文件

1、中国证监会出具的《关于核准华闻传媒投资集团股份有限公司向西藏风网科技有限公司等发行股份购买资产并募集配套资金的批复》(证监许可[2014]1077号)

2、《华闻传媒投资集团股份有限公司发行股份及支付购买资产并募集配套资金报告书》;

3、立信会计师出具的《验资报告》和标的资产权属转移证明;

4、中国证券登记结算有限责任公司登记存管部出具的《股份登记申请受理确认书》;

5、民生证券出具的《民生证券股份有限公司关于华闻传媒投资集团股份有限公司发行股份及支付现金购买资产并募集配套资金实施情况之独立财务顾问核查意见》;

6、国枫凯文出具的《国枫凯文律师事务所关于华闻传媒投资集团股份有限公司发行股份及支付现金购买资产并募集配套资金实施情况的法律意见书》。

二、 备查地点

投资者可在本报告书刊登后每周一至周五上午9:00—11:00,下午3:00—5:00,于下列地点查阅上述文件。

华闻传媒投资集团股份有限公司

地址:海南省海口市海甸四东路民生大厦

电话:0898-66254650 66196060

传真:0898-66254650 66255636

联系人:金日、邱小妹

华闻传媒投资集团股份有限公司董事会

2014年11月26日