小幅震荡调整 看好债市调整带来的交易性机会

| ||

|

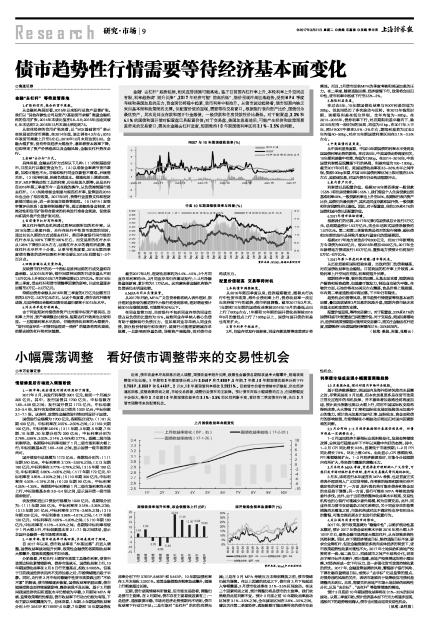

近来,债市收益率冲高回落后进入调整,国债收益率短升长降,政策性金融债各期限收益率大幅攀升,短端表现整体不如长端。1年期和3年期国债分别上行3.64BP和7.89BP,5年期、7年期、10年期国债收益率分别下行3.76BP、8.86BP和5.44BP。2月末,10年期国债利率报收3.2921%。目前债市的看空情绪有所修复,但在经济通胀回落、监管政策明朗之前,市场交易胶着,调整仍是债市的主旋律。预计债市面临小幅调整的压力,但调整幅度不会很大,维持3月底前10年期国债收益率在3.1%-3.5%的区间判断不变,看好第二季度债市行情,关注3月债市调整带来的配置机会。

⊙申万宏源证券

情绪修复后市场进入调整阶段

1.一级市场:政金债发行情况明显好于国债。

2017年2月,共发行利率债3901亿元,较前一个月减少205亿元。其中,发行国债共1700亿元,中标倍数在1.69-4.08倍之间;发行国开债共1172亿元,中标倍数2.0-5.4倍,发行农发债和进出口债共1029亿元,中标倍数2.1-7.1倍。这表明,政策性金融债发行情况明显好于国债。

国债发行总规模为1700亿元,各期限分别为:(1)91天期400亿元,中标利率在2.55%-2.59%之间;(2)182天期100亿元,中标利率2.64%;(3)1年期、3年期、5年期、7年期、10年期、30年期分别为200亿元,中标利率分别为2.78%、2.88%、3.02%、3.14%、3.40%和3.77%。跟随二级市场利率浮动,各期限中标利率相较于1月二级市场利率大幅上行;中标倍数基本在1.69-4.08之间,显示国债一级市场需求尚可。

国开债发行总规模为1172亿元,各期限分别为:(1)1年期240亿元,中标利率在3.13%-3.50%之间;(2)3年期180亿元,中标利率在3.77%-3.79%之间;(3)5年期190亿元,中标利率在3.86%-4.05%之间;(4)7年期172亿元,中标利率在3.85%-3.93%之间;(5)10年期300亿元,中标利率在4.03%-4.19%之间;(6)20年期90亿元,中标利率4.25%-4.35%。各期限中标利率较1月二级市场利率均大幅上行,中标倍数基本在2.0-5.4倍之间,显示国开债一级市场需求较好。

农发债和进出口债发行规模为1029亿元,各期限分别为:(1)1年期200亿元,中标利率在3.18%-3.35%之间;(2)3年期291亿元,中标利率在3.77%-3.86%之间;(3)5年期238亿元,中标利率在3.96%-4.01%之间;(4)7年期120亿元,中标利率在4.09%-4.20%之间;(5)10年期180亿元,中标利率在4.13%-4.30%之间。各期限中标利率相较于1月大幅上行,中标倍数基本在2.1-7.1倍之间浮动,显示非国开金融债一级市场需求旺盛。

2.二级市场:债市收益率冲高回落,长端表现好于短端。

自2017年以来,债市收益率在“冲高回落”后进入调整,国债收益率波动短升长降,政策性金融债的各期限收益率大幅攀升,短端表现整体不如长端。

分阶段看,月初央行上调货币政策工具操作利率,受货币政策边际收紧情绪影响,债券市场承压,国债收益率上行,10年期国债收益率在2月6日行至最高点,报收3.4905%。但鉴于目前我国经济状况尚不支持加息之后,市场情绪随后趋于平静。同时,央行在2月中旬对稳健中性货币政策做出的“不松不紧”的解读,债市情绪逐步修复,国债收益率明显回落,债市短端受资金面持续偏紧影响,整体表现不及长端。基于2月期间我国经济状况和通胀水平仍然较为平稳,3月期间MPA考核、监管政策等担忧渐起,债市收益率下行动力仍较为有限,下旬主要以窄幅震荡为主。总体来看,1年期、3年期国债收益率分别上行3.64BP和7.89BP;5年期、7年期和10年期国债收益率分别下行3.76BP、8.86BP和5.44BP。10年期国债利率在2月末报收3.2921%。政策金融债隐含税率急速攀升,短端上行幅度超过长端。

近期,债市悲观情绪有所修复,但市场交易胶着,调整仍是债市主旋律。在2月期间,债市存在主要看淡因素有三:一是经济、通胀数据平稳,市场对经济走势预期尚不明朗,债市收益率下行动力不足;二是市场对“去杠杆”的担忧有增无减;三是在3月MPA考核压力未得到释放之前,债市情绪仍较为谨慎。在以上因素的扰动之下,债市自2月下旬起进入窄幅震荡,2月债市收益率在3.1%-3.5%区间波动。在这三个因素明朗之前,预计调整仍将是债市的主旋律。我们依然维持此前判断不变,预计3月底之前10年期收益率波动区间在3.1%-3.5%之间,全年波动区间在2.8%-3.5%之间,建议关注第二季度经济、通胀数据可能回落带来的债市交易性机会。

利率债市场或呈现小幅震荡调整趋势

1.3月美国加息,预计对国内市场冲击较弱。

基于经济数据稳定、美国国内及海外经济风险尚未显露之时,尽管美国在3月加息,但本次加息更多是在货币政策正常化过程中的相机抉择,并不意味着加息路径将再度加速,预计美元指数也难以大幅上行,同时中国国际收支结构得到改善,大大增强了汇率和国际收支层面抵御美元加息冲击的能力。预计美元加息对国内汇率、国际收支、资金面和债市的影响较弱,市场情绪在小幅波动后将回归对国内因素影响的判断。

2.3月公布的1-2月经济数据预计表现仍然良好,对债市形成一定调整压力。

1-2月国民经济主要指标出现积极变化,发展态势继续改善,总体运行延续去年下半年以来稳中向好的态势。其中,1-2月CPI同比增长0.8%,显著低于市场预期;1-2月PPI同比增长7.8%,环比上涨0.6%。由此显示,CPI涨幅收窄,PPI涨幅继续扩大。1-2月经济数据良好,可能令分歧短期内有所扩大,带来债市震荡的调整压力。

3.月末迎来MPA考核,首度将表外理财纳入广义信贷,可能引发市场对银行表外理财、委外及交易模式等问题的担忧。

3月末,即将进行本年度首次MPA考核,也是首度正式将表外理财纳入广义信贷考核。在考核的结果和影响仍存不确定性的背景下,一方面,银行类机构可能在债券和资金面的交易趋于谨慎;另一方面,银行可能在MPA考核前放慢委外步伐。此外,由于当前债券整体收益率水平较高,交易性机构也担心银行可能减少委外规模,转为自营交易。此外,同业存单与债市交易链条之间关系密切,关于同业存单的监管措施尚未落地之前,市场机构或对此不确定性也存有相当大的警惕,可能会推迟原本计划进行的配置行为。

4.关注国内因素对债市的影响。

2017年,货币政策基调为“稳健中性”,以维护流动性基本稳定,预计2017年资金面利率水平较2016年将小幅上升10BP左右,避免金融市场再度大幅加杠杆,从而导致系统性风险积聚。同时,在下调经济增速目标、维持通胀目标不变、要求企业降杠杆、促进金融资源更多流向实体经济的背景下,货币政策趋势性收紧可能性不大。2017年土地供给和房地产投资将在一线、强二线与三、四线城市之间产生结构分化,财政赤字率目标并未提升,预计基建、房地产投资增速均将小幅回落,对经济形成一定下行压力,进一步弱化货币政策持续收紧的担忧。2017年,金融监管强调防风险,警惕影子银行风险、下调社融存量增速目标,或预示“去非标”仍是监管的重点,对债券违约风险的关注,表明市场倾向于低等级信用债利差调整尚未到位。未来,需要关注房地产市场土地供给的结构性分化,以及“去非标”、“去杠杆”等监管措施的落地。

预计3月底前10年期国债收益率将在3.1%-3.5%的区间波动。从第二季度开始,预计经济基本面下行压力将逐步显现,通胀向下的趋势得到确认,债市也可能会迎来交易性机会。

(执笔:孟祥娟)