偏好转向中长期债 境外资金加速流入债市

| ||

| ||

| ||

| ||

| ||

|

■在今年前9个月,外资不断加速流入国内债券市场,累计净买入规模达5000.87亿元,月环比增速已持续7个月保持为正。与此同时,境外机构将买入债券品种的期限结构,迅速从中短期切换至中长期。7年至10年期债券的持仓占比从6月底的23%上升至9月末的34%;1年以内的债券持仓占比则从39%下降至21%。

■境外机构的加速进入与我国不断加大金融市场对外开放力度以及债券被纳入国际指数有关。在4月中国债券被纳入彭博巴克莱债券指数和9月被纳入摩根大通旗舰全球新兴债券指数之时,单月外资净流入国内债券市场的规模均达到千亿元量级。预计在2020年全年,外资流入国内债券市场的规模将接近1万亿元。

■中美利差处于高位以及人民币汇率稳定都会促使外资加速流入国内债券市场。从短期来看,外资对国内债券市场利率走势尚不起到决定性作用,但从中长期来看,由于境外机构的资金成本更低更稳定,其加速流入有望引导国内债券收益率中枢缓步下移。

□吴秋君

截至目前,境外机构在中债登、上清所的债券托管总量已达到2.17万亿元,较去年年底增加30%。境外机构加速进入国内债券市场与我国不断增加金融市场对外开放力度以及债券被纳入国际指数有关。与其他亚洲国家相比,我国债券市场外资占比仍较低,未来仍有很大的扩容空间。影响外资流入国内债券市场速率的动因主要有利差、汇率预期等因素。目前,中美利差处于高位以及人民币汇率稳定都将会促使外资加速流入国内债券市场。

■

当前境外投资者投资我国国内债券的方式主要有两种:一种是结算代理模式(CIBM),另一种是债券通模式。考虑到债券通的流程更为简化,无需办理结算代理协议且备案时间更短,自2017年4月启动以来,债券通已经成为境外机构投资我国国内债券市场的最主流方式。

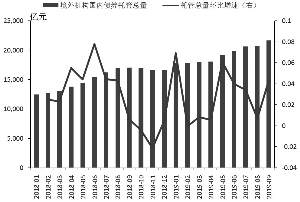

从托管数据来看,在今年前9个月,外资在国内债券市场的净买规模达到了5000.87亿元。其中,1月、5月和9月的增持规模在1000亿元附近。同时,月环比增速已持续7个月保持为正,表明目前外资正在逐步加速流入国内债券市场。根据外汇交易中心银行间债券市场境外业务的最新数据显示,今年9月境外机构共达成交易5281亿元,同比增长162%,占同期现券市场总交易量的3%。其中,买入债券3194亿元,卖出债券2087亿元,净买入1107亿元,净买入量环比增长58.51%。通过结算代理模式达成的交易量为2318亿元,净买入量为953亿元;通过债券通模式达成的交易量为2963亿元,净买入量为155亿元。

截至目前,境外机构在中债登、上清所的债券托管总量已达到2.17万亿元,较去年年底猛增30%。对这段时期的资金流入节奏分析显示,境外机构在一季度保持平稳的买入节奏后,在二季度加大了对国内债券市场的资金投入力度,进入三季度后,净买入规模一度在8月份出现了短暂调整,但到了9月份又重新恢复到高增长状态。

从进入我国债券市场的境外机构来看,以商业银行和央行为主,这两类主体的持仓量占了全部外资机构的三分之二左右。从外资机构的数量上看,共有2257家境外机构投资者进入银行间债券市场。其中,有1064家通过结算代理模式进入,较2018年底增加290家;有1311家通过债券通模式进入,较去年年底增加806家;同时采用这两种渠道模式进入市场的共有118家。从交易的活跃度来看,境外商业银行、境外央行和境外资管产品交易最为活跃,交易量所占比例分别为48%、19%和17%。

在具体的投资品种方面,境外机构明显偏好利率债和同业存单,约有90%以上的投资集中在国债、政策性金融债和同业存单上,截至2019年9月,这三个品种的投资占比分别为57.44%、22.47%和10.89%。其中,与2018年年底相比,境外机构对政策性金融债的投资比重显著提升,同业存单基本持平,国债则有所下滑。境外机构买入国内信用债的规模和比例仍然较小,目前存量规模为144.17亿元,与去年底的139.79亿元规模相当,但占比下滑了0.17个百分点。

值得关注的是,从持有债券品种的期限结构来看,从7月份开始,境外机构投资者的持仓组合久期有所拉长,中长期债券的买入量占比快速提升,从中可以看出外资对国内利率中枢下行抱有一定预期。今年二季度末,境外机构在待偿期为1年以内、1年至3年、7年至10年的债券持仓量的占比分别为39%、19%和23%,到了三季末则分别为21%、21%和34%。从变化趋势来看,境外机构对中短期债券的投入占比逐渐降低,对7年至10年的中长期债券的投入占比明显提升。

■

2010年8月,央行允许境外央行或货币当局、港澳地区人民币业务清算行和跨境贸易人民币结算境外参加行进入银行间债券市场开展投资试点,打开了境外机构进入我国银行间债券市场的大门。到2017年9月,境外机构持有国内债券的总规模突破了1万亿元,其间经历了大约7年时间。而从2017年9月到2019年9月,在短短2年时间内,境外机构持债总规模就已上升至2.17万亿元,实现了第二个1万亿元的债券投资规模。

境外机构加速进入国内债券市场,与我国不断增加金融市场对外开放力度以及债券被纳入国际指数有关。比如,4月中国债券被纳入彭博巴克莱债券指数和9月被纳入摩根大通旗舰全球新兴债券指数之时,单月外资净流入我国债券市场的规模均达到千亿元量级。

虽然9月份我国债券未能如期纳入花旗富时指数,但预计仍有望在明年3月份重新评估时正式纳入,届时又将有大约7000亿元的增量资金流入。除被动跟踪指数的债券型基金以及债券ETF外,以这三个国际指数为业绩基准的主动管理产品,如共同基金、独立管理账户等,也将开始把人民币债券纳入投资范围。预计在2020年全年,外资流入国内债券市场的规模将接近1万亿元。

具体来看,今年4月中国债券正式被纳入彭博巴克莱债券指数,纳入工作将在20个月内分步完成,预计每个月将带来约500亿元规模的潜在增量资金。今年9月,摩根大通宣布以人民币计价的高流动性我国政府债券将于2020年2月28日起被纳入摩根大通旗舰全球新兴债券指数系列,纳入工作将在10个月内分步完成,预计每个月将给国内债市带来100多亿元潜在的境外增量资金。而对于明年可能被纳入的花旗全球主权债指数,按照其跟踪资金总规模2万亿美元和预计纳入5.0%左右的权重计算,将给我国债券市场带来约1000亿美元的增量资金。

与其他亚洲国家相比,我国债券市场的外资占比仍然较低,未来仍有很大的扩容空间。当前境外机构持有我国记账式国债的托管量合计为12421.47亿元,占全部国债托管总量的8.53%,较2017年底的4.97%大幅上升了3.56个百分点。但参照亚洲发展银行公布的2019年一季度数据,外资投资印尼、马来西亚、泰国、韩国等国发行的国债占比分别为39.1%、23.8%、18.0%和11.1%。从横向对比来看,外资持有我国国债的规模仍有较大上升空间。

同时,我国正不断加大金融市场对外开放力度,推动债券市场从要素流动型开放向规则等制度型开放转变。债券市场基础设施的不断完善,也有利于吸引境外央行、主权财富基金、国际金融组织以及商业机构加大配置国内债券市场的力度。7月20日,国务院金融稳定发展委员会推出了11条金融业进一步对外开放的政策措施,其中有3条涉及债券市场开放。9月,央行和国家外汇管理局决定取消合格境外机构投资者(QFII)和人民币合格境外机构投资者(RQFII)投资额度限制,RQFII试点国家和地区限制也一并取消。10月16日,央行会同国家外汇管理局进一步便利境外机构投资者投资银行间债券市场,允许同一境外主体QFII/RQFII和直接入市渠道下的债券进行非交易过户,资金账户之间可以直接划转。

除不断完善债券市场的基础设施之外,财政部公布的境外投资者免税优惠也不断吸引境外机构进入国内债券市场,这也是今年境外机构提高政策性金融债买入占比的原因之一。2018年11月,财政部宣布自2018年11月7日起至2021年11月6日止,对境外机构投资境内债券市场取得的债券利息收入暂免征收企业所得税和增值税。对比来看,之前国债和地方政府债已是完全免税,此项政策的落地明显提高了境外机构投资者买入政策性金融债的意愿。因此,2019年以来境外机构持有政策性金融债的比例逐渐提升,而此前QFII和RQFII的债券利息应缴纳10%的所得税。

■

利差水平

从横向对比来看,欧元区主要经济体和日本的10年期国债收益率已经进入负区间,由此导致全球负利率国债规模不断攀升,现阶段已经超过了2016年峰值水平。在全球负利率程度不断加深的背景下,中国和美国债券收益率仍维持在正区间,尤其是目前我国10年期国债仍保持3.20%至3.30%左右的收益率,在全球来看处于一个相对较高的水平。同时今年以来绝大多数国家长期利率下行幅度在50bp至100bp区间,而目前我国10年期国债收益率与去年年底水平基本相当,未出现明显下行。

考虑到目前中美利差已经达到150bp左右,处于历史高位,因此目前我国债券市场的收益率水平较美国债券市场而言,对境外机构更具有吸引力。今年年初,我国10 年期国债收益率在3.2%附近,美国10 年国债收益率在2.8%附近,两者之间的利差只相差30bp至40bp,处于历史低点。利差的压缩抑制了境外机构对国内债券的需求。但是随着美联储提前结束加息周期,降息预期升温带动了美国长期债券的收益率大幅下降,而我国国内货币政策并未出现明显边际放松,国债收益率因而未出现较大幅度下行,两项因素同时叠加后使中美利差在2019年出现迅速扩大。

通过分析境外机构持有境内人民币债券资产的环比增速可以发现,外资流入国内债券市场的强弱程度与中美利差之间存在高度的正相关性。

当中美利差不断扩大时,外资流入国内债券市场的环比增速不断提高。反之,当中美利差不断缩窄时,外资流入的环比增速将逐步放缓。当前中美利差正处于历史高位,预计未来外资流入国内债券市场的增速仍将保持较高水平。

汇率预期

境外机构对国内债券的配置意愿还受到汇率预期的影响,当人民币出现升值时意味着投资人民币债券还可赚取汇兑收益,因此人民币升值预期加强有助于吸引外资流入。而当人民币贬值预期加强时,外资更可能采取观望或者卖出的态势,流入的速率会放缓。我们采用USDCNY:NDF:1年与USDCNY:1年的差值来衡量人民币贬值预期的强烈程度,可以看出其与外资流入国内债券市场的环比增速存在一定程度的负相关关系。

今年8月份,人民币汇率破7.0的整数关口后,境外机构一度对国内债券市场处于观望的态势,但考虑到国内债券市场的收益率水平明显高于其他主要经济体,因此在汇率贬值期间并未出现外资的净流出,而只是放缓了对债券的买入。而当人民币汇率在7.10附近趋于稳定时,境外机构对人民币贬值预期的担忧有所缓解,因此境外机构在9月份整体再度增持国内债券,净增加规模处于全年的较高水平。

由于美国经济近期开始出现疲软现象,美联储从10月份起重启QE进行重新扩表,每月将购买600亿美元的短期国债。综合来看,美元指数或将逐步走弱,对于人民币而言,未来相对美元或将有所升值。从历史来看,每次人民币升值周期,将伴随更多境外资金的集体流入。

除以上因素外,影响外资流入国内债券市场的变量还包括制度因素、全球市场风险偏好、地缘政治与国别配置等。其中,制度因素有对政策性金融债的利息收入暂免税收等;全球市场风险偏好,如黑天鹅事件爆发将使得全球市场恐慌情绪上升,股债波动率加大等;地缘政治与国别配置,例如俄罗斯央行对储备资产“去美元化”使得俄罗斯央行将一部分美元资产转配置为人民币资产,而其中大多数均用于配置人民币债券等。

■

2018年以前,境外机构对我国债市的配置资金体量不大,因而对国内债市的影响力有限。而在2018年全年,境外机构流入债券市场的资金规模达到5218.49亿元,2019年的规模有望在此基础上继续攀升,预计2020年各类主动和被动型基金都将加速流入,全年境外机构流入国内债市的总金额有望首次接近1万亿元。这些做多资金的流入有望对国内债券市场收益率中枢的下移起到推动作用。

未来中美利差继续保持在高位,以及人民币汇率处于适度波动区间,都将使外资加速流入国内债券市场。境外机构对国内债券市场的投资出现了三个方面的趋势:一是考虑免税政策效应,政策性金融债的占比有所攀升;二是境外机构买入长久期债券的比例有所增加,短久期债券的比例降低;三是随着允许外资机构在华开展信用评级业务,对银行间债券市场和交易所债券市场的所有种类债券评级,外资买入国内债券的品类和规模将会不断增加。

虽然在短期内外资对国内债券市场的收益率走势尚不起到决定性作用,但是由于境外机构的资金成本更低,从中长期来看,外资的不断流入会引导债券市场的利率中枢缓步下移。对于境内机构投资者而言,把握外资流入流出的动态,结合国内经济基本面、货币政策和监管力度,制定相应投资策略,不失为一种较优的选项。

从更深层面来看,境外机构的加速进入,一方面有望改变国内债券市场的微观结构,给市场带来更稳定、资金成本更低的长期资金;另一方面,有望促进国内债券市场基础设施和相关制度的完善,增强外汇市场的深度、广度和活跃度,推进人民币国际化的进程。

(作者工作单位系人保资产创新业务部)