| | 陈茜 制图 |

|

□本报记者 周翀 北京报道

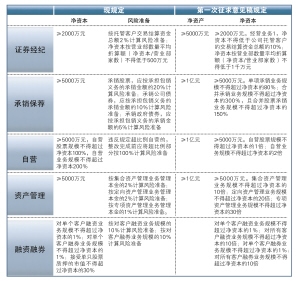

监管部门正有意将券商变得“更有个性”。中国证监会今日发布通知就《证券公司风险控制指标管理办法》再次公开征求意见。按照这个新办法,监管部门对券商风险的宏观监控更加严格,但却通过放低准入门槛、总量监管等手段,给券商个性化发展创造了更大空间。

比照今年1月发布的《证券公司风险控制指标管理办法》(征求意见稿),新办法作出较大幅度修改。新办法取消了净资产要求,引入了风险准备要求,并将风险准备与券商净资本挂钩。

“净资本和风险准备挂钩以后,会鼓励券商对不同业务进行净资本配置,为券商发展自己主要业务创造空间。比如偏重投行发展的券商,就应适当收缩资产管理和经纪业务,为投行业务配置更多的净资本。”权威人士称,“在新的机制下,券商的自主性将更强,差异化的优势也会体现得更明显。”

而在此之前,原有的《证券公司风险控制指标管理办法》对券商主要业务都作出总额控制,这不利于券商的个性化发展,容易促成券商的同质化竞争。

在实行总量监管的同时,新办法还适当放宽了业务准入门槛。比如原有的办法规定,证券公司从事经纪业务,净资本按营业部数量平均折算额不得低于1000万元,而新办法则将这个折算额降至500万元。

对于证券资产管理业务,新办法引入了风险准备新标准,但是对于融资融券,新办法沿用了原先的直接控制模式。新办法还规定,对创新业务和创新产品,监管部门可在征求行业意见的基础上,确定相应的风险调整和风险准备计算比例。

征求意见稿全文见A7