| | 中国资本市场2006年季度高级研讨会上,各路嘉宾纷抒投资之道 本报记者 徐汇 摄 |

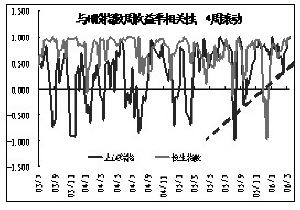

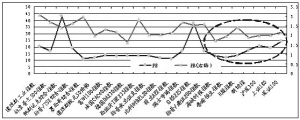

| | 上证指数 恒生指数 图1:与H股指数周收益率相关性(4周滚动) |

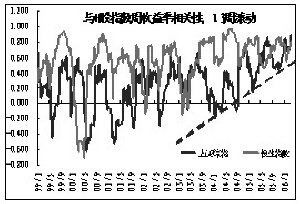

| | 图2:与H股指数周收益率相关性(13周滚动) 上证指数 恒生指数 |

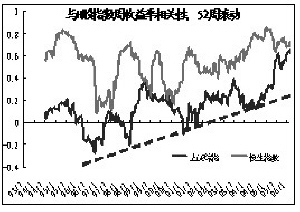

| | 图3:与H股指数周收益率相关性(52周滚动) 上证指数 恒生指数 |

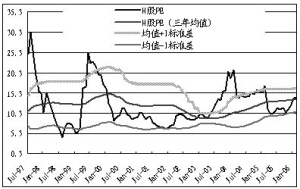

| | 图4:H股5月23日估值数据显示H股仍有上行动力 |

| | 图5:从全球估值比较看,A股估值仍在合理区间 |

|

A股估值调升的故事还没有结束,未来仍有上涨空间 □ 国泰君安证券研究所

·中国经济的持续高增长和人民币升值长期趋势的不可逆转,外资追逐人民币计价资产的格局不会改变

·股改资金压力年内很小,全年供需无疑可以平衡

·与H股的关联性提高,A股仍有向上的空间

·三季度大盘仍能摸高但震荡将加剧

·“二八”现象可能重演

中国改革开放推动市场经济日益成熟,各传统行业竞争激烈,内需市场临近饱和,投资、生产、销售增速放缓,一些在竞争中败退的企业处境日趋困窘,产业回报率回归平均利润,部分充分竞争行业资本回报率更低,受此影响,一部分产业资本成为过剩资本,从各生产和贸易领域退出,从事短期金融投资活动。

如果假定一个封闭的经济体系中存在两部分:一部分是实物经济,提供生产要素和产品;另一部分是金融经济,提供金融工具并进行交易。在货币供给、实物供给和金融工具供给不变的情况下,当金融经济繁荣、金融交易活跃时,货币将从实物经济流入金融经济,反之亦然。在货币供给增加的情况下,如果新增货币不是转化为投资,进入实物经济领域,而是流入金融市场,就会引发金融市场价格上升。因此,在货币供给不变或增加的情况下,各种各样的因素都有可能导致货币大量进入金融市场,引起金融资产价格上涨,甚至引发过度的金融泡沫。

目前,中国面临的就是货币供给增加,新增货币产业投资受政策抑制以及传统行业生产要素饱和、利润率向下回落的排挤,有向金融经济注入的强烈动机,金融工具的创新和繁荣也强化了这种动机。

宏观启示:

人民币计价资产

仍将面临资金的超额流动性

2006年,最值得关注的要点是人民币计价资产仍面临资金的超额流动性。原因有二:第一、2006年全球超额流动性资金不会迅速减少;第二、人民币计价资产仍具国际吸引力。

美国政府近几年的减税计划表明,其经常项目逆差将继续高企,美国仍将向全球输出大量外汇储备。与此同时,日本和欧元区随着经济的明显复苏(或者是缓慢复苏),其信贷创造能力将继续增长,因此,年内全球超额流动性资金不会迅速减少。

其次,时效一年的《本土投资法案》对国际资本回流美国引导作用下降,美国即使升息,考虑到弱势美元是未来一段时间内的常态,相信在相当长的时间内,美元资产的吸引力都很难提升,资金将继续在国际金融资产中寻找机会。

再次,中国经济的持续高增长和人民币升值长期趋势的不可逆转,势必会提升本国资本市场的国际吸引力,外资追逐人民币计价资产的格局不会改变。

这一切说明一个问题,即从长周期来说,由于国际资金的追逐,流动性过剩资金推动的本地资本品的价格上涨和价值重估应该作为一个长期现象来认识。

资金面———股改资金压力年内很小,8月份有一定压力

股改盛宴进入尾声时,投资者对资金的供需压力变得日益敏感。G股再融资、全流通解冻、IPO等,资金供需似乎具有众多不确定性。“败兵先战而后求胜,胜兵先胜而后求战”,我们通过研究历史规律、政策信号,测算资金供需压力,力图化“不确定性”为“确定性”,谋求“先胜而后求战”。

在对全流通压力的测算方面,我们根据证监会《关于股权分置改革试点问题的通知》第5条规定以及股改公司股改方案中非流通股股东持有期承诺(未考虑到价减持承诺)的约定,我们加总个案,统计最大理论释出量后发现,2006年全流通解冻股折算释出的市值约579亿元,而全流通解冻初期的6、7月份,市场不会受到任何实质的资金压力。市场真正面临扩容压力将始于2007年,届时增量资金调节尤为重要(见表1、表2)。

对于市场恢复融资方面,根据各种历史模型,我们预计为600亿元左右,而整个市场的新增资金供应可能在1200亿元—1500亿元之间,加上股改资金压力,全年供需无疑可以平衡。

估值———与H股的关联性提高,仍有拓展的空间

从H股估值历史推测,A股仍有向上的空间

我们的研究发现,上证综指与H股指数长、中、短期的周收益率都具有越来越强的联动性和相关性(见图1、图2、图3)。随着人民币升值,资本管制放松、资本市场的会计准则、交易对手、投资行为和理念日益国际化,H股估值对A股估值的影响会越来越大。从6月份起,A股市场将不断有原非流通股可以流通,流通变现的速度和量能将冲击A股估值体系,而相对稳定的H股估值,将通过收益联动效应和比价效应影响A股估值。

图4中,我们构建了H股36个月PE均值以及上下一个方差组成蛇形通道,该图的结论是:H股PE均值不断提高,目前PE离上轨尚有相当的空间。而H股股息回报率均值在不断下降,目前股息回报率离下轨还有一定的安全边际。我们进一步比较了作为收益率基准的隔夜香港银行同业拆出利率和H股股息回报率之间的关系,发现即使在资金流动性紧张的1998年—2001年,H股股息回报率都能下挫至1.72%,面对目前比较宽松的资金环境,H股股息回报率进一步向下拓展即H股继续上涨的空间应该是比较充分的。

我们比较了5月23日全球资本市场的估值数据,发现A股经历了大幅上涨后,PE估值已经比较显著地高于H股和恒生指数,考虑到中国经济的高速发展,新综指17倍的PE仍有其合理依据。新综指PB估值仍低于H股和恒生指数,仍处于全球低位(见图5)。因此我们预计,受资金推动,A股估值上涨的故事还没有结束,未来半年内A股估值受H股估值鼓励,仍有上涨的空间。

表1:2006年限制流通的股份预计向市场释出的最大量

三季度大盘仍能摸高

投资线索:

行业配置在考虑行业基本面波动趋势、市场表现和公司估值水平等诸多因素后,我们建议,对影响因素依次的推荐顺序是:公共产品及资源价格改革(电力)、资本市场复苏(券商和参股券商的价值再认识)、自主创新(飞机、船舶、机械装备、新材料、有色金属深加工)、消费升级(食品饮料)、并购(钢铁、传媒、金融、港口)、资源的合理估价(煤炭、具有矿产优势的有色金属)等。

投资风格则重点考虑“后股改时代”的特点(股改进入尾声的攻坚阶段),仍注重成长性,兼备适度估值。重点把握继股改收尾后将到来的整体上市风潮(央企上市、大股东资产注入)、并购(产业链上下游整合、管理效率差异、控制权争夺、对稀缺资源的重新认识)、资产置换(被置入资产带来的成长性)。

主题投资考虑金融产品(指数期货)、交易制度(融资融券)、管制放松(QDII)伴随的投资机会,例如具有垄断优势的龙头大盘股的稀缺资源,以及权证带来的正股表现收益的双向放大。

从估值角度出发,重视新股定价、暂不流通股上市带来短暂的错配机会。

指数投资和类产品(封闭式基金)的价格发现机会。

行业投资策略:

关注政策对景气的影响,把握估值复苏机会

我们认为,三季度市场的投资热点将主要由公共产品及能源原材料价格形成机制改革、金融创新的发展和证券市场的复苏、自主创新的成长、内需启动、并购重组、资源定价的再认识以及人民币升值等主题组成。这也是我们行业投资价值评级的主要考虑因素。

三季度要重视资源稀缺导致的价格波动和政府对策调整的影响,因此我们重点推荐有成长潜力(后续资产注入)、股东背景极具竞争力(行业翘楚)、受益于公共产品价格调整的电力股并重点考虑未股改、提供价格安全边际的因素。

我们相信,证券行业的复苏、金融产品创新的蓬勃发展和股市新陈代谢的恢复、行业整合的巨大空间,将使龙头券商的业绩多次超越市场预期,其经营主体和股东会有更好的表现。

此外,我们依然看好第三产业(服务业一马当先),尤其是跟居民生活、消费直接相关的行业。

对于制造业,考虑到内需启动、竞争性行业并购重组后行业竞争格局的改善以及企业自主创新能力的增强等因素,我们并不悲观。

国际大宗商品价格的波动和对其成因的认识,我们仍关注具备矿产资源优势、具备独特深加工能力的有色金属行业以及三季度具备估值优势和行业景气反弹可能的钢铁股。

因此,三季度我们重点推荐部分电力、券商和类券商股、食品饮料、能源行业;关注部分有色金属、钢铁、景气复苏的电子元器件、传媒、金融、先进制造业、工程建筑建材、房地产、城市公交、机场和港口等行业。

大势预期:

三季度大盘继续上扬,震荡也会加剧

融资已经恢复,QDII将推动香港市场继续上扬,提升估值,进而推动A股估值的上行。而融资融券将大幅提升市场对资金面的想象,由于累积升幅巨大,大盘势必加大震荡幅度。

在统计了股改公司股改方案中非流通股股东持有期承诺(未考虑到价减持承诺)的约定,可知2006年全流通解冻股折算释出的最大理论市值约579亿元,6、7月份市场不会受到任何实质的资金压力(一共3.3个亿)。

“二八”现象可能重演

“二八现象”将再度出现,原因有二:第一、基金一季度持仓统计显示,前20只基金密集持有的个股的流通股本普遍较小,有不少个股的流通股本低于2亿。流通盘较小的个股客观上更容易为基金密集持有,而基金投资价值取向相似,因此出现了集中持有相同股票的情况。基金投资取向相似的特征在密集度上升最显著的个股中表现得更为突出,上升最快的苏宁电器、大商股份、G张裕、G宝钛等股票的流通股本均不足2亿股。第二、多家基金发行基金获得巨量申购,投资者有强烈的购买要求,短期内仍将对行业龙头出击。

权证将继续火爆

电力股将出现局部机会

重组股将进入亢奋状态

券商股作为火爆行情、业务创新、融资恢复的直接受益者,业绩和估值有望出现井喷,相关参股券商的上市公司必须加以密切关注。

权证和正股的关联波动被强势资金逐渐认识,龙头股权证有望出现火爆行情。

一季度,电力股被基金显著减持,表现持续落后大盘,临近6月,煤电联动临近,大型电力股迎来融资机会,电力股将涌现局部机会。

重组改变基本面,带来未来预期的业绩成长,从而推动股价急升,资金饥渴将导致重组股进入亢奋状态。

三季度股票推荐配置

成长价值型 防御价值型 价值发现型

002029 七匹狼 600028 中国石化 600662 强生控股

600089 特变电工 000792 盐湖钾肥 000419 通程控股

600312 平高电气 000612 焦作万方 600777 新潮实业

000069 G华侨城 600019 G宝钢 600177 G雅戈尔

000930 G丰原 600861 北京城乡

600761 G合力 600521 G华海

600879 G火箭 600832 G明珠

600309 G万华 600717 G天津港

600320 G振华 600486 扬农化工

600970 中材国际 600050 G联通

000755 G三维 600033 福建高速

000061 G农产品 600188 G兖煤

000031 G中粮地 600307 G酒钢

600795 国电电力 600036 G招行

000623 G敖东 000001 深发展A

600888 G众和

600396 G金山

000050 G深天马

恒生指

报告篇

中国资本市场2006年季度高级研讨会专辑

参与牛市 分享财富 赢得未来