| | 1700点久盘不破,是否在等中行A股的IPO? |

|

□凌俊杰

受中国银行A股IPO周五过会消息冲击,昨日大盘大幅低开,全天维持震荡整理状态,成交有所萎缩,市场短线观望气氛有加重之势。尽管从走势上看大盘仍然处于强势状态,但不可否认的是,该消息显然对短期市场产生了较大的影响,干扰了场内资金的短期布局。同时,从中期角度来看,中国银行A股的发行也必将对市场资金分配、估值体系等方面产生至关重要的影响,进而直接影响大盘在未来一段时间的走势。

首先,从对资金的布局方面来看,中行A股的IPO将使当前市场宽裕的资金面急剧收窄。作为新的发行制度下的IPO,新股发行仍将吸引较多短线资金的关注。据统计,中工国际首发冻结资金在2500亿元左右,超额认购率在750倍左右,大大超过市场预期。尽管这2500亿当中有很大一部分直接来自银行间回购市场,但这种疯狂的迎新做法显然对场外资金短期入市意愿起到了很大的牵制作用,并且也会小范围地促进场内资金的套现行为。在大盘并不稳定情况下,追求无风险的小概率盈利无疑是一种理想的操作模式。在随后的同洲电子、大同煤业的首发中,轻易冻结千亿以上资金并不艰难,而中行过会通过后,按照100亿左右的发行规模,相对港股10%的溢价,保守估计30倍超额认购率计算,所需资金将是十分庞大的,对场内资金将形成不可抗拒的抽离作用,从而制约大盘后市发展空间。

我们认为,后市A股市场的盈利模式将形成以迎新为主的部分长期资金以及稳定的场内资金共同主宰市场的局面,现在处于这一变革初期。在这种成熟模式没有形成之前,市场动向将受制于新股发行的速度、规模等,并反映到短期市场走势上。

其次,从定价水平来看,将对市场价值中枢构成影响,特别是金融股。若中行按照3.2元定价,以及2006年的盈利预期,价值明显高于国内现有上市的股份制商业银行,而该股具备的国有背景以及不错的资产质量,也理应获得较高的市场定价,因此我们认为,中行IPO对市场价值中枢的影响是趋于正面的。如果定价合理,中行在上市后将具备较大的走强动力,从而带动现有的银行股走强,并进而推动大盘上扬。

最后,从该股的市场作用来看,无疑将发挥至关重要的影响。根据招股意向书说明,该股发行后将成为仅次于中石化的第二权重股,是否能接过中石化成为稳定大盘的核心力量无疑十分值得期待。目前已经完成股改程序或者进入股改程序的上市公司接近1000家,总市值超过73%,股改实实在在进入攻坚阶段,而这一攻坚过程中指标股中石化无疑是一大难题。作为前期稳定大盘的重要力量,它一直承担着市场风向标的作用,而从该股几次停牌后的大盘表现看,市场仍需要主导的领导力量来指引前行方向。如果中石化进入股改程序,那么中行在上市后将有望担当起引领大盘运行的重任,带领大盘走强。从而一方面树立人们对中行IPO的信心,另一方面推动股改加速走向最后冲刺阶段,在实现市场平稳过渡的情况完成股改这一历史性的制度变革。

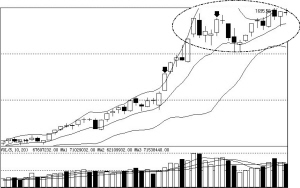

从上述分析我们可以发现,中行IPO对短期市场可能会形成利空打压,尤其在市场盈利模式处于调整过程中。但是鉴于该股的资质,股本规模以及特定的大盘运行环境,其后期必将对大盘产生十分积极的影响。我们认为,大盘短线难以摆脱强势整理格局,1700点仍然是市场最主要的阻力区域。而经过了必要的盘整之后,市场有望再度向上拓展空间,将做多旗帜插到1700点上方。