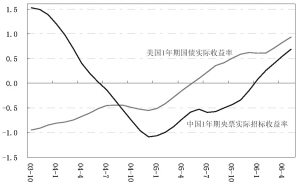

| | 央行对冲操作成本:央票收益率与美国债收益率 (2003年10月-2006年6月,单位:%) 注:实际收益率系指扣除了CPI的季度移动均值 张大伟制图 |

|

国泰君安最新研究报告显示 □本报记者 丰和

虽然眼下节节上升的外贸顺差和持续流入的热钱预示着外汇占款量可能呈现加速上升的趋势,但是国泰君安证券研究所的一份最新报告显示,由于我国央行目前的对冲成本较低,公开市场操作空间仍然相当充足,足以应对热钱加速流入的局面。

这份报告指出,以韩国、印度为代表的亚洲各国在币值上升期间的经验表明,公开市场操作是对冲资本流入的重要手段。从公开市场对冲的数量条件分析,自2003年4月份央行以发行央行票据对冲由于外贸顺差和热钱所形成的基础货币投放以来,目前累计央行票据余额已达到3万多亿元,在央行的总负债中占比为25%;外汇资产占央行总资产比重为60%。而从亚洲各国的情况看,韩国央行的央票余额占比曾经高达50%;印度央行的外汇资产占比曾达到90%。因此,我国央行的操作空间仍然极其充分。

在对冲操作的价格条件方面,自2005年以来,一年期央票发行收益率已经明显低于美国国债收益率,这使得央行的对冲操作还能产生正收益。而在亚洲其他国家,即便国内、外利率倒挂而产生巨额的对冲成本,各国央行都是毫不犹豫地发行债券进行对冲。如韩国一年央行票据发行利率曾一度达到9%左右,而当时同期限美国国债实际利率仅为3%。

因此报告认为,目前无论从对冲的数量空间还是价格空间来看,我国公开市场对冲外汇占款的空间仍然相当充足。

通过研究,报告指出,除了公开市场外,提高准备金率也曾经是亚洲其他国家应对热钱流入的手段之一,并且还对抑制信贷扩张有很强的“疗效”。因为,韩国在币值升值期间,也曾出现由于货币投放量过快,造成信贷加速上升的局面,但是通过大幅度上调准备金率后,其信贷增速随后显著下降。

但报告同时指出,虽然准备金率在对抗热钱流入方面作用显著,但却不利于商业银行改善盈利状况。目前我国的大型国有银行正处在改制上市的初期阶段,在即将面临银行业全面开放竞争的形势下,预计今年下半年央行再度动用准备金率的可能性较小。公开市场操作则将成为央行用于调节银根的主要手段。央行将借助这一柔性工具,使银行体系超储率位于适宜水平并对信贷形成相应约束。