| | 这一次,孙宏斌和他的顺驰又会给中国地产界一个什么榜样? 资料图 |

| | 张大伟 制图 |

|

曾经的“地产骇客”,突然间像是雪莱笔下 的人造人弗兰肯斯坦,看似强大,实则脆弱

□本报记者 柯鹏 范军利

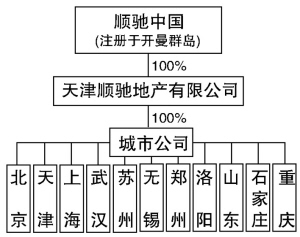

2002年,14亿;2003年, 40亿;2004 年,目标120亿,2006年,目标?……孙宏斌以美籍身份在开曼群岛注册公司时,未必想到顺驰的今天。

2006年8月,以激进方式将数百万平方米土地扫入囊中的顺驰帝国或许将改换其生存方式。5个月前,风云人物孙宏斌回到天津,重掌顺驰帅印,他被冀望带领公司挣脱资金链断裂的困境。

现在看来,孙宏斌或许找到了合适且简单的方式,但是,他本人或许要为此付出控股权的代价。

10亿元,50%股权?

7月底,一位接近顺驰高层的人士告诉上海证券报记者,顺驰正与两家香港上市公司密谈私募事宜。

“因为资金链紧张,顺驰正在四处求告,孙宏斌本人一个月里在香港、天津之间来往数趟。”该人士称,“目前,经数轮接触谈判,香港两家上市公司进入视野,双方预计很快签署合同,首批款项也将尽快打至顺驰账上,以解燃眉之急。”

据悉,双方合作的第一步是由港资财团出资帮顺驰度过眼前困境。顺驰目前急需的资金约3亿-5亿元,由于前期测评、尽职调查需相当时日,顺驰将选择先度难关后卖股权的方式。即顺驰先拿单个项目抵押,从港资财团处获取上述资金,后双方找会计师、评估师完成收购前的相关程序。最终港资财团收购孙宏斌手上的顺驰50%以上的股权,大约耗费10亿元左右,从而达到相对控股。

果真如此的话,那时的孙宏斌将从坐了12年之久的顺驰大股东的宝座上挪一下。

7月24日,电话中略带沙哑的口音。

顺驰集团大股东、顺驰中国董事局主席孙宏斌向上海证券报记者表示,顺驰资金链目前没有任何问题。同时他否认主动与外资及其他企业谈合作的事宜。“都是别人找我谈合作的,我从来没找过别人。”

当日,顺驰集团一位高层却向记者表示,在最近召开的公司高层会议上,孙宏斌宣告顺驰正在谈合作事宜。对此,孙宏斌本人称:“我已经一个月没有开过会了。”

“如果真的10亿元人民币就卖了50%,从一种角度说,那的确也算是贱卖了,毕竟是这么大的公司。不过据我所知,还在谈,特别是管理层的人员怎么确定和更迭,双方尚难马上达成一致。”一位熟知内情的顺驰内部人士说。

而一些业内人士则认为,顺驰手中的几百万平方米的土地储备是把“双刃剑”。当年,顺驰拿地成本过高,现在宏观调控后成了烫手的山芋,高成本、大扩张导致的资金紧缺已成压在顺驰头上的最后一根稻草。但是如今,又成为顺驰求生的绣球。

“与实力机构合作一直是我们的积极态度,但一切都是我们的商业机密,不能对外透露。而我可以肯定,目前孙宏斌还是我们的大股东。”8月2日下午,顺驰对外发言人表示。

至8月2日,孙宏斌恢复了外界盛传的“不发言”态度,已不再接听记者的电话。

神秘的路劲基建

据记者所获消息,经数轮接触,进入顺驰视野的曾有两家上市公司,分别为香港上市公司路劲基建(1098)和地产大亨许荣茂旗下的世茂集团。

“我们已与其中一家达成了初步的资金合作意向,对方有意将首批合作款项打至账上。”上述顺驰内部高层透露,顺驰最终敲定的合作对象为港资公司,且欲签订股权更换协议。

8月2日,香港-上海连线。

“我们的确开始接触,见过面,具体合作项目不方便说,这是我们双方的商业机密。”香港路劲基建执行董事方兆良在电话中说,路劲基建的确在与顺驰谈项目合作事宜。但方亦同时称,“我们没有谈到股权方面的问题,他们换没换大股东我并不清楚。”

昨日晚间,世茂集团有关人士则否认了上述消息。“至少我没有消息。”世茂一位负责人称。

但是,据记者了解,路劲基建于6月下旬联系到顺驰,商谈项目合作。另外一家青睐顺驰的公司世茂集团,双方也曾签署过保密协议。“路劲基建和顺驰合作的可能性在加大。”知情人士表示。

香港联交所资料显示,作为1996年就已在港上市的国际华裔500强企业,路劲基建有着“公路王”的绰号,一直专注投资、发展、经营和管理收费公路和房地产业。2005年上半年,路劲集团的总资产及净资产分别为75亿港元和50.9亿港元。目前,路劲在内地八个省参与超过21个收费公路和项目,经营60多个公路收费站,公路总里程约1100公里,投入资金超过60亿港元。

去年开始,路劲基建开始大力拓展内地房地产市场,专门从事房地产开发和销售全资子公司是一家叫做隽御地产的公司,目前已在广州市的珠江新城、天河公园及江苏省常州市等地拥有数个开发项目,土地储备总建筑面积已达数百万平方米。

“因为看好内地房地产市场发展前景,未来将继续加大内地房地产市场的投资力度,目前尚有不少新项目在洽谈中。”不久前,路劲基建一位高层曾公开对外这样表示。

另一位业内人士则评价:“如能拥有顺驰的土地资源,路劲将成为进军大陆地产商中的新翘楚,前景更好。”

“对赌”大摩,私募流产

已公开的消息显示,早在一年前,顺驰已数次寻求私募资金救急。先是赴港上市募资10亿元受挫,孙宏斌的公开说法是“市况不好,不愿贱卖”;香港方面的消息则称,港交所对于顺驰的财务有疑问;其后,顺驰为旗下专事二手房的顺驰不动产拉到了软银和凯雷4500万美元的投资,并庆贺了一番。

随后,孙宏斌却与心仪已久的大摩失之交臂。

去年下半年,孙宏斌与摩根士丹利亲密接触。但是据报道,去年10月底的公司内部会议上,孙宏斌愤慨地表示,10月11日大摩还信誓旦旦地保证合作没有问题,到了19日就变卦说“资金还没到位”,原定于21日签订的股权买卖合同就此流产。

“当时的事情的确让人很难开心起来,我们花了很大代价想拉到大摩的投资。”顺弛一位内部人士称,“可以说,整个公司当时都在围着大摩转,陪吃、陪喝是常态。但是最后还是没成。很可惜。”

商场无情。

知情人士透露,当时,大摩打算和顺驰签订一份带有“对赌”性质的协议。据称大致内容是大摩以7.5亿元购入顺驰20%的股权。但如果来年顺驰纯利低于一个数值,大摩得到的20%股权将翻一番,也就是40%。“当时,孙(宏斌)想了很久,本来可能就答应了,但是大摩最后还是没买。”

“顺驰欠银行的资金至少在4、5亿元,更有传言说是负债30多亿元。”一位银行界人士称。5个月前,孙宏斌从大股东的位置重掌顺驰帅印之后,如何摆脱资金困境便成为头等大事。

“其实,孙宏斌对外的称呼一直在变,准备香港上市那会,让我们叫大股东和创始人,不做董事长,避嫌;上市不成回归后,又让我们叫股东和董事长,不知道去了个‘大’字,是不是因为有了卖股份的打算。”一位公司中层这透露这样一个细节。

融创:东山再起的新平台?

事实上,即便卖掉顺驰大部分股权,也并未使孙宏斌放弃大陆地产事业。顺驰之外,孙另有资产质量不错的融创可以依赖。

孙宏斌复出后就表示,计划通过资产重组等手段为顺驰“解决困难”。同时,作为顺驰中国、顺驰不动产、融创三家企业实际控制人,他当时就表示要促进三家企业的资源共享、优势互补。孙还透露,今年6月底以前会把所有的事做完,包括可能会合作一些项目,有些项目则要卖掉,有些项目还要买回来,以进行资产重组,下半年再开始新项目。

事实上,以融创救援顺驰的行动已经展开。

不久前,南京顺驰就被融创集团收购,业内认为,融创此次破例介入的主要原因是为南京顺驰解决资金困境。融创少帅王喆随即出任收购后的南京顺驰总经理。

融创集团成立于2003年,当时正是顺驰全国征战的开始。其主营业务是房地产开发经营管理。顺驰定义其与融创的关系是:融创是孙宏斌的个人投资行为,和顺驰相互没有股权关系,相互之间没有业务上的联系,是两个完全独立的团队在运作。但是,孙宏斌也曾表示,“顺驰和融创之间不存在谁帮谁的问题,融创可以和顺驰合作开发顺驰的土地,顺驰也可以和融创合作开发融创的土地。”

“对于孙宏斌来说,一旦失去顺驰的大股东地位,融创可能将是最好的再次创业平台。毕竟,融创现在发展不错,战线也比较集中,品牌都还可以。”离开顺驰不久的一位管理层表示。

“孙宏斌这个人的个性就是敢闯、敢搏,除非他对房地产没兴趣了,否则一定会继续玩下去,哪怕困难再大、利润再降,他也会继续拼杀下去。”天津另一家开发商老总感叹,“孙宏斌是个不服输的人。”