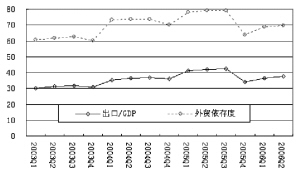

| | 我国外贸依存度和出口-GDP比率(%) 注:椭圆表示升值所在季度;资料来源:商务部。 |

|

□特约撰稿 鲁政委

因连续三天创汇改以来新高,眼下人民币汇率备受各方关注。实际上,除了短期市场因素外,如果仔细考察一下我国汇改以来经济的基本情况,就不难发现:人民币升值已是势所必然。

经济良好适应性减轻当局升值顾虑

相关数据显示,自2003年以来,我国的“出口—GDP比率”(因无“出口依存度”一说,这里只能采用“出口—GDP比率”一词。)一直保持在30%以上,目前依然高达37.64%。与其轨迹相似,我国外贸依存度自2003年以来也一直保持在60%以上。

然而,在经过一年多的小幅升值试探和观察之后,我国经济居然发生了一些令人欣喜的结构变化。宏观上的表现是,无论是外贸依存度还是“出口—GDP比率”,都在升值之后开始从历史最高水平回落。外贸依存度由2005年第三季度的79.36%下降到第四季度的63.92%,此后虽略有反弹,但依然低于2004年以来的水平;“出口—GDP比率”也从2005年第三季度的42.33%,下降到34.25%,目前仍低于2005年以来的水平。尤为可贵的是,这两个比率的同时降低,却并未影响我国的经济增长速度。

不仅宏观层面表现出对升值的良好适应,产业层面尤其是最为担心的纺织工业的表现令宏观当局“长舒一口气”。正是在这种背景下,货币当局才暗示将借助升值来“加快经济结构性调整,促进国际收支趋于基本平衡”。

其实,将某个行业明确作为“行业分析”项下的“小标题”放进货币政策执行报告中,其本身就耐人寻味。观察自2004年第三季度首次明确以标题形式纳入行业分析以来的情况可以发现,除房地产是每期必不可少的绝对“正选角色”外,其他行业则是已经或者预期可能对宏观经济产生重大影响才“有幸”被纳入的。比如,2004年第三季度纳入石油,是因为当时国际油价已较年初上涨60%。既然如此,如果不是考虑到即将升值,那么,我们真的很难找到本期货币政策执行报告特地将“纺织”这个已经不那么重要的行业纳入分析的令人信服的理由了。

宏观调控形势促货币当局进一步升值

在本期货币政策执行报告中,货币当局表现出了相当的无奈:“在结构矛盾突出、国际收支继续双顺差的背景下,控制货币信贷过快增长的任务依然比较艰巨。”

这意味着,在中央明确要求继续回收流动性的指导方针下,货币已到了不得不采取手段缓和“工具—目的错配”困境的时候了。正因为如此,人民银行在“下一阶段主要政策思路”这一节中,明确指出:“……促进国际收支趋向平衡,这是当前经济战略转型和政策选择着力点,也是改善当前宏观调控的有效途径。”

货币当局找到降低企业汇率风险有效途径

由于当今国际经济体系仍然是西方国家货币本位(主要是“美元本位”),所有发展中国家的经济主体都不可避免地面临着“货币错配”问题。

本期货币政策执行报告明确显示,我国货币当局正在努力寻找这样一种“避险机制”。那就是,利用我国目前存贷款基准利率依然为货币当局所管制、市场利率为央行票据所影响的现实,通过利率平价来为经济主体提供关于未来汇率变动相对稳定的预期。这实际上就是本期货币政策执行报告所指的“(远期汇率)基于预期通常不如基于利率平价稳定。基于利率平价有利于形成稳定的远期汇率,从而有利于企业、居民和金融机构进行远期外汇产品交易,锁定汇率风险,……”的精神实质。

上述精神实质意味着,利率平价不仅没有像此前一些学者所讲的那样为货币当局所抛弃,而是被进一步强化了。既然如此,在当前美联储已暂停加息的情况下,当前可能是近期中美利差最大的时期。这意味着,人民币进一步升值实际上是多方合力共同作用下的必然结果。