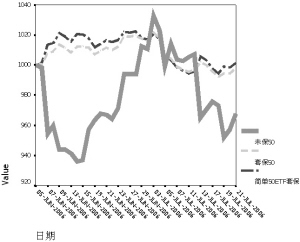

| | 图1:50ETF套保效果图 |

|

随着我国金融期货交易所挂牌的日益临近,股指期货越来越受到市场的关注。以沪深300指数为基础的股指期货一旦面世,许多资产管理的模式将发生变化。为此,笔者针对国内A股市场波动特征,采用两个具有代表性的投资组合进行套期保值效果实证分析,验证在市场走势不确定的时期套期保值组合要比不套期保值组合,具有更高的收益与更低的风险,价值型组合保值效果优于成长型组合,简单套保对价值型组合简单实用,而β对冲对成长型组合套保更充分。 □银河期货经纪有限公司研究中心 蒋东义

图2:中小板套保效果图

以沪深300指数为基础的股指期货即将推出,一旦股指期货面世,许多资产管理的模式将发生变化。套期保值,即对冲策略,作为指数期货套保、套利、投机三大投资策略之一,是指数期货的主要功能之一。投资者买卖股票时投资风险可分为系统性风险和非系统性风险,其中系统风险的规避必须通过参与套期保值,通对现货市场和期货市场反向对冲来实现。投资人经常会面临手中股票投资组合经过长期行业研究和公司调研,精挑细选而成形,但此时市场走势不明,系统风险较高的情况,或者市场走势明显向下,系统性风险已经暴露,但是手中股票的组合流动性太差,无法大量抛出又不至于对价格产生重大压力,或者个股组合质地很好,一旦抛出,将来重新建仓的成本很高,此时股指期货套期保值的作用便十分突出。

套期保值按目标可分为积极套期保值和消极套期保值,消极套期保值不对市场进行判断,仅仅反向操作以锁定系统风险,以获利稳定的非系统性收益。如果手中持仓很大,波动性与大盘相一致,消极套保虽然锁定了系统风险,但也只能获得无风险的低收益水平。而积极套期保值更为常用,这是一种锁仓行为,在一段时间内对股票组合进行对冲,等待形势明朗,系统风险释放后平掉期货头寸,保留股票头寸。

套期保值最关键的在于套保比率的确定,即如果规避一单位的现货投资风险,需要搭配多少数量的期货头寸问题。

现货投资组合价值

所需期货手数=对冲比例×—————————————————

期货合约价值

最佳对冲比例H==PF×PM×MF

PF为投资组合与股指期货之间的敏感度

PM为投资组合与股指现货之间的敏感度

MF为股指期货与现货之间的敏感度

1、简单模型。假设现货价格与期货价格之间呈现同方向同幅度的变动,因此,如果投资者买入一单位现货,就必须同时卖出一单位期货,反之亦成立。此时,避险比率固定为1。若期货市场与现货市场高度相关时,运用此避险方法可以奏效,但如果期货与现货并非同方向、同幅度变动时,可能会过高或过低估计避险比率、导致过度避险,或是避险不足,使得避险效果不佳。

2、投资组合β对冲模型。这种模型按风险最小化分析其收益与风险,计算投资组合的β值,以求解最优套保比率。其采用最为广泛的就是OLS模型,并由此针对收益率数据的统计性质,衍生出误差修正模型、广义异方差模型等。由于需要不断调整β值,基于简便考虑,OLS模型完全能满足需要。

我们同时采用两种模型来测算在国内A股市场上套期保值的实际效果。由于当前股指期货并没有正式推出,没有相应的实际数据可以计算,而模拟期货交易的数据由于没有交易动机和参与者太少,并没有意义。本文在应用时采取替代的方法,用未来股指期货的现货基准———沪深300来代替。这种做法实际忽略了股票指数期货与现货间的基差风险,即假设=1,虽然这种假设现实中不合实情,但由于一旦股票指数期货与现货间存在较大差别,就会产生无风险套利的机会,无风险套利的存在会使得基差风险控制在一个合理的范围之内,因此为对冲比例的最主要部分。

我们采用两个具有代表性的股票组合来测算,由于沪深300指数实际是代表全市场的平均水平,因此我们一个组合采取代表价值投资型的蓝筹股组合,另一个采取代表成长型理念的投资组合,这两个组合分别是上证50ETF和中小板指数。

模型自变量为沪深300指数的日收益率,因变量分别为上证50ETF的日收益率和中小板指数的日收益率,样本期间为2005年4月11日至2006年6月5日,套期保值期为2006年6月5日至7月21日。采用OLS模型,回归分析结果显示,拟合效果显著,上证50ETF模型的拟合优度达到83%,中小板模型的拟合优度达到62%,上证50ETF对冲比率的可靠性要高于中小板。

根据上述结果计算出的套保比率分别为:中小板 =1.218,上证50ETF =0.898

我们分别以1000万的上证50ETF和中小板市值来计算所需要对冲的期货合约数量,套保开始当日现货指数收盘为1403.163点,合约乘数为100,设定保证金为12%,不考虑交易费用:

简单对冲需要71手,中小板组合对冲需要87手,上证50ETF对冲需要64手,我们2006年6月5日做空套保所需的期货合约手数,套保组合完成,同时持有现货头寸和期货头寸到月底结算日或者移仓到2006年7月21日来观察套期保值的效果:

首先从图形(见图1、图2)上看,红色粗线代表未套保的市值曲线,深色虚线代表简单套保的市值曲线,淡色虚线代表组合对冲套保的市值曲线。套保后市值的不仅波动性明显小于未套保的组合,而且市值明显高于未套保的水平,而此时间内大盘正处于一个大幅震荡的不确定状态,套保不仅提高了投资者持仓市值的稳定性,而且收益率也要明显高于未套保的水平。特别对于中小板组合而言,现货流动性较差,变现成本很高,套保起到了很好的保护作用

其次,我们从市值的计算来看,未套保的50ETF到6月底市值为1010.68万,盈利10.68万,到7月21日市值为967.98万,损失32万, β套保后市值到6月底为1016.56万,到7月21日市值为998.13万,由期货头寸当中分别多赚5.89万和挽回损失30.16万,在简单套保情况下,市值到6月底为1017.2万,到7月21日市值为1001.43万,由期货头寸中分别多赚6.532万和挽回损失33.46万,相对50ETF组合来说,简单套保略胜,但差别不大。

未套保的中小板组合到6月底市值为965.8万,亏损34.19万,到7月21日市值为951.22万,损失48.78万, β套保后市值到6月底为973.81万,到7月21日市值为992.22万,由期货头寸当中分别挽回损失8万和41万,在简单套保情况下,市值到6月底为972.34万,到7月21日市值为984.68万,由期货头寸中分别挽回损失6.53万和33.46万,相比而言, β套保策略更好些。

再次,从投资组合风险的角度来看,定义避险绩效指数(HEI)为未避险投资组合方差与避险投资组合方差的差占未避险投资组合方差的比值。

计算结果如下显示组合对冲套保50ETF避险绩效指数高达93.5%,而中小板避险绩效指数也高达61%,也就是说套保后的组合价值波动性分别下降了93.5%和61%。

从避险绩效指数角度看50ETF的效果优于中小板组合,而对于50ETF简单套保略次于β对冲,对于中小板简单套保略优于β对冲,两者套保后都实现了在降低方差的同时提高了收益率的均值水平,实现了投资组合理想的目标。

结论和应注意的问题。综上分析:首先明确的是在市场趋势与现货投资组合时头寸方向一致时,不需要采取套保,当市场走势与现货投资组合方向相反时,卖出现货或采取套保都是明显的应采取的策略。只有市场走势不确定的时期较难从定性上确定,因此我们从实证分析角度验证了套期保值组合要比不套期保值组合,具有更高的收益与更低的风险。其次对于成长型投资、风险较高的组合,如中小板组合等,虽然从避险绩效指数来看效果要低于价值型组合,但是从绝对收益角度、从股票组合流动性角度来看,中小板套保组合有了更加明显的改善,不能单从波动性考虑问题。第三,综合考虑简单套保对于价值型组合来说要优于成长型组合,而β组合对冲对于中小板组合要优于价值型组合,同时可以外推的结论是与大盘相关程度高的组合更合于简单对冲,而波动性大,与大盘关联低的组合更适于β对冲。

套保最值得注意的问题:第一,由于期货实行保证金制度和逐日盯市制度,套保需要一定的额外资金以应不时之需,防止短期由于无法追加保证金时被迫强行平仓。第二,通常股指期货合约的交割期均在一年以内,流动性高的合约往往是近月或次月合约,与现货投资组合的持有期限或者期货投资目标实现期限并不匹配,需要经常使用不断展期的滚动办法,而不同期限合约之间存在价差,因此当价差不利于头寸方向时,会有展期损失。需要密切关注近远期升贴水结构的变化,尽量在距离近月合约到期仍有一段时间,远月合约已经有流动性的时机进行。本文由于没有实际数据而未能详细考虑,但现实中的移仓成本和风险应当引起充分重视。

沪深300代表性优于其它指数

我们以沪深300为因变量,上证指数为自变量进行回归分析,样本期间为2005年4月11日至2006年7月21日,这正好是从下跌到涨回约起点水平的一个周期,跨度略大于一年。从回归模型的结果来看,上证指数每涨跌1%,沪深300的日收益率同步涨跌0.95%,累计收益率涨跌1.08%。

再用占沪深流通市值前10名的股票分别对沪深300指数和上证指数进行回归,分析流通市值比重最高的股票对指数涨跌的影响程度。

从拟合优度来看,这10只权重股对上证指数和沪深300指数的解释程度十分相近,可以认为一致,都在80%左右,说明这10只股票的涨跌可以解释指数大部分波动。

由于采取了10个自变量,多重共线性往往成为模型冗余的最大问题。但是这两个回归模型的多重共线性检验却再度令我们十分惊讶。10只股票的共线性十分低,也就是说这些股票收益率之间相关不强,互相影响的成分较低,对于指数的涨跌都起着很难完全替代的作用。

从β值 的大小来看,上证指数的模型里中国石化、中国联通和宝钢的β系数较大,β值合计0.577,并且远大于其它的股票,β值的分布不均说明上证指数的可操纵性较高。

综合以上分析,我们认为虽然沪深300指数的代表性和稳定性远优于上证指数,但是由于市场系统风险和羊群效应十分容易扩散,上证指数与沪深300有极高的相关性,仍然存在沪深300被个股操纵的可能性,只是具有这种可能性的个股并不是在沪深300中权重最大的招商银行,而仍然是中国石化、中国银行。这意味着同样的资金,通过中国银行、中国石化这样的高杠杆作用个股对沪深300指数产生的影响比通过招商银行等最大权重股更加有效。