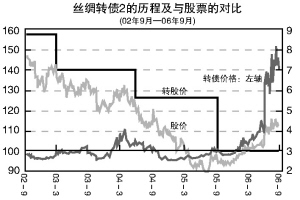

| | 丝绸转债2的情形将成为历史,转债将回归平凡属性,其价值更大程度上取决于股票价值 张大伟 制图 |

|

□特约撰稿 王晓东 姜超

9月11日上市的招商转债受到了市场追捧,首日即大涨22%,并带热了冷清已久的转债市场。然而,招商转债更深一层的市场意义在于,其有别于以前转债的条款,标志着转债价值判断出现了转折性变化,转债将回归平凡属性,其价值更大程度上将取决于股票价值。

中国转债的独特价值在于“转股价的向下修正”,如此取媚于转债持有人而不惜伤害流通股股东之举,之所以能大行其道,核心在于股权分置背景下非流通股东与流通股东之间的利益取向差异。当然,市盈率高企的市场背景(由此股权融资成本相对低廉),以及非流通股东往往一股独大的格局,也是转股价向下修正屡见不鲜的重要条件。

由此,对于转债价值的判断就有一个很大程度上可以脱离股票价值判断的格外的视角:非流通股东(大股东)促成转股的动机与能力成为最关键的因素。

形象地说,就是“好股票自然是好转债、差股票未见得是差转债”。事实上,2002年以来发行的近40只新转债中,仅阳光等极个别转债未得善终,其余转债都曾经是大放异彩,转债持有人则是大赚其钱。

比如,丝绸转债自2002年9月上市以来的4年间,丝绸股价从8元左右(转债发行时为接近9元)一度下跌至2元以下,目前也仅是4元多(期间并无任何送配情形下的除权)。股票持有人损失惨烈,但转债持有人却得以安枕无忧(最低价95.4元,尚不计利息收益),且最终得以修成正果。两者境遇的天壤之别,显然是因为大股东对于转股价的不遗余力地大幅修正:从最初的8.78元至目前的仅为3.00元。

华西转债的情形也极其类似,在股改之前股价最大跌幅接近50%(复权价),而转债持有人却可以得到最高近70%的收益。

由此,大股东促成转股的意愿及能力是判断转债价值的最重要因素。所谓“意愿”,可以从转债发行的相对规模,募集资金投向、转股价的估值等角度来观察;而“能力”,主要看转股价修正的限定条件及对股东大会的控制程度。

然而,股权分置改革之后,以招商转债为标志的新转债的发行条款及价值判断出现了转折性变化。

较之“旧”转债,招商转债条款的转折性变化,是将“转股价的修正权利完全赋予了股东大会,而且持有转债的股东回避表决”。而旧转债的条款里,董事会往往有直接修正转股价的权利(尽管有价格前提条件)。

值得指出的是,旧转债并非没有设定股东大会修正转股价的权利,但往往是因为非流通股东的一股独大,股东会与董事会其实并无差别。但就招商转债而言,其股东结构决定了大股东操纵股东大会将极其困难。 股本结构仅仅是表象,更为重要的问题是,大股东(有限售股股东) 往往根本就没有修正转股价的动机。

如此转折性变化的根源显然是股权分置改革:所有股份都没有流通属性的差别,因而所有股东都具有共同的利益基础。除特殊情况外,转股价修正这类损害全体股东利益的安排势必将销声匿迹。

总结来看,中国的转债将回归平凡属性,股权分置背景下不可思议的暴利将就此终结。

由此,转债的价值判断将更大程度上取决于股票的价值判断。可以说, “股票好则转债好,而股票差则转债也差”。

但因于债券的保底特性,持有转债较之持有股票具有明显的优势,因而转债价格较之股票(对应转股价值)应有一定的溢价,溢价率的确定便成为问题的关键。笔者以为,风险(波动率)的差别,应是溢价率的主要因素。

需要强调的是,这里的债券价值一方面考虑了利息的再投资收益(否则不足以客观体现其全部价值);另一方面,也附加了转股期权价值的最保守估计(相较于在转股价值里的体现,如此处理更能彰显价值底线的意义)。