| | 张大伟制图 |

|

□特约撰稿 徐小庆 盛伟华

在目前政治推动型与资金推动型过热、GDP增速远高于贷款利率,以及美国升息见顶的环境下,我们认为,如果仅单纯为了抑制贷款增速,资金供给方的调控仍优于需求方调控,数量型工具仍优于利率型工具。

首先,目前的信贷投资过热有供需两方的原因,资金与政治推动型特征明显。因而需求方对升息并不敏感,而对于供给方,流动性的问题不解决,银行的贷款冲动始终存在。在此情况下,采用数量型工具对供给方进行调控的效果更为直接和有效。

其次,我国的资金成本偏低,GDP增速远远高于贷款利率(不管是名义还是实际),利率型工具发挥作用的条件仍不完善,影响有限。而我国名义GDP增速高达14.3%,较升息后6.12%的1年期贷款利率高出8个多百分点,因而除非我国将贷款利率大幅升至两位数,否则很难发挥实质性作用。

第三,从外部环境看,美国升息周期似乎已经见顶也抑制了中国基准利率上升的空间。

所以,单纯从抑制贷款增速的角度来考虑,我们并不认为继续加息是合适的调控手段,但如果CPI升至2.5%以上,则年内再次加息的可能性依然存在。

在数量型调控思路下,如果央行未来不再上调法定准备金率,则公开市场操作回笼力度将明显加大,平均每月需要发行3000亿元的央票。反之,央行年内仍可能再上调一次法定准备金率。如果年内央行不再上调法定准备金率,且要实现M2同比增长16%调控目标,则未来4个月里基础货币投放量要控制在8000亿元左右。

参考今年以来增长态势及近年来同期的历史数据,假定未来4月外汇占款投放量约有6000亿元,财政存款带来的基础货币投放约4000亿元,而同期公开市场操作到期现金流约1万亿元,这意味着需要发行1.2万亿元的跨期央票,平均每月发行量约3000亿元,和上半年的发行力度相当,但明显高于7月份及8月份的发行力度。而在央行再次上调法定准备金率0.5和1个百分点的情况下,每月需要的央票发行量则分别下降2600亿元和2200亿元左右。

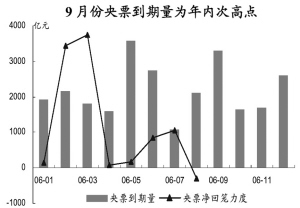

9月份央行回笼力度将重新加大,如果仍保持温和,不排除再次发行定向央票或上调法定准备金率的可能性。且9月份仅央票到期量就有3300亿元,较8月份大幅增加1200亿元,因而如果没有上调法定准备金率或进行定向央票等其他操作,每周央票发行量将升至700亿元-900亿元。

而考虑12月份到期量已高达2600亿元,以及年内的回笼压力,仍需压缩3个月央票发行量。这意味着1年期央票的发行压力将比较大,如果因此导致收益率继续上升,不排除央行针对贷款过快的银行,再次发行定向央票或上调法定准备金率的可能性。