| | 紧缩后流动性相对宽裕 |

|

□特约撰稿 鲁政委

连续的紧缩性货币政策出台后,8月份的流动性过剩显得愈加严重了。笔者分析发现,紧缩政策出台后央行对冲的放松,以及货币无明显紧缩下的信贷减少,构成了历次紧缩政策后流动性更宽裕的主要原因。

似成一条经验规律

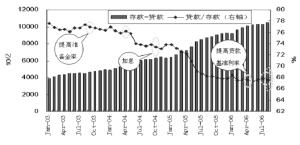

如果采用金融机构人民币存贷差和贷存比来衡量流动性情况,8月份存贷差较上月有所提高,为10.51万亿元,达到了2002年以来的最高位。与此同时,贷存比也较上月下降了0.24个百分点,达到了67.56%,为2002年以来的第三低水平(2006年2月为67.53%,3月为67.33%)。上述数据表明,加息之后流动性过剩的问题更严重了。

进一步地,如果我们观察2003年以来央行历次紧缩政策后的情况,不难发现:在每次紧缩之后,至少在紧邻其后的月份,银行体系的流动性都出现了相对宽裕的情况。这似乎已经成了一条经验规律。

原因之一:对冲放松

分析新增外汇占款和公开市场操作对比情况数据,不难发现:几乎在每次紧缩政策出台之后,外汇占款新增额与当月对冲额(净回笼货币)之间的距离都较此前有明显拉大。这意味着:出于对短期内可能存在过大冲击的担忧,央行在每次紧缩政策之后都相对放松了对冲操作。

我们构建了公开市场操作与外汇占款、紧缩性货币政策的回归方程,结果也进一步验证上述推断。

正是因为对冲操作的放松,使得在有后续月份数据的5次(即除今年8月份的一次上调准备金率和一次加息)紧缩政策操作历史中,有3次在其后一个月中的基础货币同比增长出现反弹。

原因之二:信贷减少

与国外紧缩性政策通胀伴随着货币量的相应收缩不同,我国的紧缩性货币政策措施并未在货币量之间建立起有机联系。就像前文所分析的,在紧缩性政策后,央行反倒常常放松了对冲操作,由此导致紧缩后货币供给并无显著减少。与此同时,我国每次的紧缩政策出台,通常都伴随着各种形式的“信贷控制”,这使金融机构不得不压缩信贷。在供给无显著减少,但需求(主要是金融机构压缩信贷)却显著降低的情况下,紧缩后银行间流动性相对宽裕就是必然的了。

相关数据也证实了上述判断,自2003年以来,总体上,贷款同比增长较快的时期也是贷存比相对较高的时期;反之,贷款增长较慢的时期,也是贷存比相对较低(流动性宽裕或过剩)的时期。