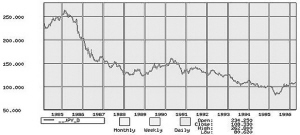

| | 图1:日元汇率走势图 数据来源:美国全球金融数据公司 |

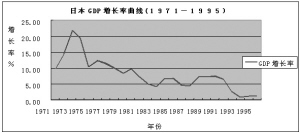

| | 图2:日本GDP增长率曲线(1971-1995) 数据来源:日本财务省 |

|

□北京工商大学证券期货研究所 胡俞越 孙昉 正值中国汇率改革成功推行一周年之际,美国的芝加哥商业交易所(CME)于今年8月28日正式推出了人民币/美元(RMB)、人民币/欧元(RME)、人民币/日元(RMY)的期货和期权交易。本文认为,此次CME推出人民币衍生品可谓“暗藏杀机”,美国要趁中国汇改后人民币国际货币地位飙升之机,有步骤地将人民币纳入其所主导的国际货币体系之中,利用强势汇率政策以解其国内经济燃眉之急。因此现在的当务之急,是趁美国人民币离岸市场尚不发达之时,尽快完善我国的汇率衍生品市场,包括加速推进远期外汇市场发展以及建立外汇期货市场,将人民币汇率定价权牢牢掌握在自己手中。

一、CME人民币衍生品背后的玄机

正值中国汇率改革成功推行一周年之际,美国的芝加哥商业交易所(CME)于2006年8月28日正式推出了人民币/美元(RMB)、人民币/欧元(RME)、人民币/日元(RMY)的期货和期权交易。众所周知,CME是国际著名期货交易所,金融衍生品的发源地,在布雷顿森林体系崩溃后,CME顺应时代潮流推出了英镑、加元、德国马克、日元、瑞士法郎、墨西哥比索及意大利里拉七种外汇期货交易品种。CME在那时推出七种外汇交易品种的主要目的是为了规避汇率风险,从另一个侧面来看也体现了这七种货币在国际货币体系中地位的提升。此次CME在中国汇率改革一年后推出人民币衍生品,也说明当前人民币正在逐步跃升为国际货币体系中“诸侯”之一。

众所周知,布雷顿森林体系崩溃后国际货币体系依然延续着美元主导的态势, 国际货币流动性主要由美元来提供,这就是所谓的后森林布雷顿体系时代。在这种后布雷顿体系时代,美国利用其在国际货币体系中的霸主优势“巧取豪夺”拉动国内经济增长。此次CME推出人民币衍生品可谓“暗藏杀机”,美国要趁中国汇改后人民币国际货币地位飙升之机有步骤地将人民币纳入其所主导的国际货币体系之中,利用强势汇率政策以解其国内经济燃眉之急。其实从国际货币体系发展历程中我们就可以感受到美国手执汇率利器的腾腾“杀气”。

二、挽救国内经济胁迫日元升值

在国际货币体系发展历程中,美国曾多次利用汇率政策挽救国内经济,将本国经济衰退转嫁到他国,而“广场协议”堪称美国的经典之作。二战后的日本经济百废待兴,为了尽快摆脱战争为日本经济带来的阴霾,日本确立了贸易强国的经济策略。经过多年不懈的努力,到上世纪七十年代末八十年代初日本经济终于迎来了黄金时期,他们用物美价廉的“日本制造”不断“入侵”着其他国家,而美国首当其冲。日本国际贸易收支项目也由1980年的逆差26130亿日元迅速提升至1986年的顺差突破14万亿日元(此期间日元汇率企稳在1美元兑200 日元上方),而其中大部分贸易顺差来自美国,期间日本也一举超过美国成为世界上最大的债权国,并一举跃升为世界第二大经济体。反观此时的美国经济却是一塌糊涂,在里根总统时代,冷战高额的军费开支所引起的财政赤字已经让美国不堪重负,而连年的巨额贸易逆差更使得国民经济雪上加霜。

为了抑制住日本在经济上对其的“侵略”,美国于1985年策动了美、日、英、法、西德于纽约广场饭店的秘密会议,史称“广场会议”。会议的主要目的就是迫使日元升值以扭转美国对日本的严重贸易逆差,而日本迫于压力只好令日元承担起缓解美国贸易赤字压力的“责任”而签订了“广场协议”。之后10年,日元汇价迅速从250日元兑1美元一路高歌猛进至1996年的87日元兑1美元(见图1、图2)。

“广场协议”后日本经济一度走向沉沦,而美国经济因为国际收支经常账户的改善而启动了新的一轮经济增长狂潮。表面上看日元升值仿佛是对日本世界第二大经济强国以及日元国际地位的认可,但实际上这只不过是徒有虚名,日元升值以及其后政府决策连续失误,使得日本经济迅速滑向崩溃的边缘。在此期间,日本为了克服日元迅速升值对经济产生的剧烈阵痛,实行了超低利率政策,国内货币政策主动权丧失殆尽,利率政策长期受制于汇率政策,使得日本经济陷入了流动性陷阱泥潭。日本国内股票和房地产价格指数在此后上涨超过70%,1989年和1990年日本国内货币政策突然紧缩导致经济泡沫破灭和长达10年之久的经济衰退。同时日本制造业也由于“广场协议”而迈入“寒冬”,面临前所未有的激烈出口竞争态势,为维持出口竞争力,日本企业相继将生产据点转移到海外,使日本经济中的最强部分外流,日本制造业的霸主地位逐渐被中国等低劳动力成本的国家所取代。由以上可以看出“广场协议”是以牺牲日本经济为代价促成美国经济的复苏。“广场协议”使美国尝到了利用美元在货币体系中的霸权推行强势汇率政策的甜头,此后其又在欧元身上故技重施,只是此次美国并没有明目张胆地逼迫欧元升值,而是采用更加隐讳的手段。

三、“诡计”重施力挽狂澜

在日元与美元缠斗不休之际,欧洲大地酝酿着一个对整个国际货币体系有着历史性意义的惊天之举。随着欧洲复兴计划的实施,经过二战洗礼的欧洲经济正在悄然复苏,欧洲各国越来越希望在政治、经济上联合起来,以达到与美国、日本等经济强国相抗衡的目的,从1958年的欧共体发展到1991年的欧盟,欧洲各国在经济上合作不断加深。1999年1月1日惊雷乍响,欧洲经济货币联盟宣布启动欧元(EUR),首批采用欧元的国家有比利时、德国、西班牙、法国、爱尔兰、意大利、卢森堡、荷兰、奥地利、葡萄牙和芬兰等11个欧盟成员国,希腊于2000年加入欧元区,成为欧元区第12个成员国。欧元于2002年1月1日正式取代上述12国的货币,这是自罗马帝国灭亡以来欧洲第一次出现统一货币,这也预示着欧洲经济将重塑辉煌。

由于货币统一所产生的金融便利,欧洲经济在欧元区建立后增长强劲。在欧元产生第二年的2000年欧洲公共赤字连续下降,就业率继续上升,失业问题有所缓解,当年欧洲GDP 增长7.14%(欧洲25国),是自1990年以来增幅最大的一年,欧盟内部投资也增加4.7%,消费趋于平稳。欧元区各国先后渡过了磨合期,内部需求渐趋旺盛,内部经济环境得到改善,外部经济环境也出现了诸多利好因素,出口不断扩大。德国和法国的经济增长均超过预期,有力地推动了欧盟经济的回升。

但好景不长,2001年的“911”恐怖袭击重创美国经济,其痼疾骤然显现,美国经济一蹶不振。于是美国如法炮制,而此次遭殃的正是欧洲。美国利用美元在国际货币体系中的霸主地位有恃无恐地滥发美元以弥补其国际收支逆差,用不断贬值的美元掠夺全球资源转嫁国内经济衰退,并连续调低利率以刺激国内经济增长,而这又加快了欧元的升值速度。事实上,美国不负责任的美元政策导致欧元汇率在2001年到2002年期间反转并进入加速升值通道,而欧洲经济也因此进入了衰退期。

四、中美紧密经济关系令美国想入非非

近年来中国经济在保持高速增长的同时与美国的经济关系也在不断加深。2005年在宏观调控的背景下依然增长了10.2%(国家统计局调整前为9.9%),国内生产总值达到183085亿元。同时中国已经成为世界第三大贸易国,外汇储备也于不久前超越1万亿美元冠盖全球。而中国作为世界上最大的发展中国家与世界上最大的发达国家美国的经济关系已是密不可分,根据雷曼兄弟于2005年初的报告显示我国外汇储备中美元资产占比达到76%。至2005年年底,北京认购了3109亿美元的美国国家债券,中国成为仅次于日本的美国第二大债权国。中美双边贸易额2005年已达到2116亿美元,中国已成为美国第三大贸易伙伴和增长最快的出口市场,美国则是中国第二大贸易伙伴和最大出口市场。

同时可以看到当前美国的高消费是由中国的“四高”即高增长、高投资、高出口和高储蓄支撑起来的,美国不断地用从中国借来的钱消费中国的商品,而中国再将获得的美元借给美国(即购买美国国债),这样循环往复导致美国国际收支严重赤字以及债台高筑。这些利害关系并没有逃脱美利坚之鹰敏锐的目光,要想缓解目前美国经济存在的问题必须要在中国经济上做文章,而经由历史证明行之有效的汇率政策就理所当然地成为其上善之选。但令美国头疼的是中国的汇率政策是固定汇率制并长期盯住美元,这一点有别于日本和欧盟的浮动汇率制度,因此如果想利用人民币升值来缓解美国对中国的贸易逆差改善国内经济就必须打破中国固有的汇率制度,这也是美国在2003、2004年不断对中国汇率制度施压的真正原因。

尽管美国要求中国进行汇率改革并使人民币大幅升值是中国经济不可承受之重,但汇率改革又是中国整个金融体制改革当中的重要一环也是不可避免的,因此我们看到了2005年张弛有度的汇率制度改革。此次改革尽管并未完全按照美国人的意愿将人民币大幅升值,但是人民币汇率形成的市场机制已经建立,美国拉人民币“入市”的想法总算是初见成效。但美国见直接逼迫中国将人民币大幅度升值并不奏效便又生一计,那就是要利用市场把人民币汇率的定价权掌握在自己手中以便其实行强势汇率政策。

五、居心叵测争夺定价权

其实从上面的论述我们可以看出美国的叵测居心,美国是沿着一个缜密的路径一步一步地将中国纳入其所主导的国际货币体系中,最终实现掌控人民币定价权为其国内经济服务的目的。这个路径就是,首先令中国改变人民币盯住美元的汇率制度使人民币汇率形成基础市场化;其次,在美国本土推出人民币衍生品建立人民币离岸市场;第三,要求人民币汇率弹性加大;最终,利用美国的人民币衍生品市场掌控定价权使人民币大幅升值改善国内经济状况。

现在这四步棋已经走完了一步半,为什么说是一步半呢?因为在美国建立的人民币衍生品市场当前的交易尚不活跃,尽管市场的基础配套措施已经建立但真正的市场尚未形成。同时我们应该清醒地认识到由于CME的丰富经验以及外汇期货这种场内市场的高透明度和高信用度,一旦这个市场形成其规模是相当惊人的,不但中国外汇市场会受到影响,就连存在多年的三个NDF远期市场也极有可能走向颓废。

尽管CME宣称人民币期货的到期价格强制收敛于中国央行公布的当日汇率中间价,但这只不过是障眼法。汇率改革后中国央行公布的当天汇率中间价是由市场形成的,即由各个外汇交易做市商在开市前提供报价并撮合形成当天汇率中间价。而如果CME的外汇市场强大起来后,由于套利的存在极有可能使得央行公布的汇率中间价跟随CME的外汇期货价格,因为美国拥有大量实力雄厚的投资机构而且CME的人民币NDF市场比国内外汇市场自由度更高,更何况汇率定价中心一旦确立将是比较稳固的,比如伦敦、纽约、东京,因此CME的市场深度到那时若优于我们的外汇市场的话,套利资金在两个市场之间游走会带动我们市场的价格跟随他们的市场。值得注意得是,汇丰和渣打已经成为CME的首批人民币衍生品交易做市商,而此两家银行也是中国外汇交易中心的做市商,这就为其套利打通了渠道。

加快发展我国外汇衍生品市场

最近召开的G7会议各国财长和央行行长已经开始对中国央行施压,要求中国加大汇率弹性,特别是要求中国加大人民币兑美元的汇率波动幅度,而这正是美国要走的第三步棋。时不我待,现在的当务之急是趁美国人民币离岸市场尚不发达之时尽快完善我国的汇率衍生品市场,包括加速推进远期外汇市场发展以及建立外汇期货市场。

近期坊间传闻中国外汇交易中心正在研究汇率期货合约并准备在适当的时候推出,这就涉及外汇交易中心与新成立的中国金融期货交易所的取舍问题。其实在这两个交易所推出外汇期货各有利弊,在金融期货交易所推出可以打破外汇交易中心独家开展外汇交易的局面,有利于交易所之间的竞争,促进国内外汇市场发展。但是在金期所推出外汇期货很难进行实物交割,而只能采用NDF的形式,而这在外汇交易中心就是轻而易举的事情了。

然而,在当前这种紧迫的形势下,应以大局为重权衡利弊,为了人民币汇率的稳定以及中国经济的平稳健康发展,尽快完善我国的外汇衍生品市场,将人民币汇率定价权牢牢掌握在自己手中。

(胡俞越:现任北京工商大学证券期货研究所所长,北京工商大学经济学院教授;中国期货业协会专家委员会委员、上海期货交易所战略发展委员会委员。)