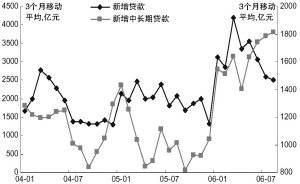

| | 中长期贷款高位增长没有根本改变,信贷增长基础依然坚实 张大伟 制图 |

|

□南京证券 林娜

作为资金推动型市场,资金面的波动左右着债市的行情走势。本月债市又将面临一个怎样的资金面?资金面的波动会呈现哪些特点?

供给:宏观很充裕 微观有差异

从宏观资金供给的情况看,债券市场乃至整个金融市场的资金供给主要根据广义货币M2来判断。由于我国的二元货币供应结构(M2=贷款+外汇占款),判断今后M2变动主要应当看贷款和外汇占款增长情况。当前,广义货币M2增速出现放缓,但是其未来增长基础依然坚实,资金宏观面的供给依然充裕。

首先,信贷供给坚实。当前人民币贷款增速有所控制,但是详细分析信贷结构,近期信贷的回落主要是靠压缩短期贷款和票据融资来实现的,中长期贷款的高位增长并没有根本改变。也就是说,信贷增长主要仍来源于中长期信贷,信贷增长基础依然坚实。

其次,外汇储备高位继续增长。有鉴于我国经济结构的转变需要一个相当长的时间,四季度外汇储备将继续高位增长,资金供给根源充裕。但是需要注意央行分流外汇储备的政策有可能对外汇占款的影响。

就微观资金供给面而言,我们认为,不同期限投资品种的资金供给可能出现差异。在充裕的流动性下,对债市资金供给产生不利影响的主要是其他市场投资对债市资金的分流。目前来看,主要有以下几个方面:一是250亿元3年期储蓄国债16日发行。面向居民的储蓄国债的发行是对居民储蓄的一种转移,会在一定程度上造成对银行间机构投资者债券资金供给的分流;二是工行IPO16日开始申购。参照中行IPO时的申购中签率,此次工行IPO冻结资金有望超过8000亿元,甚至逼近万亿元。

到10月中下旬,部分投资品种将可能再次出现资金趋紧迹象。考虑到追捧IPO的机构主要是证券公司和保险机构,他们在银行债、短融投资中所占比例较大,所以中短期的金融债、企业债以及短融资金面可能出现趋紧;货币市场方面,短期回购融资需求也将在IPO的影响下加大。而长期债依然处于供不应求局面。

需求:公开市场料成调控流动性主要手段

数据显示,10月份每周公开市场央票到期量较9月份有明显减少,这在一定程度上减轻了公开市场回笼资金的压力。这种情况下,央行对市场流动性的调整将具有更大的灵活性和操作性。

笔者认为,10月份央行管理流动性的主要手段是公开市场操作。具体而言:1、一年期央票仍是主要的操作工具;2、3个月央票的发行力度可能加大,因为10月份发行的3个月央票恰好在2007年春节之前到期,可以满足节前市场流动性的需求。再考虑到IPO的影响,中短期资金供给可能趋紧,3个月央票利率会出现上升;3、同时继续滚动发行7天回购品种。

此外,笔者预计11月末、12月初央行可能再次开展外汇掉期。

2005年末的11月25日和12月9日央行曾进行了两次外汇掉期操作。也就是说,今年12月前后将陆续有共计710.86亿元的资金再次回到国内市场。所以,不排除11月末、12月初央行可能再次开展外汇掉期,回笼这些流动性。

收益率曲线平坦化 长短端出现分化

10月份央行主要利用公开市场回笼来收缩流动性,央票利率下降的空间不是很大。另一方面,目前人民币汇率处于7.91元区间,有必要保持一定的中美利差,因此,央行票据利率也不具备大幅反弹的空间。

考虑到10月中下旬市场中短期资金面可能趋紧,以及3个月央票发行力度可能加大,3个月央票利率在震荡运行中将出现上升,由此一年期以内的品种以及回购利率也将呈现上行态势;一年期央票利率可能出现下行,在其引导下,市场中期券种利率也将出现下滑;长期债方面,国开行30年期超长期金融债问世前后,已经引起一轮长债交易的活跃,收益率长端下行幅度可能由此加大,10月份收益率曲线可能再次平坦。

具体操作方面,建议当前可继续建仓长债,对于短期品种进行波段操作。