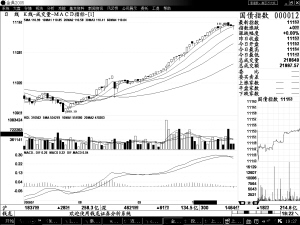

| | 从上证国债指数走势看,技术性调整似乎已经开始 |

|

□特约撰稿 董德志

从目前至年底,仅有两个交易月份,我们对于后期债券市场的预期可归结如下:整体来看,债券市场的多头行情仍有望延续,但是交易类机构需要警惕市场技术性调整的可能,而进入11月下旬后,债券市场有望进入一个跨年度建仓的时机。

从目前诸多信息来看,截至年底,市场在政策基本面与资金面因素下发生变动的概率不大,目前唯一的不确定性将可能来自于技术性的自发调整。

———从历史经验来看,每年度的10月下旬至11月下旬市场均会进入一个调整期

我们考察了2002年以来债券市场利率在四季度的变化轨迹。综合来看,除去2002年度外,在每年的10月下旬至11月下旬时间中,市场收益率水平均会出现回升走势;而进入11月下旬后,利率水平则再度出现回落,并形成跨年度的投资行情。虽然在每一年度促成收益率调整的因素不同,但是从市场主力投资机构的思路来看,在发行市场暂时空白的时期,以观望态度促成市场的调整,并创造投资建仓的机会则不失为一种理性的思路。

我们更倾向于将历年四季度的这种调整作为技术性调整来对待,也正是因为这是一种技术性的调整,则可能注定了其幅度相对有限。我们无法对今年是否出现这种调整下定论,但是对于交易类机构而言,暂时回避这一相对风险时期,寻求一种波段性操作的机会可能是一种理性选择。

———一级市场信息提示了交易风险性,可能预示了利率短期调整的征兆

从经验来看,一级市场发行利率、发行前市场预期利率以及同期二级市场利率之间的关系是判断市场多空格局的重要风向标。在一个强势多头的行情中,前者往往会明显低于后两者,而在弱势格局中,恰好反之,而当三者出现逐步趋同形态时,市场的调整往往会伴随而来。

在10月份市场中,一个非常明显的特征是一二级市场利率的差异化被逐步抹平了。30年期金融债券、5年期国债以及7年期金融债券的发行收益率与先前的市场预期水平、同期的二级市场水平基本吻合,这与9月份的状况形成了较为明显的差异。这种现象在一定程度上反映了主力投资机构对于债券需求程度出现了弱化,则可能是市场出现调整的先兆。

———央行票据发行收益率的异常稳定为收益率曲线的技术性调整提供了基础

进入10月份以来,公开市场的一个典型特征是:票据发行呈现量增价稳的态势。市场收益率曲线的极度平坦化令投资机构对于1年期票据品种青睐有加,纷纷加大了投资力度。而机构的这种思路在很大程度上缓解了央行回笼流动性的压力,最终促成机构认购积极、央行回笼得力这样一种双向共赢的局面。应该说这种局面是管理层所乐意看到的,其借助于稳定的发行收益率大量地回笼了市场流动性。从意图而言,目前的央行将流动性回笼作为首要任务,降低发行收益率、降低票据发行成本则并不是其考虑问题的要点。这也造成了收益率曲线的前端将在很长时间内保持稳定,而这种稳定将最终会对过于平坦化的收益率曲线形成技术性调整的压力。

此外,从公开市场回笼量角度来看,每年年末,公开市场的净回笼规模会保持在一个年度高位水平上,预计今年也同样会出现这种状况。而从货币供应量角度来看,临近年底的财政性存款外流、货币乘数存在自发放大冲动等因素,将从客观上要求央行保持一个相对较大的基础货币回笼量。因此回笼流动性的压力将持续至年底,这对收益率曲线前端下行设置了一定障碍,并可能影响收益率曲线的中后端变化。