| | 张大伟 制图 |

|

□本报特约记者 罗小军

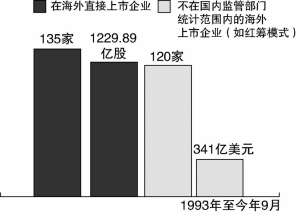

尽管H股IPO成本比A股高,而发行美国普通股又比H股IPO高,但新红筹指引生效前,企业海外IPO并未因此却步。

上海证券交易所国际发展部副总监巢克俭今年4月曾对媒体说,海外上市的成本要比在国内A股上市高得多。在美国纳斯达克的筹资成本是最高的,一般在筹资总额的13%~18%,而纽交所不会低于筹资总额的12%。在香港主板市场,一般的上市成本为筹资总额的10%。

“开曼群岛肯定不行了”

无论是ADR价格低估,还是新红筹指引后的成本提高和疑虑,仍然挡不住企业海外IPO冲动,观望不过是暂时的。

浙江浙港文化新城投资有限公司李训表示,企业海外上市“方兴未艾”,“浙江企业积极申请在做”,因为他们看到同行上市企业尝到了甜头:融资了,海外地位提高了,企业家本人的股权可以流动了,“这些好处都是摆在那里的”。

同时,在海外资本市场严格监管下,学习到先进的管理理念和经营方式。所以,企业即使花费昂贵的筹资成本,也在所不惜,此前巢克俭表示。

而此前有多方声音说,新红筹指引生效后,工行首开A+H股IPO, A+H股将成为今后企业IPO的主流趋势。对此,亦有多方观点认为,A+H股IPO只是“具有一定的推介性”,因为只有那些比较大的企业才能够也才有必要A+H股IPO。此外,也有海外IPO企业欲“海归”国内A股,李训认为主要是因为基于人民币持续升值的预期。

尽管新红筹受阻,“开曼群岛肯定不行了”,由于监管制度的差异,海外上市道路并非只有通过开曼群岛到美国上市,沈迅名表示,这次培训英国、德国的都来了。

角逐资本的制度竞争力

不过,对于监管效果,陕西博思敦投资顾问有限公司董事长王为民认为,企业有很多方法到美国上市,监管不能一厢情愿,至少中国证监会要与美国证监会达成协议,只有美国规定需要中国审批文件时才能管住,对于美国那边来说,优质上市资源是有吸引力的。而目前,只有香港联交所已经公开接受新红筹指引。在王为民看来,企业纷纷海外IPO主要还是因为美国资本市场的价值观与民营高科技企业的价值观比较吻合。

JPMORGAN亚太区并购业务董事总经理孟亮表示,由于监管制度的差异,企业海外IPO仍然前景看好。

如此看来,企业选择哪里上市,看重的是融资市场的总体竞争力,而资本市场间、国家间的竞争是制度的竞争。只有制度完善了,交易成本下去了,融资效率提高了,国内资本市场的竞争力才会显著提升。

但商务部研究院梅新育认为,企业海外上市过程中存在内资企业外资化、资产流失、财务造假、规避国家宏观调控等许多问题,“不仅扭曲市场秩序,某些问题还对国家经济安全构成了重大隐患”。而“对于一个大国而言,优质上市公司资源纷纷流失,国内金融市场发展受阻,对其经济可持续发展的负面影响可想而知。毕竟,在根本上,一个大国的可持续发展必须依靠本国资本积累和本国金融市场发展,外资、海外金融市场只能充当辅助角色。”

而国家发改委投资研究所所长张汉亚指出:境外上市作为中国吸引外资的一项长期政策,是中国深化改革和扩大开放政策的一个重要内容。“今后,我们将一如既往地支持境内国有企业、民营企业及其他所有制形式的企业,根据自身发展的需要,进入国际资本市场融资。”