| | 史丽 资料图 张大伟 制图 |

|

今年以来持续高增的信贷投放,已使中国人民银行年初预定新增人民币贷款2.5万亿元的政策目标落空。央行13日的最新金融运行报告表明,前10个月新增人民币贷款已达到2.777万亿元。虽然10月份当月新增人民币贷款已骤然下降为170亿元,但全年货币增长较快的势头恐难以抑制,有望创出2003年以来的新高。今后两个月控制信贷的任务依然艰巨。 【当前金融运行四大特点】

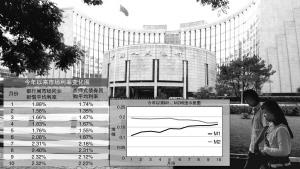

◎广义货币M2增速略有回升,狭义货币M1仍在快速增长;

◎人民币贷款增长保持平稳;

◎储蓄存款有所下降,企业资金总体正常;

◎银行间市场人民币交易活跃,市场利率水平有所上升。

企业活期存款快速增长

□本报记者 唐昆 综合新华社报道

央行报告显示,10月份广义货币供应量M2增速略有回升,狭义货币供应量M1仍在快速增长。

狭义货币供应量M1,即“流通中的现金”加“企事业单位活期存款”,反映居民和企业资金松紧变化,是经济周期波动的先行指标。

报告显示,M2增速略有回升,M1仍在快速增长。10月末,M2余额33.27万亿元,同比增长17.1%,增幅比上月高0.3个百分点;消除季节因素后,10月末M2月环比折年率为15.7%,比上月末上升3个百分点。

M1余额11.84万亿元,同比增长16.3%,增幅比去年同期高4.2个百分点,比上月末高0.6个百分点。从结构看,M1快速增长的主要原因是本月企业活期存款持续增加较多。

10月末,企业人民币存款余额10.7万亿元,同比增长15.6%,增幅比去年同期高0.2个百分点。今年以来企业活期存款增加较多。1至10月份企业活期存款累计增加7046亿元,同比多增6015亿元。

“喇叭口”合拢昭示潜在通胀压力

□本报记者 唐昆

从去年开始,M2与M1增速之间的喇叭口变化是如此的具有戏剧性,而与之伴随的则是经济活力继续旺盛。

数据显示,今年以来这一喇叭口从最高的1月份的8.6一路缩小,昨日最新数据显示,M2与M1增速差距已经缩小为0.8个百分点。

追溯到2005年,情况却刚好相反。M2增速一路走高M1却日趋低迷,造成喇叭口不断扩大。

从更为宏观的角度来看,中长期存款不断向短期和活期存款转变,这无疑意味着国内企业家对下一阶段经济前景持比较乐观的预期,这也意味着,在银根缩紧的同时,未来企业的投资欲望将继续保持旺盛态势。

经济活力令人乐观,需要担忧的是流动性过剩可能在无形中加大。M1增速呈上升趋势,与M2增速之差的“喇叭口”不断收窄,存款期限结构呈现活期化或短期化趋势,导致货币流通速度增快,流动性过剩压力继续加大,由此可能带来通胀压力。

不过,昨日国家统计局发布的最新数据显示,10月份CPI较上年同期上升1.4%,低于9月份时1.5%的升幅。前10个月CPI较上年同期上升1.3%。ING亚洲经济学家Tim Condon据此认为,中国的通货膨胀压力有所减弱,预计中国在未来6个月内不会再度加息。这一预期似乎也符合大多数经济学家的观点。

全年新增贷款或创4年新高

□本报记者 苗燕 综合新华社报道

今年以来持续高增的信贷投放,已使中国人民银行年初预定新增人民币贷款2.5万亿元的政策目标落空。央行昨天的最新数据表明,前10个月新增人民币贷款已达到2.777万亿元。专家预计,年内贷款增量可能突破3万亿元,创出2003年以来的新高。

报告显示,中长期贷款增速依然较快,短期贷款及票据融资则速度减缓。业内人士分析认为,尽管今年以来信贷增速创下了历史纪录,但在央行宏观调控的指导下,有望尽可能控制贷款增速。

10月末,人民币贷款余额22.12万亿元,同比增长15.2%,增幅与上月末持平,比去年同期高1.4个百分点。当月金融机构人民币各项贷款增加170亿元,同比少增94亿元。其中,新增中长期贷款838亿元,同比多增319亿元;短期贷款及票据融资减少705亿元,同比多减少436亿元。

央行网站公布的今年前9个月的数据显示,各商业银行的票据融资余额在今年4月份达到顶峰2.03万亿元之后,随后五个月呈连续下降趋势,累计共下降了约2600亿元。与之相反,5至9月份,中长期贷款累计增长8830亿元。

商业银行放贷冲动亟待遏制

□本报记者 苗燕

尽管前期出台了一系列的宏观紧缩措施,但显然对于中长期贷款的影响并不明显。

中金公司首席经济学家哈继铭对上海证券报分析说:“中长期贷款增速加大,是因为固定资产投资的压力比较大、在建项目的投资增速比较快造成的。”即企业的需求最终导致了银行方面加大了中长期贷款数额。

另外,社科院金融所研究员尹中立也指出,对商业银行来说,做中长期贷款成本低,而利息收入可观。这也是银行趋之若鹜的一个原因。

中长期贷款增长较快、对贷款总量控制造成压力的现象已经得到了有关部门的重视。国务院为此曾专门召开过会议,而银监会主席刘明康也曾在今年10月份的2006年第四季度经济金融形势通报会上提示了中长期贷款增速过来带来的风险。

哈继铭指出,降低中长期贷款,从根本上讲还是要降低投资需求。他认为明年的贷款增速可能还会保持一个较高的水平,但监管层肯定会出台一系列的措施,包括提高某些行业的准入标准等,也许还会沿用今年的一些宏观调控措施。

不过,对于明年的信贷情况,不少经济学家都表示了担心。他们普遍认为在外汇储备增速快,储蓄居高不下的情况下,随着越来越多的银行股改上市,商业银行的放贷冲动很难控制。

“利率水平过低,使得许多贷款有利可图;继而利率调整又会影响人民币升值的速度,因此必须尽快找到一个平衡点。”哈继铭表示。

哈继铭认为,把贷款降下来,要在宏观方面要有一些措施。包括从根本上解决投资增速过快的问题;包括把市场利率提高,使得中小银行的贷款成本上升;包括加强对大银行的窗口指导等,把贷款增速尽可能地控制。

流动性过剩状况依然堪忧

□本报记者 但有为

尽管10月份银行间市场利率水平环比有所上升,但业内人士普遍认为,此次利率的小幅上升属于市场正常波动,市场流动性过剩的局面丝毫没有动摇。

中国人民银行昨日公布的数据显示,10月份银行间市场同业拆借和质押式债券回购月加权平均利率有所上升,分别为2.4%和2.22%,分别比上月提高0.08和0.1个百分点,比去年末均提高0.68个百分点。

与此同时,银行间市场人民币交易也表现得相当活跃,10月份银行间市场人民币交易成交33708亿元,日均成交1873亿元,日均成交同比增长73.6%,同比多成交794亿元。

渤海证券金融创新部债券分析师闫亚磊认为,10月份市场利率出现小幅上升可能和中国工商银行等一批新股上市有关,此外,工行成功上市之后,央行再次加大回收市场流动性的力度也是原因之一。

数据显示,10月27日登陆A股的工行共计在国内融资466.44亿元人民币,A股网上申购资金和网下认购资金也双双创下纪录,分别达到6503亿元和1307亿元。此外,10月份的新股发行密度之大也为今年少见。

“此次银行间市场利率的上升只是正常的市场波动,不能由此得出流动性泛滥的局面得到改善的结论,并且这种上升能否在11月份持续还是未知数,归根结底还是因为流动性过于充裕。”一位中信证券分析师表示。

实际上,市场利率上升已经有了一定的支撑因素。在本月3日,央行宣布,将从11月15日起再次上调存款类金融机构人民币存款准备金率0.5个百分点。但即便如此,上述中信证券分析师认为,“上调的幅度有限,难以对市场的基本面产生影响。”

综合全年的数据来看,10月份的同业拆借月加权平均利率为今年以来的最高值,质押式债券回购月加权平均利率也仅次于8月份的2.31%。由此可见,与年初相比,流动性过剩的程度已经有所改善。

但是分析师们认为,流动性充裕的局面仍将持续一段时间,市场利率水平下一步走势仍难判断。