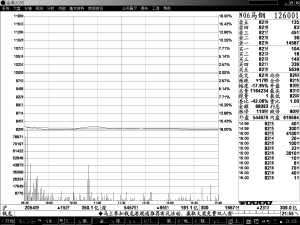

| | 马钢可分离转债“分拆”上市后,五年期06马钢债收益率与同期限企债品种的息差高达161个基点 |

|

□本报记者 秦宏

作为可分离债券的首只品种,马钢可分离交易转债上市后,其备受债市关注的纯债部分———06马钢债的收益率竟高达5.64%,超过了此前市场的预期,与同期限企业债券品种的信用息差竟高达161个基点。

纯债:换手不到两成

昨天,06马钢债在交易所市场一上市即下跌17元,以83元开盘。盘中价格一度上冲至83.1元,最终报收于82.15元,对应收益率高达5.64%。而目前,市场上与06马钢债同期限结构的01三峡债的收益率为4.0294%,两者之间的收益率相差竟高达161个基点。

马钢可分离债上市后,其权证与纯债分别单独挂牌上市。权证价值的剥离,使06马钢债就只相当于一个发行利率为1.4%的五年期企业债券,投资者需重新按照企债二级市场的收益率和信用息差为其定价。此前,市场曾预估06马钢债收益率应为4.8%,市价在85元左右,比昨天的收盘价高出2.85元。

对于06马钢债上市后与同期限结构债券的巨大收益率差异,业内人士分析认为,这主要与担保方的实力和投资者结构有关。由于06马钢债的担保方为马钢集团,而非银行金融机构,这使得06马钢债与同期限品种之间存在一个信用息差,而这个差距顶多在80至100个基点之间。但是目前,其息差竟高达161个基点,这多出部分差距则与目前马钢转债的投资者结构有关。

在马钢可分离债券发行时,认购量排名居前的机构大部分为权益类投资机构。其中,券商、证券基金成为主流,几乎占据了马钢可分离债券认购量的半壁江山。而长线投资者中的保险公司,由于受到投资限制,认购量仅占22%。同时,由于06马钢债在交易所市场上市,令银行无法进入二级市场投资,这使得06马钢债上市的抛售机构多于承接机构。

当天,作为首日上市的新债,06马钢债的交投远不如权证活跃,全天成交量仅为9.61亿元,换手率仅17.47%。同时至昨日收市,在82.15元的收盘价位上仍然堆积着大量卖盘,显示马钢纯债上市后,市场承接乏力,致使其价格存在一定的低估。

认购收益赛过打新股

虽然06马钢纯债上市低于市场预期,但是算上权证的收益,马钢可分离债的资金认购收入却相当可观。

由于每百元面值的债券含有23份认购权证,以昨天的收盘价计算,则对于初始认购投资者而言,其首日上市收益达到8.14%。

而马钢可分离债券网下配售时,采用的是20%定金缴款,因此若以实际出资计,则自认购日起至上市首日的16天内,资金认购收益高达3.7%,年化收益率达到84%,超过了新股发行收益。