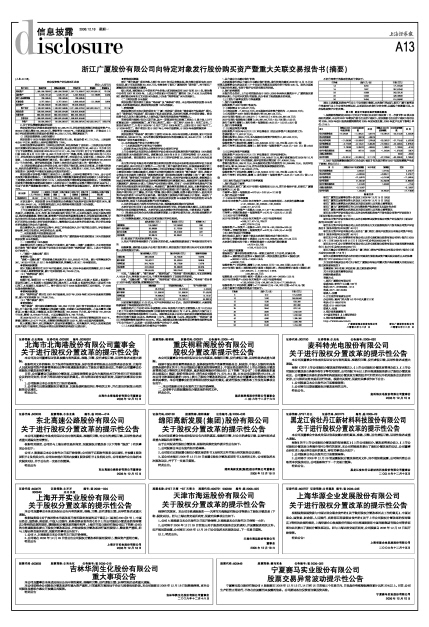

南京投资资产评估结果汇总表

单位:人民币元

2、关于评估增减值原因的说明

南京投资评估后的股东权益价值为92,285.70元,评估价值和调整后的账面净资产8,003.50元相比增加84,282.20元,增值率为1053.07%,主要原因是存货-开发成本(土地)评估值较调整后的账面价值增值84,228.13万元,增值原因如下:

(1)南京投资获得土地时间较早

南京投资于2002年招标取得邓府巷项目的土地,帐面价值47,115万元,土地面积45355平方米,该项目土地评估增值率为179%。

以南京投资邓府巷项目土地评估过程为例,评估师选取了当地同一土地供应区内的类似开发情况的近期成交的三宗土地交易实例,其成交单价分别为30,480元/平方米(位于白下区铁管巷,交易日期2005年9月10日)、25,799平方米(位于白下区铁管巷,交易日期2005年9月10日)和18,990平方米(位于广州路,净地,交易日期2003年12月9日),评估师通过交易案例与评估对象的比较分析,对交易方式、交易时间、土地区位、开发限值、土地具体状况等因素进行修正后,得出该宗土地现行市场单价评估值为28,946.63元/平方米价值。该评估结果反映了该宗土地在目前当地市场上的一般价格水平。

(2)南京投资是新成立的项目公司,处于项目开发前期,没有历史积累,只有费用的发生,相应的负债率高达93.15%,净资产为8003万元,实收资本12000万元,净资产远低于实收资本(其净资产不能如实反映公司真实的价值)。

南京投资本次净资产增值主要来自于土地增值,土地评估增值率为179%,由于公司的净资产数相对数较小,土地增值数对净资产增值数的影响就相对显得较大(本次评估中土地增值占净资产增值比例的101%),相应的净资产增值率变动幅度较明显。土地增值数对总资产增值数的影响虽然也较大(本次评估中土地增值占总资产增值比例的99.87%),但由于总资产基数额相对较大,相应的总资产增值率变动幅度较小,总资产增值率为72%。

本次交易中,南京投资35%的股权转让价格确定为其经评估后净资产值的90%,即290,699,944.81元。本次收购完成后,本公司将持有南京投资100%股权。

(五)董事会及独立董事意见

上市公司董事会认为:浙江东方评估事务所接受我公司委托,根据国家有关资产评估的规定,本着客观、公正、科学、独立的原则进行评估工作,出具评估报告,评估方法选用恰当,选用的参照数据、资料可靠,影响资产评估价值的因素考虑周全;评估假设前提合理,评估方法分别采用成本法和收益法,其中土地评估分别采用假设开发法和市场法,在综合分析不同评估方法得出的评估值的基础上,最终确定以成本法的评估值为准,评定评估对象在评估基准日的公允市场价值。

独立董事认为:本次评估过程中,评估工作未受任何人为干预并独立进行,评估假设前提合理,评估方法适当,评估价值公允、合理。

二、本次收购资产的投资效益分析

本次向特定对象发行股份购买的目标资产为广厦控股持有的通和置业100%的股权和南京投资35%的股权。

(一)通和置业100%股权

通和置业目前主要有三个房地产开发项目,即“通和—戈雅”公寓项目、子公司杭州通和开发的“都市枫林”项目和子公司东方文化园开发的“南岸花城”项目。上述三个项目均位于杭州市。

1、“通和—戈雅公寓”项目

●销售计划

“通和—戈雅公寓”项目楼盘占地面积共计252,933.00平方米,累计可销售面积为391,147.63平方米,于2011年全部销售完毕,销售收入至2011年全部实现。

●销售利润测算

预计戈雅公寓项目在2007年开始盈利,2008年、2009年是盈利的高峰期,2010年和2011年进入尾盘销售阶段,累计可实现利润43,723.06万元。

(2)“南岸花城”项目

●销售计划

根据计划,该项目分14个组团开发,其中A组团、B组团、C组团、F组团、J组团和一期会所已竣工,D组团和G组团枫江苑已基本完工,E组团、G组团丹虹苑及二期会所主体已完工,K组团和L组团未开工。整个项目计划于2008年底全部完工交付使用,于2009年底全部销售完毕。

●销售利润测算

预计“南岸花城”项目在2007年开始盈利,2007年、2008年和2009年是盈利的高峰期,累计可实现利润36,175.86万元。

(3)“都市枫林”项目

●销售情况

“都市枫林”项目规划总建筑面积188,058平方米(未计地下室面积及2.2架空层面积),分二期开发,目前工程建设已完成竣工验收,正准备小区的综合验收。小区共建有4幢多层、20幢小高层、2幢高层,实际可销售面积183,943.60平方米,其中住宅170,267.20平方米,商铺13,676.40平方米。小区公建面积为4,745平方米。

至2006年8月31日,住宅已销售159,216.06平方米,占住宅可销售面积的93.51%,商铺已销售4,514.77平方米,占商铺可销售面积的33.01%,预计本年度内均能预售。

收入测算过程中,对已销售房产,按合同价测算收入,对未售房产,评估人员对周边类似房产进行市场调查,并结合本项目近期销售的价格进行比较分析。

●销售利润测算

预计“都市枫林”项目的收入预计在2007年可以全部实现,绝大部分利润也在2007年实现,累计可实现利润33,433万元,有效弥补了浙江广厦利润的“真空期”,对于浙江广厦摆脱目前的困境至关重要。

综上所述,通和置业三个项目所产生的收入和利润体现在2007年至2011年,较为集中分布在2007至2009年。上述三个项目累计可为浙江广厦带来109,714.33万元的净利润(通和置业持有东方文化园90%股份,只包含“南岸花城”90%的利润)。

(二)南京投资35%股权

南京投资开发的项目主要是“邓府巷”及“碑亭巷”项目。本公司持有南京投资65%的股权,本次收购完成后,将持有南京投资100%的股权。

1、销售预测

南京投资目前正在开发的项目有“广厦—邓府巷”项目和“碑亭巷江宁织造府”项目。由于“碑亭巷江宁织造府”项目尚处于初步规划阶段,无法进行预测,作为项目储备。南京投资今后几年的主营业务收入主要为其开发的邓府巷房地产销售收入。

邓府巷项目根据计划分三期开发,其中一期高层住宅已经施工至地上5层主体、LOFT和商场已经一层钢结构施工、地下室已经完工,预计一期工程于2008年1月完工交付,二期目前尚未开工,计划于2006年10月开工并于2008年完工;三期计划于2007年开工,于2009年完工。整个项目计划于2007年上半年开始销售,于2009年全部销售完毕

2、销售利润测算

南京投资的“邓府巷”项目预计主要在2008年、2009年实现收入和利润,累计可实现净利润95,583.99万元。35%的南京投资权益对应的利润额是33,454.40万元(不考虑“碑亭巷”项目的盈利预期)。

三、本次购买资产的公平合理性分析

(一)本次购买资产定价的公平合理性

1、交易标的由具有证券从业资格的评估公司进行评估

上市公司委托具有证券从业资格的评估公司对本次拟收购的资产通和置业100%股权及南京投资35%股权进行评估。通和置业以2006年8月31日的评估净值107,438.56万元为交易价格,南京投资以2006年8月31日的评估净值32,299.99万元的90%为交易价格。

东方资产评估有限公司对通和置业和南京投资采用成本法和收益法两种评估方法进行评估验证,其中对企业主要资产———在开发土地市场价值的评估,则根据国家规定的土地评估规程和本次评估土地的实际情况,分别采用假设开发法和市场法。为了对通和置业主要项目通和?戈雅公寓项目,控股子公司杭州通和的主要项目“都市枫林”项目、控股子公司东方文化园的主要项目“通和南岸花城”项目和南京投资主要储备土地“广厦—邓府巷”项目和“碑亭巷江宁织造府”项目进行进行评估,在对评估对象实地调研,参照周边土地成交价格和周边楼盘项目成交价格和销售情况进行测算和对比,根据证券市场收集的有关数据和沪、深两地56家上市房地产公司的统计资料,采用了10%折现率对各房地产开发项目的未来收益进行折现的基础上,考虑浙江广厦合理的投资收益,因此,本财务顾问认为资产评估的结果客观、公允地反映评估标的在评估基准日的市场价值。鉴于通和置业主要房地产项目均已开工建设,并开始了销售,部分项目已售罄,投资不确定性较小,因此采用资产评估价值的100%作为交易价格。南京投资主要房地产项目尚处于开发期,未进行了销售,相对通和置业收益不确定性略大,因此以南京投资35%股权资产评估价值的90%作为交易价格,体现了本次拟收购资产定价的谨慎性。

2、本次评估运用了两种不同的评估方法,根据孰低原则确定评估结果

本次评估分别采用了成本加和法及收益法进行评估,评估结果基本接近,从而达到两种评估方法互相验证的效果。本次评估以成本法确定的评估值为准,主要考虑以下因素:

(1)收益法是在对企业未来收益预测的基础上计算评估值的方法,未来收益预测的不确定性因素较多;

(2)根据孰低原则,采用成本加和法确定的评估结果。

注:收益法下采用的折现率为10%。

3、未来丰厚的净利润提升了交易标的的价值,大量预收帐款保证了净利润现实的可行性

根据测算,通和置业及其子公司开发的项目、南京投资开发的项目未来可实现的销售收入及净利润见下表:

可见,“戈雅公寓”、“都市枫林”、“南岸花城”、“邓府巷”项目结算后,可实现销售收入92.58亿元,净利润20.89亿元,丰厚的净利润提升了交易标的的价值。

目前,“戈雅公寓”、“都市枫林”、“南岸花城”项目已经开始预售,“邓府巷”项目将于2007年底开始预售,预售情况见下表:

目前预售的楼款达21.02亿元,可产生净利润近4.6亿元。良好的销售情况、大量预收帐款保证了净利润现实的可行性。

根据房地产上市公司2005年度数据,2005年房地产开发行业销售收入在10亿元以上的上市公司的平均销售净利润率(扣除非经常性收益后)为11.81%,房地产开发行业上市公司的平均销售净利润率为10.26%。通和置业及其子公司开发的项目预测销售净利润率分别为都市枫林26.95%、南岸花城17.67%、戈雅公寓15.59%;南京投资(“邓府巷”项目)的预测销售净利润率为30.20%。所以,通和置业及南京投资的项目销售净利润率均高于行业平均水平,从而进一步说明本次资产定价公平、合理。

(二)本次新增股票发行价格的公平合理性

1、以市场化方式确定发行价格

本次新股发行将以市场化方式确定发行价格,发行价格为截至2006年12月15日公司第五届董事会九次会议前二十个交易日的股票交易均价的平均值4.05元,这充分反映了市场定价的原则,有利于保护公司现有股东的利益。

2、发行价格较高

本报告书公告前,上市公司的股价处于2005、2006年两年来最高水平,广厦控股以较高价格认购上市公司本次发行的新股,充分考虑了流通股股东的利益。

(三)发行市盈率及发行市净盈测算

1、发行市盈率测算

拟收购资产2007年预计收益为:

(1)通和置业37,565.07万元;

(2)南京投资-7,667.52万元,35%股权对应净资产值约为-2,683.63万元;

(3)两项资产2007年预计收益合计约34,881.44万元。

2007年预计收益=37,565.07+(-7,667.52)×35%=34,881.44万元

2007年预计每股收益(摊薄)=34,881.44万元÷33,705股=1.03元

发行市盈率(摊薄)=发行价格÷每股收益=4.05元÷1.03元=3.91倍

2、发行市净率测算

(1)以账面净资产测算

拟收购资产2006年8月31日(评估基准日)的历史净资产(账面价值)为:

①通和置业17,827.37万元;

②南京投资8,003.5万元,35%股权对应净资产值约为2,801.225万元;

③两项资产合计约20,628.6万元。

每股净资产(账面价值,摊薄)=20,628.595万元÷33,705股=0.61元/股

发行市净率(账面价值,摊薄)=发行价格÷每股净资产=4.05元÷0.61元/股=6.62倍

(2)以评估净资产值测算

拟收购资产2006年8月31日(评估基准日)的评估净值为:

①和置业(包括杭州通和90%股权)104,568.67万元,鉴于通和置业在2006年10月收购了杭州通和其余10%的股权,其评估值相应增加到107,438.56万元;

②南京投资92,285.70万元,35%股权对应资产价值约为32,299.995万元,以此评估净值的90%,即29,069.99万元,作为本次收购该项股权的对价;

③两项资产合计136,508.55万元。

每股净资产(评估净值,摊薄)=136,508.55万元÷33,705股=4.05元/股

发行市净率(评估净值,摊薄)=发行股价÷每股净资产=4.05元÷4.05元/股=1.0倍

(四)发行完成后市盈率及市净率测算

1、发行完成后市盈率

发行完成后,浙江广厦2007年预计每股收益0.22元,若市价保持不变,则浙江广厦模拟市盈率为21.36倍:

市盈率=股价÷每股收益=4.70元÷0.22元= 21.36倍

2、发行完成后市净率

(1)2006年市净率测算

2006年末净资产=2005年末净资产+2006年度净利润+本次发行募集金额

=141,838.92-30,036.00+136,508.55

=248,311.47万元

每股净资产=净资产÷总股本=248,311.47÷82,068.35=3.03元

市净率=停牌前收盘价÷每股净资产=4.70元÷3.03元=1.55倍

(2)2007年市净率测算

2007年末净资产=2006年末净资产+2007年度净利润

=248,311.47+18,765.27

=267,076.74万元

每股净资产=净资产÷总股本=267,076.74÷82,068.35=3.25元

市净率=停牌前收盘价÷每股净资产=4.70元÷3.25元=1.44倍

(五)发行完成后市值测算

发行完成后,浙江广厦总市值及本次发行股份对应市值分别为:

总市值=停牌前收盘价×总股本=4.70×82,068.35=385,721.24万元

本次发行股份对应市值=停牌前收盘价×本次发行股份数量

=4.70×33,705

=158,413.50万元

(六)模拟市值测算

假设浙江广厦本次拟收购资产是一家独立运作的上市公司,则该公司:

总股本=通和置业注册资本×股权比例+南京投资注册资本×股权比例

=30000×100%+12000×35%

=34200万元

每股净资产(评估净值,摊薄)=136,508.55万元÷34,200万股=4.00元/股

2007年预计盈利=通和置业预计盈利×股权比例+南京投资预计盈利×股权比例

=37,565.07+(-7,667.52)×35%

=34,881.44万元

每股收益=2007年预计盈利÷总股本=34,881.44÷34200=1.02元

2007年末净资产=2006年末净资产+2007年度净利润

=136,508.55万元+34,881.44万元=171.389.99元

每股净资产(评估净值,摊薄)=171.389.99万元÷34,200万股=5.018元/股

不同市盈率下的股票价格及市值如下:

不同市净率下的股票价格及市值如下:

通过上述测算及房地产行业上市公司统计数据,本次发行完成后,浙江广厦市盈率及市净盈在行业上市公司的合理区间,从而说明本次发行定价合理;从模拟市值测算可见,本次拟收购资产定价合理。

第七章 新会计制度对盈利预测的影响

1、根据财政部财会[2006]3号文关于印发《企业会计准则第1号-存货》等 38项具体准则的通知,本公司2007年将执行新《企业会计准则》。因实施新《企业会计准则》而对公司2005、2006年会计报表追溯调整将对2005年实际发生数、2006年度产生如下影响(单位:万元):

2、2007年度预测数根据现行《企业会计准则》有关规定将对2007年度预测数产生如下影响(单位万元):

备查文件

浙江广厦第五届董事会第十次会议(2006年12月15日)决议

浙江广厦第五届监事会第七次会议(2006年12月15日)决议

浙江广厦独立董事就本次购买及关联交易所出具的独立董事意见

浙江广厦与广厦控股签订的《定向增发资产收购合同》及其补充合同

浙江广厦独立董事就本次购买及关联交易所出具的独立董事意见

浙江东方资产评估有限公司出具的《杭州通和房地产开发有限公司资产评估报告》(浙东评报字[2006]第141号)

浙江东方资产评估有限公司出具的《通和置业投资有限公司资产评估报告》(浙东评报字[2006]第142号)

浙江东方资产评估有限公司出具的《杭州东方文化园景观房产开发有限公司资产评估报告》(浙东评报字[2006]第143号)

浙江东方资产评估有限公司出具的《广厦(南京)房地产投资实业有限公司资产评估报告》(浙东评报字[2006]第146号)

浙江东方中汇会计师事务所有限公司出具的《通和置业投资有限公司审计报告(2003年1月1日至2006年8月31日)》(东方中汇会专[2006]2349号)

浙江东方中汇会计师事务所有限公司出具的《通和置业投资有限公司盈利预测审核报告》(东方中汇会专[2006]2350号)

浙江天健会计师事务所出具的《广厦(南京)房地产投资实业有限公司审计报告》(浙天会审[2006]第1718号)

浙江天册律师事务所就本次向特定对象发行股份购买资产暨关联交易所出具的法律意见书(TCYJS2006H174号)

方正证券有限责任公司《关于浙江广厦股份有限公司重大资产购买暨重大关联交易之独立财务顾问报告》

法律顾问、审计机构、评估机构、独立财务顾问声明

关于本次交易的董事会决议

持续持股承诺函

查阅方式

1、浙江广厦股份有限公司

联系地址:杭州市玉古路166号

电话:0571-87969988-1212

传真:0571-85125355

联系人:张霞

2、方正证券有限责任公司

办公地址:复兴门外大街A2号中化大厦610室

电话:010-68567378

传真:010-68567398

联系人:张利

3、指定信息披露报刊

《中国证券报》、《上海证券报》

4、指定信息披露网址

http://www.sse.com.cn

广厦控股创业投资有限公司 浙江广厦股份有限公司

二零零六年十二月 日 二零零六年十二月 日