|

价格运行

12月18-22日沪深300指数冲高之后回落,指数目前有进入高位震荡甚至下落运行的可能,投资者应审慎分析看待当前行情。具体来看,沪深300指数的下跌主要发生在12月21日收盘。这一时段的急跌带动股指期货各期合约都有较大跌幅。因此在这里提醒前期看多的投资者,不宜盲目乐观。

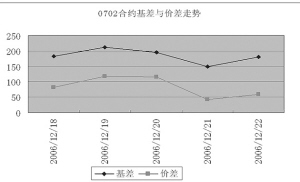

2月18日0702合约上市交易即以2022.5开盘,基差达到154.9点,成为目前所有合约上市基差升水最高的。不仅如此,周二该合约基差更达到210点以上;以沪深300指数目前的点位, 0702合约到期时(2月15日)上涨210点以上的可能性相对不大。这一情况表明股指期货交易仍有许多非理性成份在内,而这种非理性交易很有可能在一段时间之内将主导价格走势。

交易机会

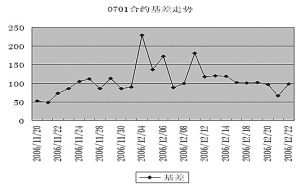

从基差的历史走势来看,高点不断被突破。这就要求操作人员要不断对当前的形势进行重估,前期操作上点位方面的经验有效性十分有限。例如周四0702合约的140点对于前面两个已经到期的合约来讲,绝对是基差的高点,适宜建仓套利;但对于0702合约来讲,由于基差高点都已经达到了210点,之后逐步缩小,到周四收盘基差升水已经缩小三分之一,即在140点左右。虽然周五基差重回180点,但目前基差点位规律不明显,套利操作风险较大。

鉴于上面所述,从目前的基差情况来看,如果0701合约的基差达到180点以上的水平,可以尝试正向套利,但建议仓位要控制在20%以下。0701合约是距离到期最近的合约,但仍然有28个交易日;而股指期货一般在距离到期前两周才会加速向股指点位靠拢。目前的阶段属于非理性炒作阶段,任何套利方式都会由于非理性交易带来价格的深度偏离造成浮亏风险。因此在目前位置建仓,如果基差在100点左右,短期内结清头寸的把握不大,长期持有套利方式的风险较大。

(陈东坡)

基差与价差走势

主要交易数据

时间 2006-12-22 沪深300指数/50ETF 1187.1

沪深300指数 1895.6

50ETF价格 1.588

名称 实际价格 理论价格 剩余时间 与沪深300 与50ETF差

(天) 指数基差

IF0701 1993 1898.87 28 97.4 107.8

IF0702 2076 1889.07 56 180.4 190.8

名称 成交量 持仓量 建议套利 有无套利 溢价水平

比例 机会

IF0701 123286 67714 1244.4 有 94.13

IF0612 40878 17914 1303.7 有 186.93