|

2007年可能是牛市过程中的一个震荡年份,2006年调整最大幅度没有超过12%,而2007年的调整幅度有可能超过15%,甚至达到20%。

关于大盘走势的测算有两种情景:一是乐观情况下,业绩增长出现超预期,上证指数的上限空间在2850点;在业绩增长没有出现超预期的情况下,上证指数的上限点位应该在2650点左右。

2007年A股市场将围绕“蓝筹股重估”、“金融、地产、物流现代服务业升级”、“制造业升级”、“政策受益增长”四大投资主题展开。

一、2007年行情走势预测

1、2007年中国股市面临历史上最好的发展环境

⑴经济着陆,企业盈利不减,上市公司业绩大增

2006年A股上市公司业绩的增长超过绝大多数投资者的预期,之前市场主要的担忧在于占A股上市公司利润比例较高的原材料行业和能源行业利润将在2006年出现大幅度下滑,从2006年第一季度报告数据来看,沪深300指数利润下滑13.4%,但中报和三季度业绩呈现明显的见底回升趋势,半年报业绩同比增长7.5%,三季报同比增长21.9%。

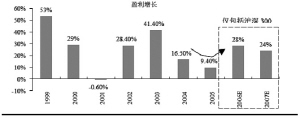

对于2007、2008年上市公司的业绩增长,机构普遍表示乐观。2007年大致的增长预测范围在20-30%之间,2008年预测增长略低(见图1)。我们认为,有较强的基本面因素支持2007、2008年的业绩增长,同时由于股权激励实施,上游产业利润转移等因素,上市公司业绩增长有可能超预期(见表1)。

⑵本币升值,人民币流动性泛滥,资产面临疯狂的重估

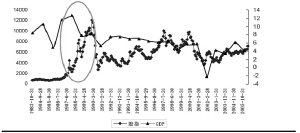

1985-1989年的亚太地区货币普遍升值时期,亚太地区主要指数涨幅相当惊人,涨幅最小的新加坡海峡时报指数上涨91%,日经指数上涨224%,而韩国和台湾股票指数的上涨幅度达到626%和1380%(见图2)。从国际市场的经验来看,即使GDP出现短期回落,但本币升值预期的长期存在也将为股市持续注入新的需求。

⑶股权激励,公司业绩增长的又一推动力

国内上市公司经过全面股改以后,开始具备全流通背景下的公司治理全面改善的基础。我们也看到,上市公司积极参与股权激励方案的制定与实施,管理层对于提高上市公司业绩抱有很强的积极性。而通过股权激励等措施,管理层利益与股票价格将直接关联。这种利益相关性已经并将继续表现在以下三个方面:①以往A股市场大面积存在的上市公司利润漏出将缩减;②集团公司通过各种方式向上市公司注入资产的趋势将不断延续;③股权激励制度将在上市公司中推广,从而提升管理层为股东创造价值的动机。从时间上看,2006、2007年将是上市公司实施股权激励方案的集中时期,业绩的表现也将在2007、2008年有集中的反映。

⑷税制改革可能对2007年股市形成进一步支持

关于税制改革的讨论已经多年,大多机构预计该项改革将于2007年取得突破、2008年可能开始实施。这样对于2007年的股市进一步构成支持。所得税并轨可能带来额外的收益,现在市场普遍预期所得税并轨在2007年通过审议,2008年起正式实施的可能性较大。如果上市公司名义所得税率从33%并轨至25%,有研究机构初步估算2008年沪深300指数的整体利润将上升7%-8%。

一般认为,2007年所得税改革及银行营业税改革进入实质性状态的可能性较大,如果2007年所得税改革获得突破,2008年开始实施,有机构研究认为,受益最大的依次是银行/煤炭/通讯/食品饮料/石油天然气/商业贸易。而银行业的业绩可能同时受到营业税下调的推动,因此近期对于银行股的热烈追捧,其中也包含着对于银行方面税制改革的预期。

2、2007年市场资金供需面临一定压力

⑴股票供给规模迅速增加

2007年的资产供给主要由新股发行、再融资、限售股份上市套现等组成。根据有关研究机构初步测算,2007年资产供给约5400亿,包括以大型国企为主的IPO约3000亿,再融资700亿,限售股份解禁后套现1400亿等。这将是A股市场所面临的有史以来规模最大的扩容潮,直接考验市场承受扩容的能力。

⑵资金供给稳步增长

2007年的资金需求主要由基金资金净增量、保险及社保资金等机构新增资金、券商集合理财业务、私募及个人资金等组成。根据有关研究机构初步测算,2007年资金供给约5150亿,包括基金净增量2000亿,保险、社保、年金、QFII等机构投资者新增入市1500亿,证券公司业务发展带动600亿,私募基金与个人投资者增加1000亿等。

从以上测算数据我们看到,2007年的资金缺口为200多亿元,而2006年的资金面为资金宽松约超过资产供给300亿元。2007年的资金面状况与2006年构成较为明显的反差。我们认为这样的资金面状况,难以支撑市场再度出现全面上涨,指数大幅上涨的空间和力度也较为有限。

3、大盘指数运行测算

通过比较分析,2006年的行情已经部分包含对2007年业绩的增长预期。我们再结合资金面和业绩增长的情况综合分析,指数向上的空间主要来自三个部分:一是2007年业绩增长带来的空间,二是超预期的业绩增长,三是新股发行所带来的新股上市溢价。

我们的测算有两种情景:一是乐观情况下,业绩增长出现超预期。在这种情况下,综合测算后,我们认为2007年大盘上证指数的上限空间在2850点。其中业绩增长部分,普遍机构预测整体业绩增长25%,由于目前点位已包含该预期,我们折算以市值增长15%计算,则增长点位为300点;超预期增长部分不好估计,我们以今年三季度行情为例,业绩超预期增长带来的估值上升整体为10%上下,则可能带来指数上升200点。新股上市溢价以整体市值在上市首日增加30%计算,股本比例按10:1,则增长点位约为200点左右。因此综合测算2007年的上限点位在2850点上下。

在业绩增长没有出现超预期的情况下,我们根据以上的估算过程,测算上证指数的上限点位应该在2650点左右。

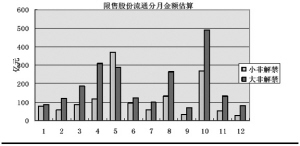

在关键时点和运行特征的预测方面,根据股权分置限售股流通的安排来看,5月、10月是限售股份流通的高峰月(见图3),3、4月市场对此会形成很强的预期。出于对全年的资金缺口的担忧,我们认为市场有可能在3、4月份形成全年的点位高峰。随后在资金面的压力下,市场可能展开宽幅震荡。由于市场已进入一个长达多年的牛市周期,我们认为2007年可能是牛市过程中的一个震荡年份,调整的空间虽然难以估计,但我们认为震荡幅度将超过2006年。2006年调整最大幅度没有超过12%,而2007年的调整幅度有可能超过15%,甚至达到20%。

我们认为随着A股市场系统性风险的逐步释放,2007年因制度因素诱发的系统性风险大大降低。价值投资将进一步深化,市场存在大面积估值“洼地”的机会逐渐减小,对上市公司准确业绩预测和估值判断将是提高投资收益的关键,因此选股难度有所加大,投资者收益预期应有明显降低。“成长”和“蓝筹”的主题交替成为市场阶段性兴奋点的概率较大,只是二者发挥作用的时段不同而已。我们认为,这两类主题的交融———成长性蓝筹,有望成为超额收益的代名词。

二、2007年四大投资主题

我们认为,2007年A股市场将围绕着“蓝筹股重估”、“金融、地产、物流现代服务业升级”、“制造业升级”、“政策受益增长”四大投资主题展开。

1、蓝筹股重估

以国外成熟市场动态市盈率、市净率值为参照系的现有大盘蓝筹股估值评价体系,在2007年将会出现较大改变。投资者将更加注重PEG及增长的可持续性等能够反映中国公司本土特征的估值评价指标,成长性蓝筹将更为市场所关注。我们认为市场对成长性蓝筹股估值的博弈过程实际上也是国内机构寻求本土定价权的过程。

对大盘蓝筹股中的周期性股票,投资者应当重新审视因周期类产品供需结构变化而产生的投资机会,处于行业中业绩稳定增长的行业龙头公司,如:宝钢、武钢等未来理应存在较大的估值上涨空间。

2、金融、地产、物流现代服务业升级

2006年社会消费品零售总额1-10月消费增长13.6%,增速较上年同期提高0.6个百分点,增长率创1997年以来新高。由于贸易顺差规模依然很大,我们认为2007年人民币升值的压力仍将会进一步增加,升值速度很有可能加快。2007年国内消费仍将保持较快增长,居民消费信心将继续保持在较高水平,代表服务业升级需求方向的金融服务、医疗保健、文教娱乐、交通通讯、住房消费、商品物流及相关产业,例如装修材料消费、物流设备制造等产业也将保持较快增长。

银行业:我们认为目前的中国银行业由于受到政策环境、历史沿革的影响,其更多体现出的是零售银行特征。金融业全面开放后,宏观经济稳定增长和居民金融服务意识提高,将使银行业的转型真正开始。因此,广阔的发展空间和良好内生性增长预期,将使市场在相当长的时间给予国内银行股较高的成长性溢价。对银行股我们将继续维持长期看好的观点,招商银行作为其中的典型代表值得投资者长期持有,工商银行遍布全国的零售终端也有获得市场估值溢价的机会。作为非银行金融机构的保险和创新试点类券商股票投资者也应给予较高溢价。

房地产业:我们认为土地储备量、大股东资产注入等当前市场对地产类上市公司的估值评价标准,2007年开始将会有所变化。伴随着房地产业暴利时代的逐渐结束,未来地产公司的筹融资能力、资金使用效率、项目管理能力、成本控制能力、市场覆盖率、品牌号召力等保持地产类上市公司业绩持续增长的指标,将更为市场所关注。对其中专注于住宅开发的万科和专业化能力较强的金地,我们认为市场将给予其成长性溢价,而不是将其简单看作是人民币升值预期下的周期类地产公司。

物流等现代服务业:我们认为中国物流产业目前正处在“物流硬件升级阶段”末期和“物流成本管理时代”初期之间的发展阶段。在这一过渡阶段,物流基础设施业和运输服务业将面临良好需求环境,物流相关设备制造业将面临持续快速增长,相对尚处于发展、整合阶段的物流服务业,我们更看好如:中集、湘火炬、沪东重机和安徽合力等相关物流设备制造商。

3、制造业升级

伴随产业集中度提高,国外成熟制造业向国内转移,为我国制造业发展提供了巨大的市场需求和广阔的进口替代空间,使国内产生了一批具备国际竞争力的制造业龙头公司。伴随着国内制造业产品和技术升级,我们有理由认为大量投资机会将在未来我国制造业发展的黄金时期产生,制造业公司有望成为催生成长股的摇篮。

2007年制造行业景气度将继续走高,需求增长、替代进口和产品升级换代依旧是其增长的主要推动力,三一重工、广船国际、星新材料等具有核心竞争力的上市公司有望延续成长的步伐。

4、政策受益增长

电网建设:受益于电力投资的不断增长,电力设备行业未来两到三年的增长已成定局,尤其是电网设备行业。

预计“十一五”期间电网投资规模将较“十五”增长90%以上,为城乡电网改造总投资的2倍多。二次设备在“十一五”期间将保持20-30%的增速,建设周期有望延续至“十二五”。

电力设备行业的自身增长将提升业内公司的价值,而相对于不确定的宏观经济,这种确定的增长将进一步提升电力设备行业内公司的投资价值。我们看好电力设备行业,尤其是电力二次设备公司的投资价值,如:特变电工等。

铁路建设:《中长期铁路网规划》及铁路建设“十一五”规划将促进铁路网建设加快步伐,并将快速带动车辆配件的需求。

从2005年以来的数据看,铁路基本建设以及机车车辆投资均出现了非常快速的增长。我们预计未来几年的铁路网投资以及机车车辆投资将保持30-50%的增长。铁道部有非常明确的国产化比率要求,高速铁路的国产化率必须达到70%以上。路网建设、车辆购置投资将进一步提升相关上市公司的投资价值,关注:时代新材、晋西车轴。

3G通信:2007年上半年政府将决定国内3G牌照的政策及新的电信竞争格局,并将启动电信产业新一轮的重组。3G投资由此将出现真正意义上的启动,电信投资新周期将拉开序幕。预计3G及相关设备投资将占取全年电信投资的重要份额,2007年电信投资额有望同比增长20%以上。我们看好相关设备制造商如中兴通讯的投资机会。

表1:2006-2008年分行业盈利增长预测

利润增长(%)

2006E 2007E 2008E

能源 10.9 19.8 10.3

原材料 25.7 28.7 15.0

工业 30.6 22.8 20.3

金融地产 64.6 28.4 23.9

公用事业 26.4 17.3 18.9

可选消费 41.8 34.2 22.2

主要消费 41.6 30.0 19.7

电信业务 16.2 11.0 5.5

医疗保健 54.4 29.2 22.1

信息技术 316.1 35.2 33.4

总计 36.1 26.3 18.9

数据来源:有关研究报告整理