特别风险提示

(一)本次换股吸收合并面临的审批风险

本次换股吸收合并同时解决山东铝业的股权分置问题。

1、山东铝业非流通股份中存在国有股,本次股权分置改革方案中,对该部分股份的处分尚需国有资产监督管理部门审批同意。本次股权分置改革方案能否获得国有资产监督管理部门审核同意存在不确定性。

2、本次股权分置改革方案的方式为中国铝业发行新股对山东铝业进行换股吸收合并,该发行新股行为和换股吸收合并交易尚需取得相关国家主管部门的批准或核准,能否取得相关国家主管部门的批准或核准,以及最终取得国家主管部门批准或核准的时间都存在不确定性。

3、本次换股吸收合并交易需经中国铝业股东大会和山东铝业股东大会暨相关股东会议审核批准。股权分置改革方案本身需经参加本次股权分置改革股东大会暨相关股东会议表决的股东所持表决权(关联方回避的情况下)的三分之二以上通过,并经参加本次股权分置改革股东大会暨相关股东会议表决的流通股股东所持表决权的三分之二以上通过。本次股权分置改革方案存在无法获得中国铝业股东大会和山东铝业股东大会暨相关股东会议表决通过的可能。

4、本次中国铝业换股吸收合并山东铝业与换股吸收合并兰州铝业并不互为前提。如果中国铝业换股吸收合并山东铝业和换股吸收合并兰州铝业其中之一未获得股东大会暨相关股东会议审议通过,中国铝业吸收合并另外一家公司仍将进行。

(二)换股吸收合并后,中国铝业A股上市交易的风险

本次换股吸收合并完成后,山东铝业将根据《公司法》的规定退市并注销,中国铝业成为存续公司,而中国铝业上市须取得上海证券交易所的核准,上海证券交易所是否核准中国铝业上市以及核准的时间都存在不确定性。

(三)由于股东大会决议对全体股东均有约束力,因此股东大会通过后,不行使现金选择权的股份将面临被强制转股的风险。

本次换股吸收合并方案需经出席中国铝业股东大会及山东铝业股东大会暨相关股东会议表决通过,上述会议表决结果对山东铝业全体股东具有约束力,包括在该次股东大会上投反对票、弃权票或未出席本次股东大会也未委托他人代为表决的股东。在本次换股合并获得有关审批机关核准或批准后,未申报行使现金选择权的山东铝业股份将按照合并双方确定的换股价格及换股比例强制转换为中国铝业换股发行的股份。

(四)投资者行使现金选择权的风险

本次换股吸收合并将由第三方向山东铝业的流通股股东提供现金选择权。山东铝业的投资者须在现金选择权有效申报期内通过上海证券交易所的交易系统进行申报和撤回,在现金选择权有效申报期外进行的现金选择权申报和撤回均为无效。

行使现金选择权的投资者,其申请现金选择权的股份将转让给第三方,并由第三方进行换股,投资者可能因此丧失中国铝业A股上市交易后股价上涨的获利机会。

本次换股吸收合并如未获得相关部门的批准,合并双方的股票将恢复交易,申请现金选择权的股东将无法实现其现金选择权。

以上风险提请投资者特别注意。

重要提示

一、 中国铝业拟通过换股方式吸收合并山东铝业,从而进一步发挥资源整合的协同效应,实现在国内证券市场上市,并完成山东铝业股权分置改革工作。

二、在本次换股吸收合并中,中国铝业将向除中国铝业外的山东铝业现有其它所有股东发行A股,以实现换股吸收合并山东铝业,解决山东铝业的股权分置问题,同时注销山东铝业,以中国铝业为合并完成后的存续公司,并申请在上海证券交易所上市。

三、 本次换股吸收合并前,中国铝业持有山东铝业71.43%的股份,是山东铝业的控股股东,本次换股吸收合并完成以后,山东铝业将履行相应注销程序。山东铝业的全部资产、负债和权益并入中国铝业。

四、中国铝业董事会和山东铝业董事会分别通过了同意本次换股吸收合并的决议,但上述事项尚需经中国铝业股东大会和山东铝业股东大会暨相关股东会议审核批准。由于本次中国铝业换股吸收合并山东铝业与山东铝业股权分置改革相结合,因此股权分置改革方案本身需经参加山东铝业股权分置改革相关股东会议表决的股东所持表决权(关联方回避的情况下)的三分之二以上通过,并经参加山东铝业股权分置改革相关股东会议表决的流通股股东所持表决权的三分之二以上通过。本次换股吸收合并方案的实施还需取得中国证监会和其它国家相关部门的核准或批准。

五、本次换股吸收合并和中国铝业A股股票发行同时进行,互为前提,中国铝业A股股票发行需待本次换股吸收合并获得所有相关的批准或核准之后才能进行,本次换股吸收合并的生效亦取决于中国铝业A股发行的完成。

六、中国铝业本次发行的A股全部用于吸收合并山东铝业和/或兰州铝业,除此以外,不向其它公众投资者发行股票及募集资金。中国铝业换股吸收合并山东铝业和兰州铝业并不互为前提。

七、本次换股吸收合并中,中国铝业换股价格为6.60元/股,山东铝业换股价格为20.81元/股,每1股山东铝业流通股换成3.15股中国铝业A股股票。

八、为充分保护山东铝业流通股股东的利益,本次换股吸收合并将由第三方向山东铝业的流通股股东提供现金选择权。在现金选择权实施股权登记日登记在册的山东铝业流通股股东可以以其所持有的山东铝业股票按照16.65 元/股的价格全部或部分申报行使现金选择权。在方案实施时,由第三方在现金选择权实施日向行使现金选择权的股东受让山东铝业股份,并支付现金对价。而后,第三方连同未行使现金选择权的流通股股东将所持山东铝业股份与中国铝业为本次换股吸收合并所发行的A股进行交换。

九、本次换股吸收合并方案实施后,参与本次换股吸收合并的山东铝业流通股股东将成为存续公司中国铝业的股东,其所持股票可在中国铝业A股上市后在上海证券交易所流通。中国铝业的原内资股股东持有人所持有的中国铝业股票可在相应法律法规规定和承诺的锁定期限后在上海证券交易所交易流通。

中铝公司承诺:

“自中国铝业股票在上海证券交易所上市之日起三十六个月内,不转让或者委托他人管理所持有的中国铝业股份,也不由中国铝业回购其持有的中国铝业股份。”

“自中国铝业股票在上海证券交易所上市之日起3个月内,如中国铝业A股股票市场价格低于换股价格6.60元,中铝公司将通过上海证券交易所竞价交易的方式来增持中国铝业流通A股,直至累计增持量达到中国铝业在本次换股吸收合并方案中新发流通A股股票数量的30%为止。在增持计划完成后的12个月内,中铝公司将不出售前述增持的中国铝业流通A股并履行相关信息披露义务。

自中国铝业股票在上海证券交易所上市交易后,中铝公司将择机注入优质铝业资产(包括但不限于电解铝、铝加工等业务的资产和股权),促进中国铝业进一步完善产业链。”

十、 双方董事会决议通过并提交中国铝业股东大会和山东铝业股东大会暨相关股东会议批准的预案中山东铝业和中国铝业的换股价格及换股比例为唯一、最终的价格及比例,合并双方董事会不会协商调整换股价格、换股比例,或者向中国铝业股东大会和山东铝业股东大会暨相关股东会议提交包括新的换股价格、换股比例的合并方案。

十一、中国铝业换股吸收合并山东铝业发行的A股股票将尽快申请在上海证券交易所挂牌上市交易。

十二、山东铝业为召开本次换股吸收合并的临时股东大会暨相关股东会议确定的股权登记日为2006年1月9日,该日收市时登记在册的山东铝业股东有权参加本次股东大会暨相关股东会议并行使表决权,本次换股吸收合并构成山东铝业与中国铝业之间的关联交易,在山东铝业召开的股东大会暨相关股东会议上,关联公司中国铝业作为山东铝业的关联方予以回避,不参加对合并预案的表决,其所持股份不计入有效表决票数。

十三、山东铝业将在股东大会召开之前以催告方式敦促全体股东参加股东大会。

十四、山东铝业董事会拟向全体流通股股东征集股东大会投票权,以充分保障流通股股东表达意见的权利,由其在山东铝业股东大会暨相关股东会议上代表委托的流通股股东就合并相关事宜进行投票表决。

十五、为充分保护股东的权利,山东铝业本次吸收合并股东大会暨相关股东会议为股东提供网络投票平台,山东铝业股东可以在网络投票日(2007年1月11日-1月15日)通过上海证券交易所交易系统提供的网络形式的投票平台进行网络投票。

十六、本次合并的会计处理采用权益结合法,详细内容见正文中关于合并后存续公司的模拟合并财务报表的相关分析。

十七、根据《合并协议(草案)》,山东铝业在合并协议签署日后并在合并完成日前,不以现金、股票或财产宣布、留出或支付与任何股份或股本有关的股息或其它分红;中国铝业在换股日后的一个可以使中国铝业A股有机会参与该次分红的实际可行的日期前,暂不宣派中国铝业2006年度的股息(不含已经分派的中国铝业2006年度中期股息),以尽可能使中国铝业A股有机会参与该次分红。

请合并双方各位股东及潜在投资者认真阅读有关本次换股吸收合并的全部信息披露文件,包括董事会决议文件、本预案说明书、山东铝业独立财务顾问报告、中国铝业财务顾问报告等文件,以做出谨慎的投资决策。中国铝业和山东铝业将根据本次换股吸收合并的进展情况及时披露相关信息。

本说明书所述事项并不代表审批机关对于本次换股吸收合并相关事项的实质性判断、确认或批准,本说明书所述本次换股吸收合并相关事项的生效和完成尚待中国证监会和其他国家相关部门的批准或核准。

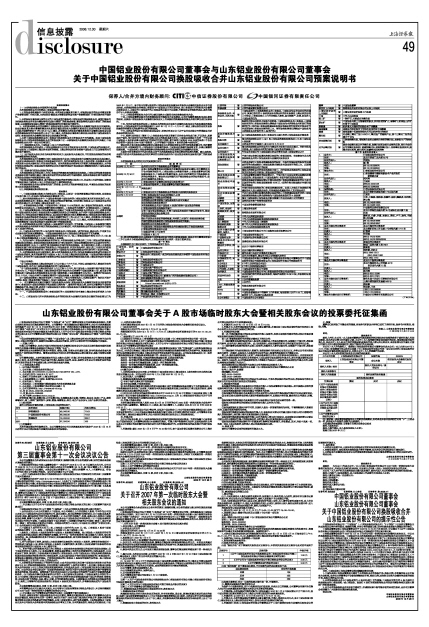

重要时间提示

本次换股吸收合并的有关时间安排预计如下:

注:若本次换股吸收合并未获股东大会批准或有权审批机关批准或核准,则合并双方董事会将在下一工作日公告未予批准或核准的结果,山东铝业股票在公告次一交易日复牌交易。

第一节 释义

本预案说明书中除另有说明,下列词语具有如下含义:

第二节 合并有关当事人

(下转50版)