|

中信证券股份有限公司

中国银河证券有限责任公司

特别风险提示

(一)本次换股吸收合并面临的审批风险

本次换股吸收合并同时解决兰州铝业的股权分置问题。

1、兰州铝业非流通股份中存在国有股,本次股权分置改革方案中,对该部分股份的处分尚需国有资产监督管理部门审批同意。本次股权分置改革方案能否获得国有资产监督管理部门审核同意存在不确定性。

2、本次股权分置改革方案的方式为中国铝业发行新股对兰州铝业进行换股吸收合并,该发行新股行为和换股吸收合并交易尚需取得相关国家主管部门的批准或核准,能否取得相关国家主管部门的批准或核准,以及最终取得国家主管部门批准或核准的时间都存在不确定性。

3、本次换股吸收合并交易需经中国铝业股东大会和兰州铝业股东大会暨相关股东会议审议通过。股权分置改革方案本身需经参加本次股权分置改革股东大会暨相关股东会议表决通过。本次股权分置改革方案存在无法获得中国铝业股东大会和兰州铝业股东大会暨相关股东会议表决通过的可能。

4、本次中国铝业换股吸收合并山东铝业与换股吸收合并兰州铝业并不互为前提。如果中国铝业换股吸收合并山东铝业和换股吸收合并兰州铝业其中之一未获得股东大会暨相关股东会议审议通过,中国铝业吸收合并另外一家公司仍将进行。

(二)换股吸收合并后,中国铝业A股上市交易的风险

本次换股吸收合并完成后,兰州铝业将根据《公司法》的规定退市并注销,中国铝业成为存续公司,而中国铝业上市须取得上海证券交易所的核准,上海证券交易所是否核准中国铝业上市以及核准的时间都存在不确定性。

(三)由于股东大会决议对全体股东均有约束力,因此股东大会通过后,不行使现金选择权的股份将面临被强制转股的风险。

本次换股吸收合并方案需经出席中国铝业股东大会及兰州铝业股东大会暨相关股东会议表决通过,上述会议表决结果对兰州铝业全体股东具有约束力,包括在该次股东大会上投反对票、弃权票或未出席本次股东大会也未委托他人代为表决的股东。在本次换股合并获得有关审批机关核准或批准后,未申报行使现金选择权的兰州铝业股份将按照合并双方确定的换股价格及换股比例强制转换为中国铝业换股发行的股份。

(四)投资者行使现金选择权的风险

本次换股吸收合并将由第三方向兰州铝业的其他非流通股股东和流通股股东提供现金选择权,兰州铝厂已承诺放弃行使全部现金选择权。兰州铝业的投资者须在现金选择权有效申报期内通过上海证券交易所的交易系统进行申报和撤回,在现金选择权有效申报期外进行的现金选择权申报和撤回均为无效。

行使现金选择权的投资者,其申请现金选择权的股份将转让给第三方,并由第三方进行换股,投资者可能因此丧失中国铝业A股上市交易后股价上涨的获利机会。

本次换股吸收合并如未获得相关部门的批准,合并双方的股票将恢复交易,申请现金选择权的股东将无法实现其现金选择权。

重要提示

一、 中国铝业拟通过换股方式吸收合并兰州铝业,从而进一步发挥资源整合的协同效应,实现在国内证券市场上市,并完成兰州铝业股权分置改革工作。

二、在本次换股吸收合并中,中国铝业将向除中国铝业外的兰州铝业现有其它所有股东发行A股,以实现换股吸收合并兰州铝业,解决兰州铝业的股权分置问题,同时注销兰州铝业,以中国铝业为合并完成后的存续公司,并申请在上海证券交易所上市。

三、 本次换股吸收合并前,中国铝业持有兰州铝业28%的股份,是兰州铝业的控股股东,本次换股吸收合并完成以后,兰州铝业将履行相应注销程序。兰州铝业的全部资产、负债和权益并入中国铝业。

四、中国铝业董事会和兰州铝业董事会分别通过了同意本次换股吸收合并的决议,但上述事项尚需经中国铝业股东大会和兰州铝业股东大会暨相关股东会议审核批准。由于本次中国铝业换股吸收合并兰州铝业与兰州铝业股权分置改革相结合,因此股权分置改革方案本身需经参加兰州铝业股权分置改革相关股东会议表决的股东所持表决权(关联方回避的情况下)的三分之二以上通过,并经参加兰州铝业股权分置改革相关股东会议表决的流通股股东所持表决权的三分之二以上通过。本次换股吸收合并方案的实施还需取得中国证监会和其它国家相关部门的核准或批准。

五、本次换股吸收合并和中国铝业A股股票发行同时进行,互为前提,中国铝业A股股票发行需待本次换股吸收合并获得所有相关的批准或核准之后才能进行,本次换股吸收合并的生效亦取决于中国铝业A股发行的完成。

六、中国铝业本次发行的A股全部用于吸收合并山东铝业和/或兰州铝业,除此以外,不向其它公众投资者发行股票及募集资金。中国铝业换股吸收合并山东铝业和兰州铝业并不互为前提。

七、本次换股吸收合并中,中国铝业换股价格为6.60元/股,兰州铝业流通股股东换股价格为11.88元/股,换股比例为1:1.80;兰州铝业非流通股股东换股价格为6.60元/股,换股比例为1:1。

八、为充分保护兰州铝业流通股股东的利益,本次换股吸收合并将由第三方向兰州铝业的流通股股东提供现金选择权。在现金选择权实施股权登记日登记在册的兰州铝业流通股股东可以以其所持有的兰州铝业股票按照9.50元/股的价格全部或部分申报行使现金选择权。非流通股股东兰州经济信息咨询公司可以以其持有的兰州铝业股票按照每股5.534元的价格全部或部分行使现金选择权,兰州铝厂已书面承诺放弃现金选择权。在方案实施时,由第三方在现金选择权实施日向行使现金选择权的股东受让兰州铝业股份,并支付现金对价。而后,第三方连同未行使现金选择权的流通股股东将所持兰州铝业股份与中国铝业为本次换股吸收合并所发行的A股进行交换。

九、本次换股吸收合并方案实施后,参与本次换股吸收合并的兰州铝业流通股股东将成为存续公司中国铝业的股东,其所持股票可在中国铝业A股上市后在上海证券交易所流通。中国铝业的原内资股股东持有人所持有的中国铝业股票可在相应法律法规规定和承诺的锁定期限后在上海证券交易所交易流通。

中铝公司和兰州铝厂承诺:

自中国铝业股票在上海证券交易所上市之日起三十六个月内,不转让或者委托他人管理所持有的中国铝业股份,也不由中国铝业回购其持有的中国铝业股份。

中铝公司还承诺:

“自中国铝业股票在上海证券交易所上市之日起3个月内,如中国铝业A股股票市场价格低于换股价格6.60元,中铝公司将通过上海证券交易所竞价交易的方式来增持中国铝业流通A股,直至累计增持量达到中国铝业在本次换股吸收合并方案中新发流通A股股票数量的30%为止。在增持计划完成后的12个月内,中铝公司将不出售前述增持的中国铝业流通A股并履行相关信息披露义务。

自中国铝业股票在上海证券交易所上市交易后,中铝公司将择机注入优质铝业资产(包括但不限于电解铝、铝加工等业务的资产和股权),促进中国铝业进一步完善产业链。”

十、 双方董事会决议通过并提交中国铝业股东大会和兰州铝业股东大会暨相关股东会议批准的预案中兰州铝业和中国铝业的换股价格及换股比例为唯一、最终的价格及比例,合并双方董事会不会协商调整换股价格、换股比例,或者向中国铝业股东大会和兰州铝业股东大会暨相关股东会议提交包括新的换股价格、换股比例的合并方案。

十一、中国铝业换股吸收合并山东铝业和/或兰州铝业发行的A股股票将尽快申请在上海证券交易所挂牌上市交易。

十二、兰州铝业为召开本次换股吸收合并的临时股东大会暨相关股东会议确定的股权登记日为2006年1月9日,该日收市时登记在册的兰州铝业股东有权参加本次股东大会暨相关股东会议并行使表决权,在兰州铝业召开的股东大会暨相关股东会议上,中国铝业和兰州铝厂作为兰州铝业的关联方予以回避,不参加对合并预案的表决,其所持股份不计入有效表决票数。

十三、兰州铝业将在股东大会召开之前以催告方式敦促全体股东参加股东大会。

十四、兰州铝业董事会拟向全体流通股股东征集股东大会投票权,以充分保障流通股股东表达意见的权利,由其在兰州铝业股东大会暨相关股东会议上代表委托的流通股股东就合并相关事宜进行投票表决。

十五、为充分保护股东的权利,兰州铝业本次吸收合并股东大会暨相关股东会议为股东提供网络投票平台,兰州铝业股东可以在网络投票日(2007年1月11日-1月15日)通过上海证券交易所交易系统提供的网络形式的投票平台进行网络投票。

十六、本次合并的会计处理采用权益结合法,详细内容见正文中关于合并后存续公司的模拟合并财务报表的相关分析。

十七、根据《合并协议(草案)》,兰州铝业在合并协议签署日后并在合并完成日前,不以现金、股票或财产宣布、留出或支付与任何股份或股本有关的股息或其它分红;中国铝业在换股日后的一个可以使中国铝业A股有机会参与该次分红的实际可行的日期前,暂不宣派中国铝业2006年度的股息(不含已经分派的中国铝业2006年度中期股息),以尽可能使中国铝业A股有机会参与该次分红。

请合并双方各位股东及潜在投资者认真阅读有关本次换股吸收合并的全部信息披露文件,包括董事会决议文件、本预案说明书、兰州铝业独立财务顾问报告、中国铝业财务顾问报告等文件,以做出谨慎的投资决策。中国铝业和兰州铝业将根据本次换股吸收合并的进展情况及时披露相关信息。

本说明书所述事项并不代表审批机关对于本次换股吸收合并相关事项的实质性判断、确认或批准,本说明书所述本次换股吸收合并相关事项的生效和完成尚待中国证监会和其他国家相关部门的批准或核准。

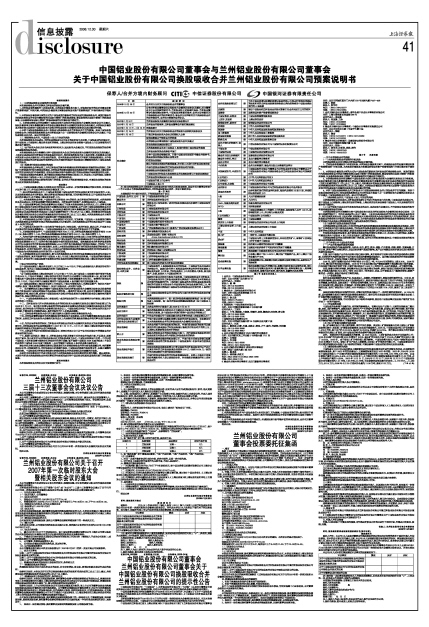

重要时间提示

本次换股吸收合并的有关时间安排预计如下:

注:若本次换股吸收合并未获股东大会批准或有权审批机关批准或核准,则合并双方董事会将在下一工作日公告未予批准或核准的结果,兰州铝业股票在公告次一交易日复牌交易。

第一节 释义

本预案说明书中除另有说明,下列词语具有如下含义:

第二节 合并有关当事人

1. 合并方: 中国铝业股份有限公司

住所: 北京市西直门北大街62号

法定代表人: 肖亚庆

联系人: 翟 峰

电话: (86 10) 82298675

传真: (86 10) 82298620

2. 被合并方: 兰州铝业股份有限公司

住所: 兰州市城关区东岗西路316号

法定代表人: 冯诗伟

联系人: 钦义发

电话: (86931) 7549414

传真: (86931) 7558857

3. 保荐机构: 中信证券股份有限公司

住所: 北京市朝阳区新源南路6号京城大厦

法定代表人: 王东明

联系人: 王伶、梅挽强、王超男、张耀坤、杨洋、隰晓虎、邵向辉、黄立海

电话: (86 10) 8458 8888

传真: (86 10) 8486 3335

中国银河证券有限责任公司

住所: 北京市西城区金融大街35号国际企业大厦C座

法定代表人: 朱利

联系人: 廖邦政、化静、乔捷、高轶文、蒋理、卢于、陈伟、何斌辉、刘光耀

电话: (86 10) 6656 8888

传真: (86 10) 6656 8857

4. 合并方境内律师事务所 北京市海问律师事务所

住所: 北京朝阳区东三环北路2号南银大厦1711室

负责人: 江惟博

联系人: 华李霞

电话: (8610) 6410 6566

传真: (8610) 6410 6928/6929

5. 合并方境外律师事务所 麦坚时律师事务所

住所: 建国门国贸大厦2座3401

负责人: 梁卓恩

联系人: 植沛康、余凯文

电话: (852) 2846 1513 (852) 2846 1966

传真: (852) 2842 1741

6. 被合并方境内律师事务所 北京市嘉源律师事务所

住所: 北京市西城区复兴门内大街158号远洋大厦F407-408

负责人: 郭斌

联系人: 贺伟平

电话: (8610)66413377

传真: (8610)66412855

7. 合并方境内会计师事务所: 普华永道中天会计师事务所有限公司

住所: 上海市浦东新区东昌路568号

法定代表人: 周忠惠

联系人: 张国俊、王泳

电话: (8621)61238888

传真: (8621)61238800

8. 被合并方境内会计师事务所: 中磊会计师事务所有限责任公司

住所: 北京丰台区星火路1号昌宁大厦8层

法定代表人: 熊靖

联系人: 谢青

电话: (8610)51120371 (8610)51120369

传真: (8610)51120370

9. 被合并方独立财务顾问: 国泰君安证券股份有限公司

住所: 北京市海淀区冠海大厦14层

法定代表人: 祝幼一

联系人: 袁可龙、任松涛、莫斌、唐伟

电话: (8610) 82001343

传真: (8610) 82001523

第三节 风险因素

一、关于本次吸收合并的风险

(一)本次换股吸收合并面临的审批风险

本次换股吸收合并同时解决兰州铝业的股权分置问题。

1、 兰州铝业非流通股份中存在国有股,本次股权分置改革方案中,对该部分股份的处置尚需国有资产监督管理部门审批同意。本次股权分置改革方案能否获得国有资产监督管理部门审核同意存在不确定性。

2、 本次股权分置改革方案的方式为中国铝业发行新股对兰州铝业进行换股吸收合并,该发行新股行为和换股吸收合并交易尚需取得相关国家主管部门的批准或核准,能否取得相关国家主管部门的批准或核准,以及最终取得国家主管部门批准或核准的时间都存在不确定性。

3、 本次换股吸收合并交易需经中国铝业股东大会和兰州铝业股东大会暨相关股东会议审核批准。股权分置改革方案本身需经参加本次股权分置改革股东大会暨相关股东会议表决的股东所持表决权(关联方回避的情况下)的三分之二以上通过,并经参加本次股权分置改革股东大会暨相关股东会议表决的流通股股东所持表决权的三分之二以上通过。本次股权分置改革方案存在无法获得中国铝业股东大会和兰州铝业股东大会暨相关股东会议表决通过的可能。

4、 本次中国铝业换股吸收合并兰州铝业与中国铝业换股吸收合并山东铝业并不互为前提。如果中国铝业换股吸收合并山东铝业和换股吸收合并兰州铝业方案其中之一未获得股东大会暨相关股东会议审议通过,中国铝业吸收合并另外一家公司仍将进行。

(二)换股吸收合并后,中国铝业A股上市交易的风险

本次换股吸收合并完成后,兰州铝业将根据《公司法》的规定退市并注销,中国铝业成为存续公司,而中国铝业上市须取得上海证券交易所的核准,上海证券交易所是否核准中国铝业上市以及核准的时间都存在不确定性。

(三)由于股东大会决议对全体股东均具有约束力,因此股东大会通过后,不行使现金选择权的股份将面临被强制转股的风险。

本次换股吸收合并方案需经出席中国铝业股东大会及兰州铝业股东大会暨相关股东会议股东(关联方回避的情况下)所持有表决权的三分之二通过,上述会议表决结果对兰州铝业全体股东具有约束力,包括在该次股东大会上投反对票、弃权票或未出席本次股东大会也未委托他人代为表决的股东。在本次换股合并获得有关审批机关核准或批准后,未申报行使现金选择权的兰州铝业股份将按照合并双方确定的换股价格及换股比例强制转换为中国铝业换股发行的股份。

(四)投资者行使现金选择权的风险

本次换股吸收合并将由第三方向兰州铝业的其他非流通股股东和流通股股东提供现金选择权,兰州铝厂已承诺放弃行使全部现金选择权。兰州铝业的投资者须在现金选择权有效申报期内通过上海证券交易所的交易系统进行申报和撤回,在现金选择权有效申报期外进行的现金选择权申报和撤回均为无效。

行使现金选择权的投资者,其申请现金选择权的股份将转让给第三方,并由第三方进行换股,投资者可能因此丧失中国铝业A股上市交易后股价上涨的获利机会。

本次换股吸收合并如未获得相关部门的批准,合并双方的股票将恢复交易,申请现金选择权的股东将无法实现其现金选择权。

二、关于存续公司中国铝业的风险

(一)产品价格周期性波动的风险

氧化铝及原铝作为基础原材料,与机电、电力、航空、航天、造船、汽车制造、包装、建筑、交通运输、日用百货、房地产等行业密切相关,受国民经济景气程度的影响,其产品价格随宏观经济波动呈现出相应的周期性变动规律。

目前,国内市场铝产品价格与国际市场已基本接轨,其价格相对于国际市场价格的变动趋势比较敏感,世界经济的周期性波动对于国内铝行业发展的影响越来越突出。国内氧化铝和原铝的价格变动趋势基本与全球同步,并在很大程度上受到国内宏观经济走势的影响。

2005年,国际市场氧化铝全年平均价格为370美元/吨,与2004年同期相比上涨6.30%。2006年上半年,氧化铝价格再创历史新高。2006年下半年国内氧化铝产能释放缓解了我国氧化铝市场的紧缺,但也加剧了氧化铝价格的下滑,目前价格已经处于2400元/吨的水平,未来不排除进一步下降的可能。

同期,随着全球经济转暖,原铝需求也呈现出逐步增长的态势,原铝市场受近期相对旺盛的需求影响,价格基本维持在2500美元/吨至2800美元/吨的高位,但是,由于原铝进入门槛相对较低,随着产能的进一步增加,原铝价格存在下降的风险。

(二)产业政策风险

铝行业是国家重要的基础产业,也是高投入、高能耗、环境影响大、资源依赖性强的行业。近年来,受利益驱动影响,部分地区和企业盲目投资原铝项目,致使国内原铝市场出现了供过于求局面。为促使该行业的健康、协调发展,国家实施了一系列宏观调控措施,2003年,国务院国办发[2003]103号文件对原铝项目在投资审批、建设用地、环境保护、信贷安排等方面实行了严格管制;2005年,国家又进一步加大了调控力度,取消了原铝的出口退税,2006年原铝出口关税由5%加到15%;同时,提高了加工贸易的门槛。

国家在加强对原铝宏观调控的同时,对氧化铝的发展也提出了一系列明确的政策规定。从2004年起,国内新建氧化铝项目被列为国家核准投资类项目,要求任何未按国家规定审批和没有落实合法铝土矿来源的氧化铝建设项目一律不得自行开工建设。

国家产业政策的调整,不仅对原铝产品市场将带来影响,而且给中国铝业氧化铝业务产能的扩充也带来了一定的不确定性。

(三)环保政策风险

中国铝业的业务属于冶炼行业,对环境的影响较大。在氧化铝生产过程中,主要的污染源是二氧化硫、赤泥、尾矿液等废气、废物及废水;原铝生产产生的烟气含有氟化物、沥青烟、粉尘等污染物,若不采取相应的净化处理或环保措施不达标,将会对生产及生态环境造成污染;铝土矿的开采,不仅会产生粉尘及固体废物污染,还可能导致地貌变化、植被破坏、水土流失等现象的发生,进而影响到生态环境的平衡。虽然中国铝业的每一家氧化铝、原铝生产厂均已实施了一整套遵守国家环境保护条例、控制污染物排放的环保体系,但随着我国经济增长方式的根本性转变,为实现国民经济全面、协调、可持续发展,国家可能会对环境保护提出更高的要求,可能影响到公司经营并增加公司成本。

(四)铝土矿资源长期稳定供应风险

铝土矿是氧化铝生产最主要的原料,属不可再生资源。我国铝土矿资源储量与世界主要铝土矿资源国家相比较少,而且铝土矿资源含硅量较高、处理技术难度较大。2005年,中国铝业国内铝土矿供应量为1,479.6万吨,其中自产矿占20.20%,联办矿占26.05%,外购矿占53.75%。若不能以有竞争力的价格获得稳定的优质铝土矿供应,则中国铝业的经营业绩将可能会受到影响。

此外, 受原材料价格及运输成本的影响,自2003年以来,上述矿源的成本均有不同程度的上升:2005年自采矿单位成本较2003年增加了8.62%,联办矿单位成本升高了27.64%,外购矿单位成本上涨了29.52%。2005年,由于受铝土矿价格持续上涨的影响,中国铝业氧化铝生产成本中原材料成本较2003年增加了6.82%。受铝土矿生产成本上涨影响,未来铝土矿价格还有可能上升。中国铝业能否完全消化增加的原料成本受到产品市场情况的限制,可能会影响中国铝业的经营状况及现金流量。

(五)套期保值业务的风险

中国铝业自2002年以来开始在上海期货交易所和伦敦金属交易所进行期货合约交易,开展原铝的套期保值业务,其中2002年的交易量很小,主要套期保值交易自2003年开始。2003年、2004年、2005年中国铝业连续12个月境内外卖出套期保值最高持仓量分别为17.39万吨、2.62万吨、3.06万吨,占当年原铝产量的22.58%、3.40%、3.31%;2006年1-6月境内外卖出套期保值最高持仓量为11.62万吨,占上半年原铝产量的14.90%。2003年12月31日、2004年12月31日、2005年12月31日中国铝业各期末持仓量分别为1.21万吨、1.38万吨、0.5万吨,全年期货交易形成盈亏分别为-4,179万元、-5,489万元、912.5万元;2006年6月30日期末持仓量为11.08万吨,盈利67.22万元。(下转42版)