(二)中国铝业只换股吸收合并兰州铝业前后的股权结构

二、合并后存续公司的模拟财务报表

(一)中国铝业只换股吸收合并兰州铝业的模拟财务报表

中国铝业持有兰州铝业28%的股权,换股吸收合并前,中国铝业按照权益法核算对兰州铝业的投资。中国铝业在本次吸收合并兰州铝业的会计处理上采用权益结合法。本次换股吸收合并模拟合并财务报表已经普华永道中天会计师事务所审阅,并出具了普华永道中天阅字(2006)第20号审阅报告。普华永道中天会计师事务所认为“根据我们的审阅,我们没有发现上述模拟合并会计报表在所有重大方面有违反后附附注所述模拟会计报表的基本假设和编制基础编制的情况”。

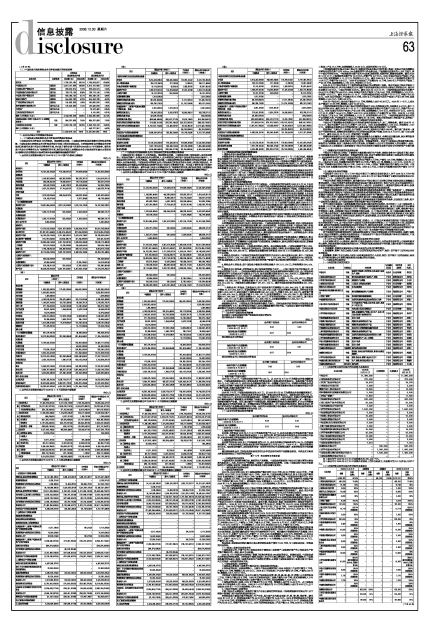

1、合并双方及模拟存续公司2006年6月30日资产负债表主要数据

单位:元

(续)

2、合并双方及模拟存续公司2006年1-6月利润表主要数据

单位:元

3、合并双方及模拟存续公司2006年1-6月现金流量表主要数据

单位:元

(续)

(二)中国铝业同时换股吸收合并山东铝业和兰州铝业模拟财务报表

中国铝业持有山东铝业71.43%的股权。换股吸收合并前,中国铝业已将山东铝业纳入合并报表范围,山东铝业的资产、负债及其在合并当期的收入、成本和损益已包括在中国铝业的合并会计报表中。中国铝业持有兰州铝业28%的股权。换股吸收合并前,中国铝业按照权益法核算对兰州铝业的投资,未将其纳入合并报表范围。中国铝业在本次吸收合并山东铝业和兰州铝业的会计处理上采用权益结合法。本次换股吸收合并模拟合并财务报表已经普华永道中天会计师事务所审阅,并出具了普华永道中天阅字(2006)第20号审阅报告。普华永道中天会计师事务所认为“根据我们的审阅,我们没有发现上述模拟合并会计报表在所有重大方面有违反后附附注所述模拟会计报表的基本假设和编制基础编制的情况”。

1、合并双方及模拟存续公司2006年6月30日资产负债表主要数据

单位:元

(续)

2、合并双方及模拟存续公司2006年1-6月利润表主要数据

单位:元

3、合并双方及模拟存续公司2006年1-6月现金流量表主要数据

(续)

(三)模拟报表的基本假设和编制基础

1、模拟合并会计报表的基本假设

本模拟合并会计报表是假设本次拟实施的换股吸收合并交易于2006年1月1日业已完成。模拟吸收合并基准日为2006年1月1日,本模拟合并会计报表的基本假设如下:(1)于合并基准日,山东铝业除中国铝业之外的其他股东已将其所持有的山东铝业股份按3.15:1 的换股比例置换为中国铝业股份,或已将其所持有的山东铝业股份按每股人民币16.65元的价格全部或部分转让给第三方,第三方已按前述换股比例全部转换为中国铝业的股份,即:由中国铝业以外的山东铝业流通股股东原先持有的山东铝业股票截至2006 年1月1 日均已置换为中国铝业股份。

(2)于合并基准日,兰州铝业除中国铝业之外的其他非流通股股东和流通股股东已将其所持有的兰州铝业股份分别按1:1和1.80:1 的换股比例置换为中国铝业股份,或已将其所持有的兰州铝业股份分别按每股人民币6.60元和9.50元的价格全部或部分转让给第三方,第三方已按前述换股比例全部置换为中国铝业股份,即:由中国铝业以外的其他兰州铝业股东原先持有的兰州铝业股份截至2006 年1 月1 日均已置换为中国铝业股份。

2、模拟合并会计报表的编制基础

本模拟合并会计报表是分别以经审计的中国铝业、山东铝业和兰州铝业的2006年6月30日合并资产负债表,截至2006年6月30日止6个月期间的合并利润及利润分配表和合并现金流量表为基础合并编制,对三方之间截至2006年6月30日止6个月期间的交易及余额进行了抵销。本模拟合并会计报表对于中国铝业收购山东铝业28.57%股权和兰州铝业72%股权采用权益结合法,并未对山东铝业和兰州铝业截至2006年6月30日止业经审计的会计报表进行按照国家颁布的企业会计准则和《企业会计制度》可能需要的评估调整。同时,上述模拟合并会计报表也未对上述交易完成后所适用的税收政策等的可能变动所产生的影响进行模拟调整。中国铝业2006年6月30日合并资产负债表,截至2006年6月30日止6个月期间的合并利润及利润分配表以及合并现金流量表已经普华永道中天会计师事务所有限公司审计并发表无保留审计意见;山东铝业2006年6月30日合并资产负债表,截至2006 年6 月30日止6个月期间的合并利润及利润分配表以及合并现金流量表已经中磊有限责任会计师事务所审计并发表无保留审计意见;兰州铝业2006 年6 月30 日合并资产负债表,截至2006 年6 月30日止6个月期间的合并利润及利润分配表以及合并现金流量表已经中磊有限责任会计师事务所审计并发表无保留审计意见。

本模拟合并会计报表并非旨在且未披露为按照国家颁布的企业会计准则和《企业会计制度》公允表达而需披露的完整会计报表附注,本模拟合并会计报表应结合中国铝业、山东铝业和兰州铝业各自的上述经审计的会计报表一并阅读。

(四)中国铝业吸收合并山东铝业和兰州铝业对合并报表的重大变动及影响

本次模拟吸收合并在会计处理上采用权益法。中国铝业在吸收合并山东铝业前,持有山东铝业股份71.43%,对山东铝业会计报表按权益法核算,纳入合并报表范围。本次吸收合并前,中国铝业已将山东铝业的资产、负债及当期的收入、费用和损益包括在合并报表中;中国铝业在吸收合并兰州铝业前,持有兰州铝业股份28%,对兰州铝业会计报表按权益法核算,未纳入合并报表范围。本次吸收合并,中国铝业已将山东铝业、兰州铝业的资产、负债及当期的收入、费用和损益包括在合并报表中。此次吸收合并山东铝业、兰州铝业对中国铝业会计报表的重大变动及影响如下:

1、由于山东铝业为中国铝业合并报表单位,仅需要在原中国铝业资产负债表基础上调整股本、资本公积和少数股东权益,在原利润表和现金流量表基础上调整净利润和少数股东损益;由于中国铝业未将兰州铝业报表合并,不仅需要在中国铝业资产负债表基础上调整股本、资本公积和少数股东权益,还需要进行中国铝业与兰州铝业报表的合并。

2、吸收合并山东铝业后,山东铝业注销法人资格,故长期股权投资—山东铝业账面价值 2,620,243,118.09 元予以冲销。吸收合并兰州铝业后,兰州铝业注销法人资格,故长期股权投资—兰州铝业账面价值减少839,628,497.28 元,原按权益法核算的对兰州铝业2006 年1-6 月投资收益 33,337,283元予以冲销。

3、吸收合并完成后,中国铝业为换股发行股票的发行价分别计入股本及资本公积,其中:中国铝业增加股本人民币1,236,701,499元;资本公积增加 1,701,896,769 元,即新发股本与山东铝业、兰州铝业账面股本之差与因换股合并所放弃的净资产账面价值之和相比较的差额为4,325,768,685 元。

4、吸收合并山东铝业,使中国铝业少数股东本期收益减少187,511,124 元,净利润增加254,414,920元。

5、吸收合并山东铝业、兰州铝业后,使山东铝业的控股子公司———山东山铝电子技术有限公司,兰州铝业的控股子公司———兰州铝业河湾发电有限公司和兰州铝业建筑安装有限责任公司,由山东铝业和兰州铝业的子公司变更为中国铝业之子公司,故本期抵销关联交易601,744,158.58 元,抵销存货中未实现内部销售利润16,057,048.42元;抵销期末内部往来余额19,617,445.44元。

6、吸收合并山东铝业、兰州铝业后,使中国铝业主营业务收入增加 1,164,419,897 元,营业利润增加119,936,429元,投资收益减少33,337,283元,利润总额增加84,154,578元,净利润增加 254,414,920元,少数股东本期收益减少187,511,124元,剩余可供股东分配的利润增加251,634,601元。

7、吸收合并山东铝业、兰州铝业后,使中国铝业资产总额增加72,663,844,259 元,其中流动资产增加25,277,294,436 元,长期投资减少835,401,945元(其中因合并增加山东铝业、兰州铝业长期投资5,000,000元,因合并减少中国铝业投资840,401,945元,净减少835,401,945元),固定资产增加3,568,525,154 元,其他资产减少2,785,161 元;负债总额增加1,783,429,398元,其中流动负债增加871,786,998 元,长期负债增加911,642,400元;所有者权益增加3,190,232,868元,其中股本增加1,236,701,49元,资本公积增加1,701,896,769 元,未分配利润增加251,634,601元。

(五)存续公司与合并前公司所适用的企业所得税情况

换股吸收合并后,山东铝业及兰州铝业将注销法人地位。兰州铝业原享受的西部大开发税收优惠(所得税税率为15%)在兰州铝业注销法人地位后需重新履行审批手续。中国铝业目前所享受的税收优惠政策并不会因为本次换股吸收合并而发生根本变化。

三、合并对双方股东的影响

(一)合并对中国铝业股东的影响

合并前后中国铝业每股净资产和每股收益变化情况为:

若只吸收合并山东铝业

单位:元

若只吸收合并兰州铝业

单位:元

若同时吸收合并山东铝业和兰州铝业

单位:元

1、 每股净资产的变化情况

2006 年6 月30 日,中国铝业每股净资产为3.42元。以2006年6月30日为模拟合并报表编制基准日,中国铝业换股吸收合并山东铝业或者兰州铝业或者山东铝业和兰州铝业后,每股净资产分别为3.33元、3.41元和3.33元,合并后比合并前每股净资产有一定摊薄,但变化不大。考虑到本次吸收合并进入存续公司的资产质量优异,经营业绩良好,新进资产未来良好的盈利前景有望在未来提高存续公司的净资产规模,并提升每股净资产水平。

2、每股收益的变化情况

2006 年1-6 月,中国铝业每股收益为0.57元。以2006年6月30日为模拟合并报表编制基准日,中国铝业换股吸收合并山东铝业或者兰州铝业或者山东铝业和兰州铝业后,每股收益分别为0.55元、0.54元和0.53元,合并后比合并前每股收益有一定摊薄,但变化不大。合并完成后,存续公司控制的氧化铝产能和电解铝产能将增加,有效增强了存续公司的市场竞争能力,存续公司将形成铝土矿-氧化铝-电解铝完整的产业链。同时,通过减少中间管理层级,将显著降低经营成本和管理费用,扩大公司的销售规模,提高公司的运作效率,进一步增强存续公司的盈利能力。对中国铝业的股东而言,吸收合并进入的资产所带来的产业链整合效应将使公司每一股份的未来盈利能力得以提高,未来可供股东分配的利润也将增加,股东的预期收益将随着本次合并而上升。

(二)合并对兰州铝业股东的影响

单位:元

1、每股净资产的变化情况

合并前,兰州铝业2006 年6 月30 日的每股净资产为5.53 元,合并后存续公司的每股净资产变更为3.41 元。考虑到兰州铝业的股东是在以1:1.8:股的比例,将兰州铝业股份转换为合并后存续公司股份,本次合并将使兰州铝业原股东享有的每股净资产上升为6.14 元(3.41×1.8)元,增长11.03%。

2、每股收益的变化情况

合并前兰州铝业2006 年上半年每股收益为0.21 元,合并后存续公司每股收益为0.54元。但考虑换股因素后,本次合并将使兰州铝业股东享有的每股收益上升为0.97元(0.54×1.8),较合并前增长361.90%。每股收益的提升,表明股东所持每一股份所享有的公司利润得以提升,股东的收益水平也将随之上升。

通过换股吸收合并,兰州铝业现有股东还可以分享交易所带来的产业链整合效益。本次合并方案对兰州铝业股东给以了充分的利益保护。

第十七节 同业竞争与关联交易

一、中国铝业的同业竞争

中国铝业的主营业务为氧化铝、原铝的生产及销售。中国铝业控股股东中铝公司目前从事的主要业务为铝材加工;水泥、石灰石生产和销售;工程设计、建设和监理服务等。目前,中国铝业和中铝公司在原铝的生产与销售、铝材加工和拟薄水铝石等业务方面存在着同业竞争。

(一)原铝业务同业竞争分析

1、中国铝业的原铝业务

2003年、2004年和2005年中国铝业原铝产能分别为72.92万吨、83.32万吨和149.92万吨,产量分别为76.18万吨、77.02万吨和105.11万吨。2006年,中国铝业通过并购方式,到8月份止使产能在2005年底的基础上又增加了约97万吨(含焦作万方全部产能27.2万吨,中国铝业持有焦作万方29%股权),达到约247万吨。2006年原铝产能预计达248.32万吨,产量达235万吨(含焦作万方原铝产能27.2万吨和产量23.32万吨)。原铝板块2005年销售收入141.29万元,占主营业务收入的38.07%;2006年1-6月,原铝板块销售收入125.51亿元,占主营业务收入的45.8%。

2、中铝公司的原铝业务

2001年中国铝业改制设立时,中铝公司将其与氧化铝、原铝生产和销售相关的业务及资产投入中国铝业;中国铝业组建后,中铝公司不再保留与氧化铝、原铝生产和销售相关的业务资产。因此,在公司改制设立时中国铝业在氧化铝和原铝的生产和销售业务方面与中铝公司之间不存在同业竞争。

2003年6月13日,中铝公司与内蒙古自治区人民政府签订了《关于包头铝业(集团)有限公司股权划转协议》,内蒙古自治区人民政府将所持有包铝集团股权的80%及相应债权债务划拨给中铝公司。国务院国资委已于2003年9月30日以《关于包头铝业(集团)有限公司国有股权划转问题的批复》(国资产权函[2003]270号)批准了股权划转协议。截至目前,包头铝业(集团)股权划转的工商变更手续尚未办理完毕。。2005年12月31日,包头铝业总资产为36.98亿,净资产为13.43亿,2005年实现净利润1.32亿。2005年生产铝系列产品24.21万吨,其中生产加工产品19万吨。2006年铝系列产能预计为30.70万吨。2006年6月30日,包头铝业总资产为41.85亿元,净资产为14.62亿元,2006年1-6月实现净利润1.80亿,共生产铝系列产品12.16万吨。

2006年经国务院国资委国资产权【2006】1415号文《关于兰州连城铝业有限责任公司国有产权无偿划转有关问题的批复》批准,中铝公司无偿接收甘肃省国资委持有的兰州连城铝业有限责任公司100%的国有产权,连城铝业成为中铝公司的全资子公司。连城铝业主营铝冶炼,2006年原铝产能预计为27.00万吨。2005年12月31日,总资产29.14亿元,净资产10.16亿元;2005年度销售收入28.43亿元,净利润0.026亿元,产能为21万吨,产量为21.8万吨。2006年6月30日,总资产33.90亿元,净资产10.75亿元;2006年1-6月销售收入21.46亿元,净利润0.59亿元,产量为13.2万吨。

2005年经国务院国资委国资产权【2005】960号文《关于陕西有色金属控股集团有限公司部分国有股权划转问题的有关批复》批准,陕西有色72%股权被划转至中铝公司,由于陕西有色持有铜川鑫光70.94%的股权,因此铜川鑫光成为中铝公司间接控股的子公司。铜川鑫光主营原铝的生产及销售,2005年12月31日,总资产15.80亿元,净资产1.1亿元;2005年度销售收入9.39亿元,净利润为-6,829.54万元。2005年原铝产能为15.7万吨,产量为7.18万吨。2006年原铝产能预计为15.5万吨。2006年6月30日,总资产16.24亿元,净资产1.16亿元;2006年1-6月销售收入9.76亿元,净利润551.18万元,产量为5.82万吨。

包头铝业、连城铝业和铜川鑫光目前从事的原铝业务产能为73.20万吨,与中国铝业存在一定程度的同业竞争。

(二)铝加工业务同业竞争分析

中国铝业设立时,下属子公司山东铝业拥有少量铝加工业务资产,因该部分资产为山东铝业生产经营资产整体化的一部分,故未予以剥离。

2005年1月中国铝业与兰州铝厂签署了收购兰州铝业28%股权的协议。收购完成后,中国铝业成为兰州铝业的控股股东。兰州铝业下属西北铝加工分公司主要从事铝加工业务,生产规模较大;中国铝业收购兰州铝业后,铝加工业务的总体生产规模有所增加,从而使中国铝业在铝加工业务方面与中铝公司之间形成一定程度的竞争关系。

1、中国铝业铝加工业务情况

中国铝业从事铝加工业务的下属企业为山东铝业和兰州铝业。

山东铝业的铝加工业务规模较小,主要生产铝合金建筑型材,2005年铝加工产品的产能为1万吨,产量为0.71万吨,销售收入为4.73亿元。2006年上半年铝加工产品的产能为0.8万吨,产量为0.38万吨,销售收入为7,567.17万元。

兰州铝业下属西北铝加工分公司主要生产铝及铝合金管、棒、型、线、排、板、带、箔等14大类的铝加工产品,目前生产能力为6万吨。2005年兰州铝业铝加工业务产量为5.08万吨,共实现销售收入9.70亿元。2006上半年兰州铝业铝加工业务产量为2.76万吨,共实现销售收入5.06亿元。

中国铝业的铝加工业务,2005年产量合计为5.79万吨,销售收入合计为14.43亿元,占中国铝业2005年主营业务收入的3.89%。2006年1-6月产量合计为3.14万吨,销售收入合计为5.82亿元,占中国铝业2006年1-6月主营业务收入的2.12%。

2、中铝公司铝加工业务情况

目前中铝公司从事铝加工业务的下属生产企业主要包括西南铝业、中铝瑞闽铝板带有限公司(以下简称中铝瑞闽)和中铝河南铝业有限公司。

西南铝业是目前国内最大的铝加工生产企业,其主要产品为铝合金板、带、箔、管、棒、型材等。截至2005年12月31日,西南铝业总资产为44.78亿元,净资产为15.95亿元。2005年西南铝业共生产铝加工产品26.65万吨,实现销售收入51.03亿元,实现净利润0.97亿元。2006年6月30日,西南铝业总资产为50.05亿元,净资产为16.76亿元。2006年西南铝业铝加工产品产能21.3万吨,2006年上半年共加工铝加工产品15.2万吨,实现销售收入39.35亿元,实现净利润0.70亿元。

中铝瑞闽铝板带有限公司是中铝公司、福建南平铝业有限公司和华闽(集团)有限公司在英属维尔京群岛注册的全资子公司Millen Ltd.合资经营的中外合资企业。中铝瑞闽注册资本为5,256万美元,其中中铝公司持股50%。中铝瑞闽的主要产品为PS版基、铝箔坯料、铝塑带材、幕墙用铝板等。截至2005年12月31日,中铝瑞闽的总资产为10.70亿元,净资产为4.27亿元。2005年该公司共生产铝加工产品6.04万吨,实现销售收入11.17亿元,净利润0.11亿元。截至2006年6月30日,中铝瑞闽的总资产为11.95亿元,净资产为4.38亿元。2006年公司铝加工产品能力为12万吨,2006年上半年共生产铝加工产品3.6万吨,实现销售收入7.64亿元,净利润0.11亿元。

2005年8月中铝公司成立了中铝河南铝业有限公司从事铝加工业务。该公司是由中铝公司联合中色科技股份有限公司、伊川电力集团总公司、洛阳市经济投资有限公司共同出资设立的控股公司。该公司注册资本5.98亿元,中铝公司持股40.82%。截至2005年12月31日,中铝河南铝业有限公司总资产23.44亿元,净资产为5.58亿元。2005年该公司共生产铝加工产品18.41万吨,实现销售收入3.18亿元,净利润-0.02亿元。截至2006年6月30日,中铝河南铝业有限公司总资产37.01亿元,净资产为5.52亿元。2006年公司铝加工产品能力为15万吨,2006年上半年该公司共生产铝加工产品2.88万吨,实现销售收入5.50亿元,亏损0.06亿元。

2005年中铝公司上述企业产量合计51.1万吨,销售收入合计65.38亿元。2006年1-6月,上述企业产量合计21.68万吨,销售收入合计52.49亿元。

中铝西南铝板带有限公司是中铝公司和西南铝业于2004年发起成立的,注册资本5.4亿元,其中中铝公司持股60%。截至2005年12月31日,中铝西南铝板带有限公司总资产13.63亿元,净资产为5.47亿元。2005年该公司共生产铝加工产品3.58万吨,实现销售收入6.15亿元,净利润0.07亿元。2006年6月30日,总资产14.54亿元,净资产5.80亿元,2006年铝加工产品能力为35万吨。2006年1-6月共生产铝加工产品6.52万吨,实现销售收入12.71亿,实现净利润0.33亿元。中铝西南铝板带有限公司的产品为热轧大卷,产品厚度为2-8mm,年产能为35-45万吨。热轧大卷为铝加工的初级产品,是冷轧厂的生产坯料,故中铝西南铝板带有限公司与中国铝业不存在同业竞争。

中铝公司下属青海铝业有限责任公司营业范围包括铝型材生产、加工、销售业务。截至2005年12月31日,该公司总资产4.60亿元,净资产2.08亿元。2005年实现销售收入0.04亿元,净利润为-0.27亿元。青海铝业有限责任公司的铝型材加工业务由其下属企业西安型材厂生产经营。

西安型材厂主要生产工业型材,生产规模1,600吨,实际年生产能力850吨。鉴于该厂多年来一直处于亏损经营状态,青海铝业有限责任公司已开始对其进行资产处置,2005年6月23日,该厂已正式停止生产。截至2005年12月31日,西安型材厂已清算。

青海铝业有限责任公司目前主要向中国铝业青海分公司提供水、电等生活后勤服务,原从事的铝型材生产、加工、销售业务由于现已全部停产,因此目前与中国铝业不存在同业竞争。

中国铝业在铝加工业务方面与中铝公司存在一定程度的竞争,但由于中国铝业主营业务为氧化铝、原铝的生产和销售,铝加工业务非公司的主营业务,且销售收入占公司主营业务收入的比重较小;因此,中国铝业认为上述在铝加工业务领域与中铝公司间存在的少量竞争业务不会对公司的经营产生较大影响。

(三)拟薄水铝石业务的同业竞争分析

中铝公司下属企业山西铝厂目前拥有少量拟薄水铝石生产业务,该部分业务与中国铝业下属山东分公司的拟薄水铝石生产业务构成一定程度的竞争关系,但由于拟薄水铝石业务在中国铝业所占的比重很小,因此该种竞争关系不会对中国铝业的经营产生较大影响。

截至2005年底,山西铝厂的拟薄水铝石的年产能为1.2万吨,产量为1.05万吨,销售收入为0.45亿元。山东分公司2005年拟薄水铝石的产能为2.5万吨,产量为3.21吨,销售收入1.01亿元。2006年,山西铝厂的拟薄水铝石的年产能0.3万吨。2006年上半年,山西铝厂拟薄水铝石的产量为0.09万吨。山东分公司2006年拟薄水铝石的年产能2.5万吨。2006年上半年,山东分公司拟薄水铝石的产量为1.67万吨。

(四)避免同业竞争的措施

中国铝业于2001年11月5日与中铝公司签订了《避免同业竞争协议》,并于2005年6月与中铝公司签署了《避免同业竞争协议之补充协议》,2005年9月与中铝公司签署了《避免同业竞争协议之补充协议(二)》。上述协议的主要内容如下:

中铝公司承诺:在协议有效期内,除为履行双方于协议签订日同时签订的各关联交易协议而继续从事的业务外,中铝公司承诺不会而且将促使并保证其下属企业和单位(包括子公司、分公司及其他单位)不会在中国境内或境外单独、连同或代表任何人士或公司(企业或单位),直接或间接地从事、参与、投资或协助经营与协议规定的中国铝业主营业务直接或间接相竞争的活动或业务。

中铝公司承诺如发现有同中国铝业主营业务相同或类似的业务机会(简称“业务机会”),而该业务机会可能直接或间接地与中国铝业主营业务相竞争或可能导致竞争,中铝公司应于发现该业务机会后立即通知中国铝业,并尽其最大努力,促使上述业务机会按不劣于提供给中铝公司及其下属企业和单位或任何独立第三方的中国铝业可接受的条款与条件首先向中国铝业提供上述机会。

中铝公司承诺,对于其现有的与中国铝业主营业务直接或间接相竞争的业务,以及铝加工业务,给予中国铝业优先购买权,且中国铝业随时可要求收购中铝公司该等业务。

对于目前双方在铝加工业务和拟薄水铝石业务方面存在的同业竞争,双方约定(1)自中国铝业的A股股票上市之日起,避免同业竞争的范围增加铝加工业务和拟薄水铝石业务, 直至中国铝业不再从事该等业务;(2)在中国铝业A股股票上市后一定期限内,中国铝业将安排出售铝加工业务,或收购中铝公司的铝加工业务,并将收购中铝公司的拟薄水铝石业务;(3)中铝公司承诺一旦中国铝业提出收购中铝公司下属企业的铝加工业务和拟薄水铝石业务的要求,中铝公司即依照《避免同业竞争协议》及《避免同业竞争协议之补充协议》的有关规定,按照公平、合理的原则,以公允的价格出售上述业务予中国铝业(包括以转让股权或资产等方式)。

协议在发生下列两种情形(以较早者为准)时终止:(1)中铝公司直接或间接持有中国铝业已发行股本的权益低于30%,且中铝公司对中国铝业不再拥有实质性控制权;(2)中国铝业的H股、美国存托股票、其他任何股票终止在香港联合交易所有限公司、纽约证券交易所、任何其他的证券交易所上市。

根据上述有关避免同业竞争的协议,中国铝业计划在市场条件成熟时及对中国铝业有利的情况下向中铝公司收购其铝加工业务,在中国铝业A股上市后一年内收购中铝公司的拟薄水铝石业务。

对于因政府行政划拨而形成的中国铝业原铝业务与中铝公司原铝业务之间的同业竞争,根据中国铝业与中铝公司签署的上述避免同业竞争协议,中国铝业对于中铝公司的原铝资产具有优先购买权,中国铝业可随时向中铝公司提出要求收购该业务。

(五)公司《公司章程》(草案)中对避免同业竞争的有关规定

《公司章程》第五十七条规定:除法律、行政法规或者公司股份上市的证券交易所的上市规则所要求的义务外,控股股东在行使其股东的权力时,不得因行使其表决权在下列问题上做出有损于全体或部分股东的利益的决定:

1、免除董事、监事应当真诚地以公司最大利益为出发点行事的责任;

2、批准董事、监事(为自己或他人利益)以任何形式剥夺公司财产,包括(但不限于)任何对公司有利的机会;

批准董事、监事(为自己或他人利益)剥夺其他股东的个人权益,包括(但不限于)任何分配权、表决权,但不包括根据《公司章程》提交股东大会通过的公司改组。

二、中国铝业的关联交易

(一)存在控制关系的关联方

(二)存在控制关系的关联方的注册资本及其变化

注1:该公司于2006年6月30日实收资本为280,000千元。

注2:该公司于2005年9月30日在澳大利亚昆士兰州注册成立,注册资本为元2元(折合人民币7元)。

(三)存在控制关系的关联方所持股份及其变化

(下转64版)