|

我们认为可以选择海外上市股票的估值水平、A/H银行股的估值水平作为重要的参照标准来判断A股市场估值溢价的安全边际:沪深300成份股的未来市盈率峰值应在25倍左右,19倍市盈率以下是安全区域,19-22倍为平衡区域,22倍以上进入风险区域

2006年12月沪深300成份股的动态市盈率估值已经接近25倍,领先指标A+H银行股动态市盈率对H+A的银行股估值更出现11%以上溢价率。这说明市场泡沫已经出现,动态市盈率已经高企,市场已经在提前反映2007年的业绩

我们认为2007年成长股的表现将远好于价值股,买入成长股进行持有的策略可以战胜大盘的波动,获得超额收益,特别是指数期货环境下,成长股的走势更加值得期待

一、人民币汇率因素不再支撑A股高溢价

1、人民币境外资产应对境内资产保持溢价

人民币升值因素在推动A股市场走出四年熊市,估值水平向国际水平靠拢直到溢价的过程中起到了决定性的作用。2005年7月汇改以来人民币兑美元汇率每日波动和上证指数的相关系数达到-0.945,看着人民币汇率做股票成为2006年的时尚。进入2007年之后,人民币汇率因素能够继续推动A股市场上扬已经得到市场的认同,但关键的问题是,人民币汇率因素能否使A股市场估值水平一如既往,保持2006年的强势,实现对全球主要证券市场估值水平的长期高溢价?

和境内人民币资产相比,外币标价的人民币资产是人民币汇率的最直接受益者。以在香港市场上市的国企股为例,同样100元人民币的资产,不考虑业绩成长因素,如果预期人民币兑港币汇率每年升值5%,则2年后需要用110.25元港币来购买。境内人民币资产受益于汇率的途径则主要为境外投资者和外币游资因人民币升值预期进入A股后带来的股票溢价,其收益来自A股溢价带来的超额收益和人民币升值收益之和,其本质还是依靠资金推动实现超额收益。

由此我们认为因人民币升值导致股票溢价的理论顺序应该为,整体资产:海外上市股票对A股溢价,A股对海外市场溢价;局部资产:H+A股对A+H股溢价。

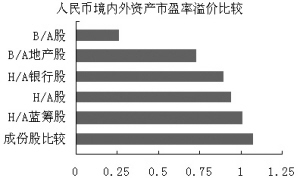

在这种溢价顺序下,大量海外上市股票以及香港市场的H+A股、沪深B股(不考虑B股流动性因素)等理论上应该比同类A股享有相对高的溢价率。我们以香港国企成份股和沪深300成份股作为整体可比性资产进行比较后发现这种溢价保持在7%左右。而局部资产如H/A股等并没有体现溢价,特别是反映人民币汇率因素最充分的H/A银行股2006年末期更是出现A股大幅超过H股溢价的现象(见图1)。

通过上述分析,我们认为香港市场国企成份股对沪深300成份股的估值溢价体现了人民币汇率因素的真实预期;而A股市场上,人民币汇率因素在局部资产上已经有过度预期反映。这种过度预期造成的溢价实质是资金推动造成,如果没有实质业绩支撑,则过度溢价在2007年不能持久,特别是当人民币升值带来的超额收益预期普遍化之后,超额收益将消失。

2、寻找A股估值安全边际

因为有人民币升值因素的存在,2007年海外上市股票的估值水平应该继续保持对A股市场的溢价,A股市场也会继续对海外市场保持估值溢价。但随着预期普遍化,溢价的期望值在缩小。因此如何判断A股市场估值溢价的安全边际成为重要课题。我们认为可以选择海外上市股票的估值水平、A/H银行股的估值水平作为重要的参照标准。

从香港国企成份股和沪深300成份股的最近一年的市盈率变动趋势可以发现,沪深300成份股的市盈率变动跟随香港国企股,并且有2-3个月左右的滞后周期。国企成份股最近一年的市盈率均值为20.85倍,峰值接近26倍,谷值16倍,而国企成份股相对于沪深300成份股应该保持汇率因素的溢价。因此我们判断沪深300成份股的未来市盈率峰值在25倍左右,19倍市盈率以下是安全区域,19-22倍为平衡区域,22倍以上进入风险区域。我们还可以从银行股的估值作为领先指标来判断市场估值的水平。按理H+A的银行股应该对A+H的银行股溢价,但是实际上A+H银行股对H+A银行股出现了溢价。这种溢价实际可以理解为泡沫的堆积和风险积累过程。

2006年12月沪深300成份股参考2006年第三季度业绩的动态市盈率估值已经接近25倍,领先指标A+H银行股动态市盈率对H+A的银行股估值更是出现了11%以上溢价率。这说明市场泡沫已经出现,动态市盈率已经高企,市场已经在提前反映2007年的业绩。考虑到2006年下半年市场自身堆积的盈利,因此我们认为在2007年4月上市公司公布完2006年度和2007年第一季度业绩之前,需要通过市场自我调整、指数期货冲击、预期业绩明朗等因素对估值进行挤压和调整。

二、指数期货带来市场长期发展也带来短期波动

1、指数期货为机构投资者找到投资蓝筹股的结合点

在影响市场的其他因素中,我们最关心2007年初即将推出的沪深300指数期货。从国外实行指数期货的历史来看,指数期货为股市的长期稳定发展提供了必要的保障。如美国1982年推出标普500指数期货,从1981年底到1999年,道琼斯指数从不足1000点上升到了10000多点,股市上涨了10倍。股市出现这样大幅度的上升,指数期货的价格发现和避险功能产生了关键的影响,机构投资者可以通过现货和期货的对冲避险获得稳定的收益,通过长期投资获得稳定的投资收益,也使指数期货标的的流动性进一步增强,股市实现了稳定上升。

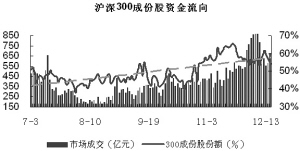

因此我们有理由认为,2007年初即将推出的沪深300指数期货为不断发展壮大的机构投资者群体与发展中的蓝筹股市场寻找到了最佳的结合点。从2006年8月开始,沪深300成份股的交投明显活跃,市场占有份额不断提高,流动性显著增强(见图2),我们认为这正是对指数期货即将出台的预热反应,指数期货推动的蓝筹行情已经提前展开。

2、海外经验暗示指数期货推出可能导致大盘震荡

海外市场指数期货推出后市场的震荡一般都比较大,如包括美国、英国在内的16个国家和地区在推出股指期货后短期内市场出现15%以上幅度调整有13例,并且普遍幅度大于20%。如果市场存在系统性风险,则震荡幅度会更大。从调整的时间看,除英国和韩国之外,推出股指期货至指数见顶的时间短则5个月,长则24个月,而且时间明显集中在8-11个月和16-20个月两个区间。因此我们可以从海外经验得到这样的认识:沪深300指数期货推出后市场会在维持长期上升行情的前提下,随着2006年末指数的升高,2007年初将会出现短期震荡调整行情,并且中短期市场估值变化以及宏观基本面的变化将对指数的波动幅度有着决定性的影响。

从2006年8月开始的行情已经持续4个月,当前沪深300成份股估值开始进入泡沫堆积区,而这种趋势一旦持续下去则市场估值水平将上升到高风险估值水平。而随着国内市场学习海外市场经验的时间和周期在提前并缩短,从2006年8月开始的行情已经变成指数期货的预演行情。我们进一步从资金因素分析,推出指数期货从过去的单边做多变成双向博弈行情之后,资金只能推动市场做多的格局将得到根本改变,市场估值存在的泡沫很容易引来做空动力。2007年第一季度的时间窗口和海外市场推出指数期货的短期震荡调整经验周期相吻合,未来一旦推出指数期货则有可能产生共震。如果沪深300成份股没有因自我调整、新业绩提升因素将估值调整到合理水平,则指数期货推出后的大幅震荡局面将难以避免。

三、从业绩增长和估值优势中选择行业

1、制度改革提升业绩和现金流

从沪深A股市场整体业绩变动趋势看,上市公司业绩从2005年末开始走出低谷,预计2006年全部上市公司的平均每股税后利润将达到0.26元,净资产收益率达到11%;而沪深300成份股的2006年全年业绩将比2005年增长33%,未来两年预计继续保持较高增长速度。

2007年提升上市公司业绩的还有两个因素,即新会计制度和税收制度改革。新会计制度在企业资产减值计量、公允价值计量、企业合并等多个方面出现改变,使得上市公司的利润变得更加真实透明,并将提升部分上市公司的业绩。即将在2006年末提交的企业所得税法初审稿意味着最快2008年有望实行新所得税,内外资企业所得税统一使上市公司的名义税负从33%降低到25%,除了直接提升上市公司税后利润、提高业绩之外,最重要的是减少了企业的现金流支出,这对上市公司的估值水平最有帮助。因此在两税合并后,2007年市场对2008年的预期将进一步提高,这可能会直接体现在市场对2007年的上市公司估值水平上。

2、消费服务行业的盈利增长值得信赖

结合宏观经济变化和国民经济主要行业、上市公司行业近年毛利率、利润率的变化,我们更重视盈利能力持续提高型行业、盈利能力走出低谷型行业和盈利能力稳定型行业。

这些行业中消费服务性行业占据了绝大多数,而制造业相对较少。我们认为这和宏观经济政策、宏观调控以及产业周期等具有密切关系,如持续增长的社会消费品总额表明国内消费的增长趋势正在形成,未来消费服务类行业确实值得期待。2007年固定资产投资减速不利于钢铁等行业,钢铁、煤炭等行业的利润回升更多是一种周期性的反弹,而盈利能力和大宗商品期货市场价格密切相关的行业如有色金属、石化等行业则不确定因素相当大,国内企业无法通过管理控制、成本控制等来实现利润控制。

和行业种类齐全的美国股票市场估值进行横向比较后,我们发现沪深A股市场的已经不再如一年前那样存在大量低估的行业,因此在2007年行业选择上,我们倾向寻找市盈率绝对低估的行业和具有优势PEG的行业。

如果以市盈率比较法,沪深300成份股的31个行业中被低估的行业只有6个,分别是汽车、有色金属、农业、建材、机械、造纸;而估值和美股较为接近的行业是钢铁和煤炭行业;存在一定程度高估的行业则是化工、电力、房地产、电子、计算机、纺织、传媒、城市公用、塑料行业;其他行业都存在较大程度的高估成份,其中如金融、食品饮料、交通运输等消费服务类行业基本上都存在被高估的成分。

考虑到中国经济增长的潜力,在较高的估值下,我们认为只要PEG仍然处于合适范围内仍然值得投资。如从沪深300成份股的整体PEG水平分析,2006的PEG为0.87,2007年预测的PEG水平为0.9,并没有大幅高估成分,因此沪深300成份股整体并没有被高估。而在消费服务增长趋势之下,如金融、房地产、食品饮料的2007年预测PEG分别为1.3、1.2、1.9,也属于可接受范围。

因此结合对行业的盈利能力变化趋势的分析,2007年我们重点看好以消费服务为主的行业,谨慎选择制造业,具体行业包括:金融、房地产、食品饮料、交通运输、旅游酒店、电信、传媒、通信设备、机械、汽车等。

四、投资策略选择

2007年的A股市场因为有人民币升值因素、上市公司业绩增长因素,总体上升趋势继续值得看好,但是又因为有指数期货因素、估值合理区间等问题,使得市场又会面临较大的震荡。从时间上判断,我们认为2007年第一季度的趋势最不明朗,将面临较大的震荡,而2007年下半年将随着上市公司业绩增长逐步被市场认识,市场估值水平经过股价调整和业绩调整后渐趋合理,市场将重新确立向上趋势。2007年整体向上结合局部震荡的市场趋势以及指数期货的出现,使2007年的投资策略趋向多元化。

我们认为2007年成长股的表现将远好于价值股,买入成长股进行持有的策略可以战胜大盘的波动,获得超额收益,特别是在指数期货环境下,成长股的走势更加值得期待。成长股将在主题投资中涌现:人民币升值题材虽不会像2006年下半年这样热烈,但是我们仍然认为它是2007年影响市场的重要因素;3G和数字电视作为技术和产业升级、引导消费的主题投资,在2007年将会有实质性的表现,并将和奥运题材互相辉映;而环保、节能等主题投资将在国家行政、立法、经济杠杆等多项因素下获得巨大的发展空间。围绕2007年多元化的主题投资,我们建议从银行、地产、通信、食品饮料、传媒、旅游、机械、交通运输等行业中选择以下重点公司:

招商银行、中兴通讯、中国联通、万科、金融街、歌华有线、大秦铁路、柳工、华侨城、南玻、丰原生化、合加资源、五粮液、长电科技、华泰股份、江铃汽车。

而价值股以及纯指标类个股因缺少成长性,或者具有过强的指数特点,则在2007年可能成为指数期货狙击的对象,它们有可能围绕一定的价值中枢进行上下波动,适合按照估值水平进行波动性的投资,也适合持有高红利股进行套利,如钢铁、电力、交通运输、煤炭、城市公用等行业中红利水平较高的个股即适合这种投资策略。

(执笔:世纪证券研究所 黄凯军)

表1:2007年行业盈利能力评介

行业 前三年盈利能力评介 未来盈利能力评介

盈利能力持续提高型行业 金融、房地产、交通运输、商业贸 毛利率、利润率持续提高 盈利能力增强

易、农业、电信服务、建材、造纸

盈利能力走出低谷型行业 通信设备、汽车、电力、城市公 毛利率、利润率出现拐点 盈利能力恢复

用、传媒

盈利能力稳定型行业 食品饮料、机械设备 毛利率、利润率持续稳定 盈利稳定