|

为何央行选择在此时出手?未来还会采取哪些举措来收紧流动性?这些都受到市场的高度关注。

□本报记者 禹刚

与泛滥的流动性战斗了一年的央行,昨日又打响进入2007年后的第一枪,这也注定狙击流动性还将成为央行今年主要任务之一。

持续多年的国际收支双顺差,在去年愈演愈烈,而国际收支失衡对中国整体经济以及央行货币政策带来前所未有的挑战。大量外汇涌入,为保持汇率稳定,央行发行基础货币对冲,后果就是流动性过剩,并造成投资过热、信贷增长过快。

为何央行选择在此时打响第一枪,未来央行还会采取哪些举措来收紧流动性?资金面的一举一动,正受到市场的高度关注。

对冲,而非紧缩

央行昨日在谈到再次上调准备金率的原因时,强调的是由于国际收支持续顺差,银行体系过剩流动性被迫增加,贷款扩张压力较大。却没有如前几次一般,谈及投资过热等问题。社科院金融研究所货币政策室主任彭兴韵表示,“上调准备金率已经完全成为了对冲流动性的工具,而非普通意义上的货币政策工具了”。

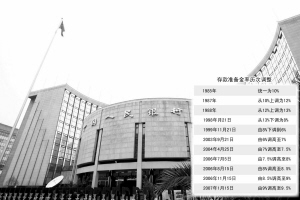

为对付流动性过剩,央行去年十八般武器轮番使用,包括加大公开市场操作力度、两度加息、三次上调法定存款准备金率、四次发行定向票据等。

但从效果和成本来看,提高准备金率对流动性的影响比加息更直接、有效,比发行央行票据成本更低。从实践来看,动用准备金率已成为央行常规性调控手段,雷曼兄弟经济学家孙明春表示,在狙击流动性的战役中,提高准备金率是中国央行的主要武器,而加息则主要为应对通胀压力。上调准备金率,“不意味着央行开始采取紧缩政策,因此对实体经济影响不大”。

事实上,从去年最后两次上调来看,金融市场表现也波澜不惊。11月那次,债市整体走势平稳,上证国债指数全日仅下跌0.04%,最大跌幅也仅0.07%,表明充裕的市场资金快速消化了紧缩政策的影响,股市则延续着上升势头。

专家也表示,只要流动性依然过剩,央行还会使用准备金率这一手段。摩根大通首席中国经济学家龚方雄就表示,前期调控的实践表明,存款准备金率已成为央行的首选,“今年还会有三次,每次0.5个百分点,年底会上调至11%”

外贸顺差和流动性过剩

去年外贸顺差屡次创出月度历史新高,不过那也正是央行为泛滥的银行间流动性犯愁之时。

为对冲顺差造成的外汇占款,央行被动发行大量基础货币,于是银行有放贷的压力和冲动,市场利率一降再降,货币供应增速过快。

从上世纪90年代末以来,我国贸易顺差一直维持在300亿美元的稳定水平,但2005年顺差意外地大幅上升至1020亿美元。高盛经济学家冯殷诺更表示,“2006年的数字毫无疑问又会刷新记录,前11个月已经达到1570亿美元了”。

摩根大通首席中国经济学家龚方雄指出,2007年,贸易顺差一方面还将持续为人民币带来升值压力,另一方面“给央行的货币政策管理带来更多问题。”

他还表示,一方面国内投资放缓减少了资本商品进口,另一方面进口替代品持续增加,国内行业能够生产更多资本设备及中间商品。这意味着,即使短期“热钱” 流入似乎开始减退,商品贸易及经常帐持续拓宽仍足以推动外汇储备继续快速增长。

准备金率会否再上调

在短短6个月时间内,央行已经四次上调准备金率,按照孙明春和龚方雄的预测,今年还会上调三次,到年底将准备金率提升到11%。

不过彭兴韵对准备金率继续上调的空间表示出担心,他表示,如果整体经济结构不做调整,其他政策不做调整,国际收支失衡造成的流动性过剩问题,仅仅依靠央行一次又一次上调准备金率难以得到解决。

去年,央行票据发行量创出36527亿元的历史新高,比2005年增加30%;正回购达到19900亿元;全年净回笼货币达到7700亿元。这三项都打破历史纪录,要想再通过加大力度来配合准备金率收紧流动性,央行的公开市场操作也压力重重。

社科院金融研究所所长李扬日前也表示,“流动性过剩局面持续发展,央行调控乏力。随着流动性过剩的压力逐步增强,央行的货币政策在相当程度上处于疲于应付的局面”。

他指出,从迄今为止的情况来看,流动性过剩背景下的货币政策还是比较紧缩的,但是从理论上和近年来的实际操作效果来看,目前的货币政策只能缓解并不能根除流动性过剩的局面。

龚方雄也表示,从今年来看,汇率政策要为央行的货币政策正常化做出帮助,“很多工作,还是要通过人民币升值去实现。”

截至去年11月,银行存贷差已达11万亿元,顺差已经超过1500亿美元,外汇储备早已突破1万亿美元。银行手中的资金空前泛滥,对于商业银行来说,在流动性严重过剩的压力下,商业银行出于自身收益的考虑,必然增加贷款。而随着越来越多的银行完成重组和IPO,它们为盈利而放贷的动力可能会更强。

如果不把流动性控制在适当水平,银行过度扩张贷款的压力会再度上升。此外,由于中国企业的投资主要靠银行信贷支持,贷款增长过快意味着投资可能反弹。

央行的数据也显示,2006年前三季度,新增人民币贷款已达2.76万亿元,超过全年2.5万亿元的贷款目标。从三季度新增贷款结构看,短期贷款和中长期贷款增速同比不仅没有下降,反而出现不同程度的上升,只有票据融资因盈利空间缩小而出现较大幅度下降,这表明银行的放贷压力冲动依然不小。

不管怎样,央行已经打响了2007年狙击流动性的第一枪,市场也期待央行能拥有更大程度的货币政策独立性以及更多对付流动性过剩的武器,以达到今年经济“又好又快”的运行目标。