|

2006年,中国证券市场A股市值实现历史性跨越,它以183.69%的增幅书写了年度世界纪录,以56975亿的净增量和87992亿元的总规模等一系列具有里程碑意义的数字,给2006年中国证券市场的历史性转折作了独特的诠释。

2007年,中国资本市场A股市值将达到20万亿元,有望成为亚太地区第二大市场。

中国资本市场A股市值将蝉联全球升幅冠军,年度升幅可望达到130%。

中国经济的证券化率有望翻番,将达到90%,超过印度和韩国等新兴市场。

市值规模是评价一国或地区证券市场发达程度的关键指标,是衡量证券市场实力大小的具体标准,也是反映证券市场生命活力的重要缩影。放眼国际,从纽约交易所、纳斯达克、伦敦证交所、东京证交所到香港证券交易所,凡发达的证券市场,市值规模都相当可观。

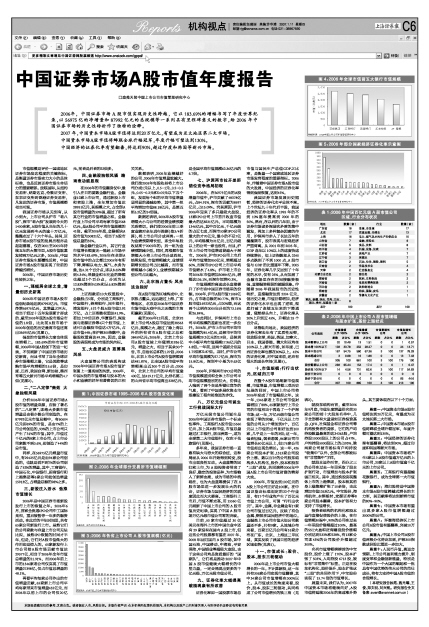

我国证券市场从无到有,从小到大,上市公司从沪市“老八股”、深市“老六股”发展到今天的1400余家,A股市值从当年的几十亿元发展到今天的逾十万亿元,整整走过了十六个年头。其间,证券市场A股市值的发展历程亦是起起落落,仅在2001至2005年持续五年的大熊市里,A股市值就蒸发掉两万亿元之多。2006年,中国证券市场发生颠覆性反转,中国证券市场A股市值实现了空前的跨越式增长。

2006年,中国证券市场历史性转折之年。

一、涨幅居全球之首,增量创历史新高

2006年中国证券市场A股市值创纪录地达到87992亿元,市值净增56975亿元,其增量之巨大,相当于经过十五年发展累计形成的、截至2005年底的A股市场总市值的1.8倍,比此前A股市场于2000年创造的历史最高市值还高出35695亿元(见图1)。

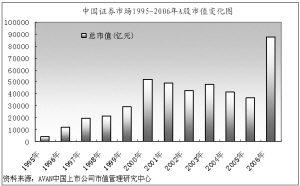

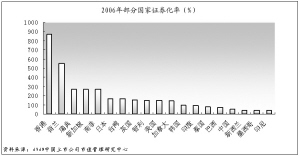

强劲的市值增长力度也体现在增幅上。183.69%的年市值增幅,2006年中国A股创下的这一纪录,不仅刷新了中国证券市场历史新高,而且书写了当年全球证券市场涨幅之最,它是美欧等成熟市场平均增幅的15.6倍,是印度、巴西、我国台湾、新加坡、墨西哥等五大新兴市场平均增幅的4.7倍(见图2)。

二、“二八定律”奏效 大象独领风骚

分析2006年中国证券市场A股市值的增量来源,应验了著名的“二八定律”,即绝大多数市值增量是由极少数公司创造的。在87992亿元市值总额中,有60604亿元即69%的市值,是由7%的上市公司创造的,93%的上市公司只产生了31%的市值;其中,市值过千亿元的8家上市公司,占上市公司家数不到0.6%,却创造了44%的总市值。

同样,在56975亿元增量市值中,有29425亿元是由94家公司创造的,也就是说不到7%的公司创造了52%的增量。其中,工商银行、中国石化、中国银行、招商银行和上港集团等5家公司就创造增量15913亿,占增量总额的28%之多。

三、新股注入活水 劲推市值增长

2006年是中国证券市场新股发行上市的恢复之年。2006年6月,首家全流通IPO公司中工国际亮相,重启被暂停一年多的融资活动。在此后的半年时间里,共有65家公司新发行上市。虽然它们的公司家数与存量上市公司无法比拟,虽然IPO恢复的时间才半年,但是,它们对A股市值做大的作用却是惊人的。65家新发行上市公司给A股市场贡献市值达29577亿,相当于2006年全年市值总增量的51.91%,而2006年前上市的1346家老公司仅实现了市值增量27398亿,仅占市值总增量的48.1%。

再看平均每家公司作出的市值增量贡献,65家新上市公司平均每家带来市值增量455亿元,而2006年以前上市的公司仅20亿元,前者是后者的22倍多。

四、金融股独领风骚 晴雨表功能显现

在2006年的市值翻身仗中,最引人注目的要数金融行业。金融业12家上市公司,通过新股上市和老股上涨,全年增加市值达28951亿元,其规模之大,占全部A股市值增量的50%强,超过了所有其它行业的市值增量之和。金融行业上市公司平均每家市值2568亿元,是A股公司平均市值规模的41倍。截至2006年底,金融板块A股市值为30821亿,相当于A股市值总量的35%。

除金融行业以外,其它行业市值增长幅度无一能赶上市场平均水平183.69%,2006年在全部A股市值中的占比都比2005年有所下降,降幅以电力、煤气、水务为最,达4.31个百分点,即从8.65%降到4.34%;采掘业和石化业的降幅也超过3个百分点,分别为从12.83%降到9.03%和从6.82%降到3.02%。

上证指数前10大权重股中,金融股占5席,分别是工商银行、中国银行、招商银行、民生银行、浦发银行,5只个股A股市值2.92万亿,占上证指数权重达41.9%。若加上中信证券、华夏银行、深发展与宏源证券等4只个股市值,上述9只金融股市值达4万亿元,占总市值44%;在沪深300指数中,金融股权重高达49.3%,因此,金融股的表现将成为市场的风向标。

五、大盘发威力 蓝筹展风采

大盘蓝筹公司的表现构成2006年中国证券市场A股市值扩张图上一道亮丽的风景。2006年,中国A股的市值增减与股本的大小和业绩的好坏有着密切的正相关关系。

数据表明,2005年业绩越好的公司,2006年市值增量就越大。我们按2005年每股收益将上市公司分成1元以上、0.5-1元、0.2-0.5元、0.05-0.2元和0.05元以下五个组,发现每个组的平均市值增量呈明显的递减态势,其中第一组平均增加市值88.18亿元,是第五组6.2亿的14倍强。

数据还表明,2006年A股市值增幅大小与公司的经营业绩预期关系密切。我们按2006年前三季度业绩对全年进行推测(按3/4折算),将上市公司分成两类:一组为业绩预期增长型,即全年每股收益高于2005年的;另一组为业绩预期减少型。同时,再根据市值增幅大小将上市公司分成四组。结果发现,市值增幅越大,业绩预期增长型公司占比越高,而市值增幅越小(减少),业绩预期减少型公司占比越大。

六、北京独占鳌头 风光这边独好

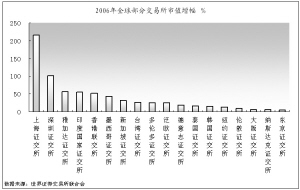

在A股市值的区域构成中,北京独占鳌头,远远超过上海、广东等地区,北京是2006年中国证券市场市值大戏中当之无愧的主角和赢家(见图3)。

截至2006年12月底,北京92家上市公司A股总市值达到38563亿元,规模之大,超过了除上海以外的所有省市A股市值之总和38459亿元;2006年,北京上市公司A股市值较上年猛增31936亿元,增量之大,相当于其余30个省、市、自治区总和的1.27倍;2006年,北京上市公司A股市值增幅高达481.87%,比全国A股市值平均增幅高出近300个百分点;2006年,北京上市公司的平均市值逾400亿,达419.17亿元,比排名第二的山西省平均市值高出328亿元,是全国平均市值规模62.36亿元的6.7倍。

七、沪深两市拉开差距 错位竞争格局初现

2006年,在56975亿元的A股增量市值中,沪市贡献了48378亿元,占84.91%,深市的贡献为8597亿元,占15.09%。究其原因,沪市2006年迎来了多只超级大盘股,13家IPO公司上市首日收盘市值最大的达8231亿元,平均规模为1346亿元,其中百亿元、千亿元级的占近七成,而深市53家IPO公司最大的才70亿元,最小的不足7亿元,平均规模为21亿元,百亿元级以上的公司一家也没有。而且,沪市上市公司市值增速普遍大于深市。2006年,沪市IPO公司上市后平均市值增加850亿元,增幅超过60%,而深市IPO公司上市后平均市值缩水了4.8%;沪市老上市公司2006年市值增加30884亿元,增幅达136.1%,而深市仅增90.3%。

市值规模的高速成长直接提升了沪市在中国证券市场里的份额。2006年,沪市A股市值71069亿元,占市场总额的80.77%,深市A股市值16923亿元,占20%弱,而这两个比例在2005年分别为73.16%和26.84%。

与此同时,沪深两市上市公司平均规模的差距也在进一步拉开。2006年,沪市上市公司平均市值规模为85.4亿元,是深市平均市值规模29.2亿元的2.9倍,是深圳中小板平均市值规模17.96亿元的4.8倍。一年前,这两个差距分别是1.75倍和2.87倍。当时,沪市公司平均市值规模为27.7亿元,深市为15.8亿元,深圳中小板为9.63亿元。

2006年,沪深两市IPO公司的市值规模差别和全体上市公司平均市值规模差别的拉大,仿佛让人嗅到了两个交易所错位竞争的气息,看到了中国多层次资本市场建设工程向前推进的步伐。

八、万亿元级公司诞生 工行挑战国际大行

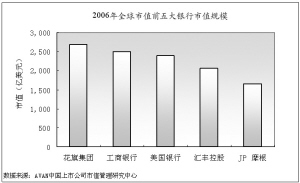

万亿元级市值公司诞生是2006年中国证券市场的一个标志性事件。工商银行A股市值15560亿元,加上其H股市值,市值总量超过汇丰银行,居亚洲第一,成为全球第二大市值银行,仅次于花旗银行(见图4)。

多年来,我国证券市场一直患有缺大与恐大的综合症,这种局面从2006年开始得到转变,股市出现良性互动。大盘蓝筹的回归和上市,为A股投资者带来了良好、稳定的投资品种,为市场输入了新鲜血液,成为市场的中流砥柱,也为大盘蓝筹提供了在A股市场里进一步发展壮大的机会,证券市场与国民经济的关联度因此而大大提高。工商银行上市后,市值不断走高,用15560亿元刷新了中国上市公司的A股市值历史纪录,实现了中国A股市场万亿元级市值公司零的突破。

目前,50家市值超过30亿美元在海外上市的中国企业中还有29家没有在国内A股上市,但这些公司股票都有望在2007年、2008年回归国内A股市场,如中国石油、中国移动、中海油、平安保险、中国铝业等超级大盘股。由于这些公司均是资质最好的“国家队”,它们将是推动2007年中国A股市值继续大幅增长的中坚力量,一定会涌现出更多的千亿元级、万亿元级市值公司。

九、证券化率大幅提高 跛腿现象有所改善

证券化率即一国股票市场总市值与国民生产总值GDP之比率,是衡量一个国家或地区证券市场发育程度的重要指标。2006年,伴随着中国证券市场A股市值的大发展,中国经济的证券化率得到强劲恢复,达到45%。

我国证券市场发展历史短暂,经济的证券化水平总体不高。上个世纪九十年代后半段,我国经济的证券化率从1995年的不到10%逐年提高到2000年的50%。然而,在以后的几年里,由于证券市场诸多深层次矛盾的集中激发,再加上多种复杂因素的作用,沪深两市步入了长达五年的漫漫熊市,股市表现与宏观经济严重背离。从2001年到2005年,GDP连年以10%以上的速度快速持续增长,但上证指数却从2240多点跌到了不到1000点,A股市值与GDP的比重逐年下降。2005年,证券化率几乎又回到了十年前的水平,仅有25%,从而加剧了金融市场里存在的间接融资极强、直接融资极弱的跛腿现象。伴随着2006年我国股市的历史性转折,直接融资达到2204亿元,创历史之最,市值巨幅增加,经济的证券化水平也出现了逆转,彻底打破了连续五年来的下降通道,猛然掉头向上,证券化率从20%上升到近45%,升幅达25个百分点。

尽管纵向地比,我国经济的证券化率去年有了实质性反弹,但放眼全球,美国、英国、加拿大、日本、我国香港、澳大利亚均在100%以上;新兴市场,如印度、巴西证券化率也都在80%以上。45%的证券化率,对中国来说,还应有很大的成长空间(见图5)。

十、市值规模:行行出状元,区域归三甲

在整个A股市场刷新市值规模、市值增量、市值增幅三项历史纪录的同时,中国上市公司将2006年变成了市值崛起之年。这一年,1346家老上市公司市值财富增加了88%,65家新发行上市公司的市值相当于再造了一个沪深市场;这一年,万亿元级市值公司实现了零的突破,千亿元以上市值的公司从1个增加到8个,百亿元以上市值的公司刚好达到100家,几乎是上一年的3倍;这一年,强者恒强,弱者愈弱,86家公司市值增长50亿元以上,但175家公司市值却出现负增长;这一年,426家公司股本扩张、1313家公司股价上涨、数以百计的公司股东结构步入机构化,股价、股本和股东“三股”迸发,共同演绎2006年中国A股上市公司市值财富的精彩大戏。

2006年,市值达到100亿元的A股上市公司正好是100家。在中国证监会标准划定的22个行业里,有17个行业均产生了百亿元市值上市公司,可谓“行行出状元”。其中,金属、非金属业有17家公司市值过百亿元,反映了有色金属、钢铁在国民经济中的地位。金融类上市公司市值大但公司数量还不多,只有9家。从地域分布来看,百家百亿元公司有51家分布在广东、北京、上海这三甲区域,真实反映了我国目前的经济区域态势(见表1)。

十一、市值成长:股价、股本、股东三轮驱动

2006年是上市公司市值大幅增长的一年。不计算新股,这一年共有306家公司实现市值翻番,其中34家公司市值增幅在300%以上。从市值成长的角度来看,股价、股本、股东三轮驱动,共同构成了公司市值增长的铁三角(见表2)。

就股东结构而言,截至2006年9月底,市值年度增量排名前30家公司的前十大股东名单中,几乎全部都有大量诸如证券投资基金、QFII、社保基金和证券公司等机构投资者的身影,它们的户均持股数量最高的达34363股,户均持股10000股以上的公司占47%,户均持股5000股以上的占93%,除两家公司被市场标有户均持股“较集中”以外,全部公司都被标有“非常集中”字样。

就股本运作而言,四分之三的公司在过去一年里采取了股本扩张行动,市值增加与股本扩张强正相关。其中,通过换股实现整体上市的上港集团,股本较其前身上港集箱扩张了10余倍,由此增加市值1263亿元。中宝股份、海南航空、本钢板材、宏源证券等8家公司股本翻番,股本扩张有力支持了市值增长。

投资者结构的机构化和股本运作直接促使股价的上扬。在市值增幅30强中,90%的公司在过去一年里股价涨幅超过100%,最高的SST大盈和泛海建设股价涨幅分别达到533%和528%,有13家公司即43%的公司股价升幅超过300%。

名列市值增幅榜榜首的中宝股份,股价上涨了170%,股本扩张了503%,人均持股6713股,被标有“非常集中”标签。正是在股东机构化、股价扬升、股本扩张这“三股”的共同作用下,中宝股份实现了15.74倍的市值增长。

展望未来,我们认为,2007年中国资本市场将继续向好,A股市值将延续2006年的高速涨升势头。其主要体现在以下十个方面:

展望一:中国资本市场A股市值将达到20万亿元,有望成为亚太地区第二大市场。

展望二:中国资本市场A股市值将蝉联全球升幅冠军,年度升幅可望达到130%。

展望三:中国经济的证券化率有望翻番,将达到90%,超过印度和韩国等新兴市场。

展望四:中国资本市场将产生5家以上A股市值逾万亿元的上市公司,20家以上A股市值逾千亿元的上市公司。

展望五:工商银行有望超越花旗银行,成为全球第一大市值银行。

展望六:海归股将是中国资本市场A股市值跨越式增长的主力军,其贡献率将达到新增市值的80%-90%。

展望七:中国资本市场有望出现多家A股市值增幅超过3000%的公司。

展望八:环渤海经济区上市公司A股市值有望翻番,突破10万亿元。

展望九:中国上市公司A股市值两极分化将会加剧,沪深300指数成份股比重进一步加大。

展望十:人民币升值、奥运会预期、上市公司盈利能力提升、制度变革和金融创新能量,特别是中国作为一个大国的崛起和一批具有中国优势的伟大公司的茁壮成长,将有力支持中国A股市值的合理增长。

(本研究报告执笔:施光耀、王俊、郑文明、刘兴刚。研究报告全文备索:avan@avannet.com.cn)

表1:2006年中国百亿元级A股市值公司

区域、行业分布状况

地区 数量(家) 行业 数量(家)

广东省 18 金属、非金属 17

北京 17 交通运输、仓储业 13

上海 16 电力、煤气及水的生产和供应业 10

山东省 7 金融、保险业 9

山西省 5 食品、饮料 8

四川省 4 机械、设备、仪表 7

江苏省 4 房地产业 7

辽宁省 3 采掘业 7

浙江省 2 石油、化学、塑胶、塑料 5

云南省 2 信息技术业 4

天津 2 社会服务业 4

内蒙古自治区 2 综合类 2

湖南省 2 医药、生物制品 2

河南省 2 批发和零售贸易 2

河北省 2 其他制造业 1

海南省 2 纺织、服装、皮毛 1

安徽省 2 传播与文化产业 1

重庆、新疆、陕西、青海、江西、 8

湖北、贵州、福建各1家

总计 100 总计 100

表2:2006年中国上市公司A股市值增幅

与股本扩张、股价上涨状况

公司类别 市值增幅 市值增幅 市值零增长 市值负增长

大于100% 小于100% 公司 公司

家数 占比% 家数 占比% 家数 占比% 家数 占比%

股本翻番以上公司 32 10.49 13 1.51 0 0 1 0.57

股本增100%以下 103 33.78 252 29.27 0 0 24 13.71

股本不变公司 167 54.75 580 67.36 3 100 137 78.29

股本缩减公司 3 0.98 16 1.86 0 0 13 7.43

合计 305 100 861 100 3 100 175 100

股价翻番以上公司 293 95.44 154 17.4 0 0 1 0.47

股价涨100%以下 14 4.56 731 82.6 3 100 117 54.93

股价不变公司 0 0 0 0 0 0 0 0

股价下跌公司 0 0 0 0 0 0 95 44.6

合计 307 100 885 100 3 100 213 100