|

保荐人(主承销商):

深圳市福田区八卦三路平安大厦

第一节 重要声明与提示

本公司及全体董事、监事、高级管理人员保证上市公告书的真实性、准确性、完整性,承诺上市公告书不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

深圳证券交易所、其他政府机关对本公司股票上市及有关事项的意见,均不表明对本公司的任何保证。

本公司已承诺将在本公司股票上市后三个月内按照《中小企业板块上市公司特别规定》的要求修改公司章程,在章程中载明“(1)股票被终止上市后,公司股票进入代办股份转让系统继续交易;(2)不对公司章程中的前款规定作任何修改”。

本公司提醒广大投资者注意,凡本上市公告书未涉及的有关内容,请投资者查阅刊载于巨潮资讯网站(http://www.cninfo.com.cn)的本公司招股说明书全文及相关备查文件。

本公司控股股东利田发展有限公司承诺:自股票上市之日起三十六个月内不转让或委托他人管理其本次发行前持有的发行人股份,也不由发行人收购该部分股份。

本公司董事、监事和高级管理人员承诺将严格遵守《公司法》、《证券法》和《深圳证券交易所股票上市规则》等有关法律、法规关于公司董事、监事和高级管理人员持股及锁定的有关规定。

第二节 股票上市情况

一、公司股票发行上市审批情况

本上市公告书是根据《中华人民共和国公司法》、《中华人民共和国证券法》和《首次公开发行股票并上市管理办法》等国家有关法律、法规的规定,并按照《深圳证券交易所股票上市公告书内容与格式指引》而编制,旨在向投资者提供有关深圳信隆实业股份有限公司(以下简称“本公司”、“公司”或“信隆实业”)首次公开发行股票上市的基本情况。

经中国证券监督管理委员会(证监发行字[2006]160号文)核准,本公司公开发行不超过6,800万股人民币普通股。根据初步询价结果,确定本次发行数量为6,800万股,采用网下向询价对象询价配售与网上资金申购定价发行相结合的方式,其中网下配售1,360万股,网上定价发行5,440万股,发行价格为3.40元/股。

经深圳证券交易所《关于深圳信隆实业股份有限公司人民币普通股股票上市的通知》(深证上[2007]4号文)同意,本公司发行的人民币普通股股票在深圳证券交易所上市,股票简称“信隆实业”,股票代码“002105”;其中本次公开发行中网上定价发行的5,440万股股票将于2007年1月12日起上市交易。

本次发行的招股意向书、招股说明书全文及相关备查文件可以在巨潮网站(www.cninfo.com.cn)查询。本公司招股意向书及招股说明书的披露距今不足一个月,故与其重复的内容不再重述,敬请投资者查阅上述内容。

二、公司股票上市概况

1、上市地点:深圳证券交易所

2、上市时间:2007年1月12日

3、股票简称:信隆实业

4、股票代码:002105

5、首次公开发行前总股本:20,000万股

6、首次公开发行股票增加的股份:6,800万股

7、发行前股东所持股份的流通限制、期限及其对股份自愿锁定的承诺: 本公司实际控制人利田发展有限公司承诺:自股票上市之日起三十六个月内,不转让或者委托他人管理其本次发行前已持有的本公司股份,也不由本公司收购该部分股份。承诺期限届满后,上述股份可以上市流通和转让。

8、本次上市股份的其他锁定安排:本次公开发行中配售对象参与网下配售获配的股票自本次网下发行的股票1,360万股股份在深圳证券交易所上市交易之日起锁定三个月。

9、本次上市的无流通限制及锁定安排的股份:本次公开发行中网上发行的5,440万股股份无流通限制及锁定安排。

10、公司股份可上市交易时间

11、股票登记机构:中国证券登记结算有限责任公司深圳分公司

12、上市保荐人:平安证券有限责任公司

第三节 公司、股东和实际控制人情况

一、公司的基本情况

1、公司中文名称:深圳信隆实业股份有限公司

英文名称:HL CORP. (SHENZHEN)

2、注册资本:20,000万元

实收资本:20,000万元

3、法定代表人:廖学金

4、成立日期:2003年12月15日

5、住所及邮政编码:深圳市宝安区龙华镇第四工业区 518109

6、电话:0755-27749423

7、传真:0755-27746236

8、互联网网址:www.hlcorp.cn

9、电子信箱:cmo@hlcorp.com.cn

10、主营范围:生产经营、运动器材、康复辅助器材、计算机配件、铝挤型锻造成型(制品)。自行车车把,车把立管,坐垫管,避振前叉及管料成型加工。产品100%外销。

11、董事会秘书:陈丽秋

12、所属行业:体育用品制造业

二、公司董事、监事、高级管理人员及其持有公司的股票情况

本公司董事、监事、高级管理人员及核心技术人员个人及其家属等均未直接持有本公司股票。

廖学金和陈雪分别持有WISE CENTURY GROUP LIMITED66.94%和33.06%的股权,廖学森和妻子廖陈秀凤分别持有BRANDY BUCK CONSULTANTS LTD. 72.12%和27.88%的股权,廖学湖持有MAYWOOD HOLDINGS LTD.100%的股权;以上三家公司分别持有香港利田55.92%、22.75%、21.33%的股权;香港利田则持有本公司发行后41.93%的股权,持有本公司控股子公司太仓信隆和深圳利田各25%的股权。廖学金兄弟廖学灿持有GREAT HONEST SECURITIES LIMITED100%的股权,姜绍刚、陈丽秋、刘龙和分别持有MIGHTY ACHIEVE ENTERPRISES LTD. 12.32%、4.93%、12.32%的股权;以上两家公司分别持有宇兴投资的87.05%、12.95%股权;宇兴投资则持有本公司发行后9.35%的股权;另姜绍刚、陈丽秋还分别直接持有本公司控股子公司美国信隆44%、5%的鼓权。刘茜沂持有WATFORD INC.100%的股权,WATFORD INC.100%持有FERNANDO CORPORATION100%的股权,FERNANDO CORPORATION1则持有本公司发行后8.34%的股权;倪晋佳和丈夫王红军分别持有亿统投资25%和67.50%的股权,亿统投资则持有本公司发行后7.39%的股权。

除上述持股情况外,公司董事、监事、高管人员、核心技术人员及其近亲属不存在其他通过直接或间接控制的法人持有公司及公司控股子公司外的其他关联企业股份的情形。

三、公司控股股东的情况

1、利田发展有限公司

香港利田持有11,238万股,占本公司发行后总股本的43.93%。香港利田于1989年4月4日在香港设立,股东为WISE CENTURY GROUP LIMITED、BRANDY BUCK CONSULTANTS LIMITED和MAYWOOD HOLDINGS LIMITED,注册资本为港币5,000万元,出资比例分别为55.92%、22.75%和21.33%,法定代表人为廖蓓君女士。香港利田主要业务为从事投资和贸易,在设立本公司前后,香港利田业务未发生变化。

目前,香港利田除持有本公司56.19%的股份外,还持有太仓信隆25%的股权、深圳利田25%的股权和柯恩耐发展有限公司100%的股权。

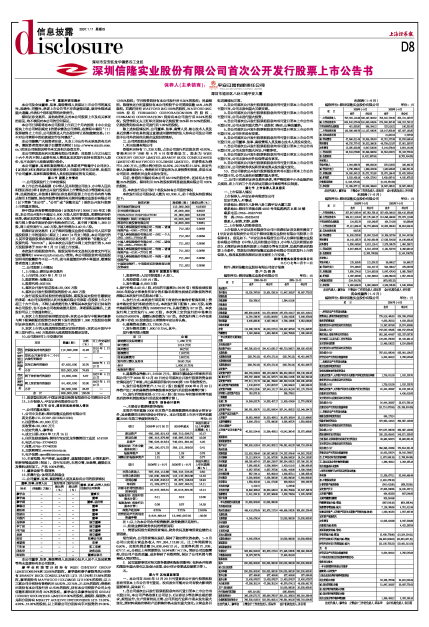

四、本次发行后公司前十名股东持有公司股份情况

本次发行后公司股东总人数为 63,936人,前十名股东持股情况如下:

第四节 股票发行情况

1、股票种类:人民币普通股(A 股)。

2、每股面值:1.00 元/股。

3、发行数量:6,800万股

4、发行价格:3.40元/股,对应的市盈率为:29.99倍(每股收益按照2005年经会计师事务所审计的扣除非经常性损益前后孰低的净利润除以本次发行后总股本计算)。

5、发行方式:本次发行采用网下向询价对象询价配售和网上资金申购定价发行相结合的方式。本次发行网下配售1,360万股,有效申购获得配售的比例为2.689873417%,认购倍数为37.18倍。本次发行网上定价发行5,440万股,本次网上定价发行的中签率为0.6353150003%,超额认购倍数为157倍。本次发行网上不存在余股,网下存在30股余股由主承销商平安证券认购。

6、募集资金总额:23,120.00万元

7、发行费用总额1,800.10万元,其中:

发行费用预计概算

8、募集资金净额:21,319.90万元。深圳市鹏城会计师事务所有限公司已于2006 年12月30日对公司首次公开发行股票的资金到位情况进行了审验,并出具深朋所验字[2006]第128号验资报告。

9、发行后每股净资产:1.74元/股(按截至2006年6月30日净资产加上本次募集资金净额按照本次发行后总股本摊薄计算)

10、发行后每股收益:0.113元/股(按2005年扣除非经常性损益后的净利润按照发行后总股本摊薄计算)。

第五节 财务会计资料

一、主要会计数据和财务指标

本报告书所载除2006年末资产负债表数据经注册会计师审计外,其余数据均未经注册会计师审计。本公司股票上市后不再单独披露2006年第三季度财务报告。单位:元

注1:以上为本公司合并报表数据,财务数据详见附件。

二、经营业绩和财务状况的简要说明

1.简要说明报告期的经营情况、财务状况及影响经营业绩的主要因素。

报告期内,公司经营情况良好,保持了稳定增长的态势。1-9月公司已实现主营业务收入797,334,112.88元,比上年同期增长0.50%,实现利润总额24,826,640.12元,实现净利润21,209,677.11元,分别比上年同期增长18.94%和14.11%。同时公司加强管理,使公司产品的质量、成本得到了有效控制,保证了公司利润与销售收入同时增长。

2.其它重要事项对相关财务数据和指标的影响(包括合并报表范围发生重大变化以及会计政策、会计估计变更或差错更正等)。

无。

第六节 其他重要事项

一、本公司自2006年12月20日刊登首次公开发行股票招股意向书至本上市公告书刊登前,没有发生可能对公司有较大影响的重要事项,具体如下:

1、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登日间,本公司严格依照《公司法》、《证券法》等法律法规的要求,规范运作,生产经营状况正常;公司所处行业和市场未发生重大变化,原材料采购价格和产品销售价格未发生重大变化;主营业务目标进展情况正常。

2、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登日间,公司未发生重大关联交易。

3、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登日间,公司未进行重大投资。

4、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登日间,公司未发生重大资产(或股权)购买、出售及置换。

5、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登日间,公司住所没有变更。

6、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登日间,公司董事、监事、高级管理人员及核心技术人员没有变化。

7、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登日间,公司未发生重大诉讼、仲裁事项。

8、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登日间,公司未发生对外担保等或有事项。

9、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登日间,公司的财务状况和经营成果未发生重大变化。

10、自公司首次公开发行股票招股意向书刊登日至本上市公告书刊登日间,公司无其他应披露的重大事项。

二、公司已向深圳证券交易所承诺,将严格按照中小企业板的有关规则,在上市后三个月内尽快完善公司章程等相关制度。

第七节 上市保荐人及其意见

一、上市保荐人情况

上市保荐人:平安证券有限责任公司

法定代表人:叶黎成

注册地址:深圳市八卦岭八卦三路平安大厦三层

联系地址:深圳市华强北路4002号圣廷苑酒店B座28楼

联系电话:0755-25327730

传 真:0755-25325418

联系人:谢涛、刘铮、赵锋

二、上市保荐人的推荐意见

上市保荐人平安证券有限责任公司已向深圳证券交易所提交了《平安证券有限责任公司关于深圳信隆实业股份有限公司股票上市保荐书》,意见如下:“平安证券有限责任公司认为深圳信隆实业股份有限公司符合《中华人民共和国公司法》、《中华人民共和国证券法》、《深圳证券交易所股票上市规则》等有关法律、法规所要求的股票上市条件,同意担任深圳信隆实业股份有限公司本次发行上市的保荐人,推荐其股票在深圳证券交易所上市交易。”

深圳信隆实业股份有限公司

二○○七年一月十一日

附件:深圳信隆实业股份有限公司会计报表

资 产 负 债 表

编制单位:深圳信隆实业股份有限公司 单位: 元

法定代表人: 廖学金 主管会计工作的负责人:邱东华 会计机构负责人:许岳明

利润表(1-9月)

编制单位:深圳信隆实业股份有限公司 单位: 元

法定代表人: 廖学金 主管会计工作的负责人:邱东华 会计机构负责人:许岳明

利润表(7-9月)

编制单位:深圳信隆实业股份有限公司 单位: 元

法定代表人: 廖学金 主管会计工作的负责人:邱东华 会计机构负责人:许岳明

现金流量表(1-9月)

编制单位:深圳信隆实业股份有限公司 单位: 元

法定代表人: 廖学金 主管会计工作的负责人:邱东华 会计机构负责人:许岳明