|

编着按:中国资本市场迎来了价值投资时代。未来中国股市要演绎“黄金十年”的故事,要成为全球资本市场的“主角”,需要一批具有成长性的企业。投资者通过分享企业的成长获得价值,企业通过资本市场提升竞争力,获得全球领导地位。

中国资本市场的崛起,有赖于一些世界级企业的诞生,它们具有全球的影响力,代表中国经济的成就和素质,既是信心的“基石”,也是中国的“招牌”。如此,中国股市才能做“黄金”美梦。

本报将陆续推出“世界级企业的中国诞生”系列,寻找谁将成为中国的世界级企业?探究它们的成长路径。

□贝塔策略工作室合伙人 杜丽虹

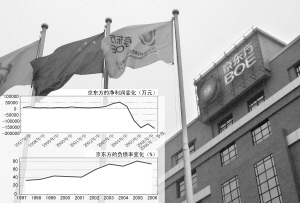

作为中国液晶产业的代表,北京市政府斥资上百亿打造的京东方,在经历了2003、2004年的繁荣后,陷入了亏损的泥沼,2005年亏损16亿,2006年三季度亏损额再创纪录,突破16亿,负债率更是从1997年的33%上升到2006年中期的90%(后经过定向发行才将负债率降至75%),而且其中绝大多数都是银行贷款等有息负债。不仅如此,分析师普遍预期公司未来短期内难以摆脱困境,其刚刚投产的五代线就遭遇了韩国、日本、台湾地区等竞争对手的升级威胁,2006年初夏普第六代线已投产,9月三星、索尼第七代线投产,而且三星和索尼打算进军第八代,另外,台湾地区的六代线也已进入量产阶段,产品的升级推动市场需求逐渐从17英寸屏转向19英寸,结果五代线产品价格一路跳水。在LCD这个规模效应显著的行业内,京东方要想摆脱困境,只有不断升级,但业内专家介绍,五代线投资大约要100亿,六代线约200亿,目前投建的七代线甚至达到3020亿。资金瓶颈成为制约企业发展的关键。

在此背景下,为了创造规模效应,国内三家TFT-LCD的龙头企业———京东方、上广电和龙腾计划通过合并、重组等方式形成一个联合体,不过,合并后的新企业虽然能够享受一定的规模化采购优势,但要想突破生产技术和规模的瓶颈,根本上还必须解决融资问题———无论是京东方、还是上广电,或是合并后的新企业,要想成为中国的三星都必须突破融资的瓶颈。

本文引入了AMD崛起的故事,从中我们可以看到中国液晶产业的未来:在一个快速升级换代的行业内,追赶的企业只要能够“咬住”领先者就有超越的空间———即使在最先进的行业内,摩尔定律也不可能永远适用;但问题是追赶者如何渡过产业升级过程中的“阵痛期”?

两国企业的竞争本质上是两国投资人的竞争,但遗憾的是,京东方恰被卡在了自由资本市场投资人与政府投资人之间,企业唯一的出路是通过融资产品的设计来分拆、分散投资风险,让不同性质的投资人“认领”与各自风险承受能力和风险偏好相适应的风险,而由政府为剩余风险融资,从而突破规模化成长的瓶颈。

1 AMD的启示:当摩尔定律失效时,追赶者的超越空间

作为一家微处理器芯片和存储器的生产商,AMD从诞生之日起就注定了它的命运将和Intel这个垄断着全球微处理器市场的芯片巨人联系在一起。很长一段时间“Intel In-side”成为高品质电脑的唯一标识,从286到386、486,再到奔腾……Intel的每一次升级都将竞争对手“打入谷底”,在这个行业内几乎没有第二名的生存空间———作为全球微处理器市场的老二,AMD自1996年以来就陷入了长期亏损状态(只有2000年凭借闪存市场的繁荣获得了短暂的盈利),从1996年~2003年累计亏损额接近10亿美元,如果扣除2000年闪存市场的短暂盈利,实际亏损额接近20亿美元,最高年份2002年一年的亏损额就达到13亿美元!

在亏损的同时,公司面临着更加严峻的现金流挑战:处理器作为一个高科技产业需要大量的研发投入,同时,为了跟上Intel升级换代的步伐,AMD也需要不断加大设备的更新换代,在2002年巨亏了13亿美元后,公司的年报中仍然声明在2003年为了支持处理器和闪存的发展需要6.5亿美元的资本支出,加上其他经营性支出,AMD的现金流状况面临严峻挑战;不仅如此,公司更明确表示投资产生回报的时间和进一步的资本需求还不能确定,一切取决于市场情况。

高投资和低回报导致AMD的负债率节节攀升———如果不考虑两次可转债的转股,则公司总负债率从1994年的29%上升到最高时2003年73%,有息负债率从1994年的3%上升到最高时2002年的44%,这还没包含为子公司担保的近10亿美元债务。与负债率的上升趋势相对,公司的信用评级却是持续下降的,到2002年已降至B-级———垃圾级!

“屋漏偏逢连夜雨”,2002年公司给予厚望的闪存业务也被Intel超越、市场份额大幅下滑,疲于追赶的AMD总是推迟新品的推出,从而错过了最佳的上市时机,一些分析师甚至发出了“AMD已经衰落,而且不可能再站起来了!”的感叹。

但是,就在两年以后,AMD成功扭转了局势,2004年公司扭亏,2005年更是创造了1.65亿美元的净利润,负债率也有所下降,更重要的是AMD进入了戴尔、惠普等大厂商的采购体系,就连Intel的老战友IBM也结盟AMD,更多分析师开始担心Intel的未来,与之相对,AMD的股价一路飚升,从最低时的5美元涨到最高时的42美元!这一切是怎么发生的?

很多人将这归功于AMD的反垄断官司,但其实AMD与Intel的法律纠纷自1987年就已经开始了,但是由于Intel在技术上的绝对领先地位,更多PC厂商是敢怒不敢言;不过,随着微处理器芯片升级速度的减缓和消费者升级需求的减弱,Intel的领先地位已不再是遥不可及的了———至少在今天AMD的产品已经可以与Intel的产品进行面对面的比拼了,这在几年前几乎是不可想象的。当摩尔定律不再起作用时,追赶者就具有了超越的空间,这也是领跑者无法回避的困境———没有一个产品具有无限的升级空间,这就注定了在高科技产业,没有永远的领先者!

当然,今天的AMD还面临严峻的挑战,“AMD LIVE”仍是公司的标语口号。但一个不可否认的事实是,AMD在逐渐打破Intel的垄断,而这也就给了京东方很多启示。尽管AMD与京东方处在两个不同的行业内,但他们都面临或曾经面临着相同的困境———领先企业的一次又一次技术升级使追赶者陷入了高投资下的亏损窘境,企业刚刚投产的新设备就在领先者的升级中丧失了盈利能力———这是企业依靠自身力量无法突破的怪圈!追赶者唯一的出路就是“咬住”,当行业升级速度减缓的时候,坚持下来的追赶者将获得超越的机会!

2 两国企业的竞争是两市场投资人的竞争

在一个快速升级的行业内,追赶者只要坚持就有可能获得最终的胜利,中国的液晶厂家只要能够坚持下去,凭借其背靠的庞大市场与廉价的劳动力,绝对有可能取代三星成为世界最大的液晶生产商,但关键是如何坚持?在芯片、液晶等行业内,坚持就意味着企业要承受持续的亏损与持续的高投资,而这一切都要有足够的融资能力支持,就像媒体评论的“京东方的老总这些年做的唯一的事就是找钱”!

不过,从某种意义上讲,融资能力的竞争本质上是投资人的竞争,中国的企业能否在新产品领域超越韩国、甚至美国企业,不仅是两国企业的竞争,更是两市场投资人的竞争。

2.1 AMD:开放市场环境下的资本市场投资人

由于连续亏损,AMD的债券评级已被降为B级,2002年更是由于巨额亏损和大幅增加债务而导致投资级别进一步降低至B-,同时,公司的股价长期被低估,2002年一年股价更是从接近20美元跌到5美元,即使是今天其市净率也只有1.9倍(Intel为3.6倍)。

但就在这样的背景下,公司在2002年一年内连续发行了两笔可转债,共募集资金9亿美元,成功解决了2003年的投资扩张问题,也就是这次扩张奠定了AMD在2004年以后逐步形成的双核优势。

2002年1月29日,AMD发行了5亿美元、票面利率4.75%(当时美国国债利率基础上加43个点)、转股价23.38美元/股、2022年到期的可转债;2002年11月,公司又发行了4亿美元、票面利率4.5%、转股价7.37美元/股、2007年到期的可转债。AMD在资金链的严重危机下迫切需要融资这可以理解,但奇怪的是在公司经营状况如此糟糕的年份还有投资人愿意持有其发行的可转债,这是怎样的投资人呢?

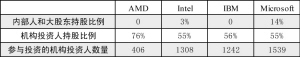

Intel、IBM、微软等高科技产品的龙头企业,其机构投资人持股比例一般略低于美国上市公司的平均水平,在55%左右———个人投资者在成长性的诱惑下似乎更加激进;而更具风险收益性的AMD其股东结构中机构投资人的比例明显偏高,达到76%———对于AMD这样陷入升级陷阱、长期亏损的赶超型公司来说,显然无法获得一般投资人的认同,它需要更具耐心和更强风险承受能力的机构投资人!

2.2 三星:相对封闭市场环境下的政府投资人

与美国的自由市场体系不同,东亚各国在高科技产业的崛起过程中,长期机构投资人的角色由政府担当了。以韩国为例,为了促进LCD产业的发展,韩国政府每年投入巨资支持企业研发,并从2001年起将课征8%关税的平面显示器制造设备纳入无关税项目,此外,还通过财政补贴、优惠贷款等方式大力扶持本国企业的发展。在此背景下,三星、LG等一批具有较强技术含量的企业迅速崛起,在短短几年内就超越日本成为世界第一大LCD生产国。

2.3 京东方:被卡在开放与封闭市场中间

反观中国的液晶企业,它们被卡在了自由市场与封闭市场中间,结果在融资道路上一直“知音难觅”。

这些年来,京东方在融资方面一直进行着不懈的努力,1997年发行B股融资3.8亿,2000年发行A股融资10亿,2004年发行B股再融资21亿,同时,公司还借助韩国子公司两次发行韩元债券,共计募集资金16亿人民币。但是,自2005年陷入亏损后,京东方就被资本市场的投资人所抛弃了。2005年H股的发行计划最终由于公司业绩不佳而被终止了,2006年A股增发,公司本想引入一些外部投资人,甚至邀请了温州财团去亦庄生产线参观,但显然高风险、持久战的京东方并不适合温州财团的胃口,最终,参与认购的四家机构均为北京市属国资机构———在国内机构投资人普遍投资期限较短,养老基金、保险资金入市受限的情况下,京东方的资本市场融资通道受阻!

另一方面,作为政府投资人的北京市国资委尽管也已做出了很大的努力,又是债转股、又是组织银团贷款、参与定向增发,但是以一地政府之力显然难以支撑LCD如此大规模的投资。从某种意义上讲,京东方已经成为北京市政府的一个鸡肋,此次京沪两地企业的合并重组也是一种政府资源的配置调整!但是,以上海市政府一地之力也同样很难独撑大局,毕竟12亿元的增资与LCD行业动辄数百亿、甚至上千亿的投资是无法相提并论的!

无论是京东方,还是合并后的新企业,要想突破规模的瓶颈,唯一的出路是寻找更合适的投资人,而在知音难觅的情况下,就只有通过改变融资产品、分拆投资风险,让不同的投资人去认领与各自风险承受能力和风险偏好相适应的风险收益产品,而政府则作为剩余风险的承担者,从而打通两个市场的融资渠道。

AMD与高科技龙头企业的投资人结构比较

数据来源:http://finance.yahoo.com 郭晨凯制图

3 出路:风险的分层与风险的分配

如何才能将液晶行业的高风险分拆成几个层次,分别寻找合适的投资人呢?AMD的融资战略给了我们有益的启示。

3.1可转债:搭建中性投资人与高风险投资之间的桥梁

作为一个垃圾级信用的企业,AMD在亏损期间一直都没有进行股票的增发融资,在此期间它最主要的一个融资手段就是可转债,在1998~2002年的五年时间里公司先后发行了三笔可转债,共募集资金14亿美元,尤其是在公司陷入底谷的2002年,在巨亏13亿美元的情况下仍连续发行了两笔可转债,融资9亿美元。可转债不仅为AMD贡献了大量资金,而且可转债的转股还降低了公司的负债率压力,目前三笔转债中已有两笔实现了转股,从而降低了公司在最艰难年份的负债率———总负债率由73%下降到66%,而有息负债率则从43.6%下降到34.6%———这在一定程度上化解了公司的财务风险。

那么,AMD为什么要选择发行可转债,而不是其他纯粹的股权或债权融资?

可转债是一种既有债性、又有股性的融资手段,它创造出一种既有较高收益前景、又有可接受风险的融资产品,从而将一些中性风险偏好的投资人与高风险的投资产品联系在一起,尤其适合高科技制造业企业的融资。上述企业一般都有大量的固定资产(京东方和AMD的固定资产占总资产比例都在50%左右),重资产特性为债权人提供了一定的保障,但对于一般的债权投资人而言,公司的亏损特性又与债券人偏于保守的风险偏好不一致,同时,单纯的债务融资也将使本来就面临高经营性风险的企业又加了一层财务性风险;另一方面,对于大多数股权投资人而言,像AMD这类长期亏损和高投资需求的企业仍然是一项过高风险的投资,资本市场的低估也是自然的。在这种情况下,可转债为股权投资人提供了一定的利息收益和抵押品保障,为债权投资人提供了一个承受更高风险的理由———成长性收益,从而吸引了债券投资人中的激进者与股票投资人中的保守者。

综上,发行可转债是京东方和京东方类企业迎合不同风险偏好投资人的一个有效途径。

3.2 剥离融资:风险分层

不过,仅改变融资产品设计还不足以吸引足够的投资人,实际上,公司既往投资的重负削弱了潜在投资人对公司新项目的热情。对于快速升级行业的企业,其资产包里一般包括了不同特性的资产———过时的盈利能力差的资产,和新投资或计划投资中的新资产。如果以优质资产独立融资,将能吸引更多投资人,但如果让投资人承担老资产的重负,无疑会将很多投资人拒之门外。

仍以AMD为例,公司主要资产可分为两部分:高风险、面临Intel垄断压力的处理器业务,和具有相对优势的闪存业务。尽管在闪存方面AMD的产品仍受到来自Intel和韩国等厂商的严峻挑战,但至少在这一领域Intel并不具有绝对的竞争优势。实际上,在2003年7月AMD与富士通重组了其闪存业务后,主打的Spansion品牌已在世界市场份额中超过Intel排名第一了。在此背景下,为了支持闪存业务的发展,AMD两次以闪存业务独立融资,一次是在2003年的债务融资,公司将其闪存业务与富士通的闪存业务剥离合并,然后以新公司(FASL)名义贷款,并通过售后租回的融资租赁方式添置了大量新设备;另一次则是在2005年的股权融资,AMD将FASL公司分拆上市,募集资金5亿美元。

AMD的做法给了我们很多启示,无论是京东方、上广电、或是合并后新实体,以公司整体进行融资都面临很大的困难,因为没有哪个投资人愿意承担过去五代线以下(甚至五代线)投资过程中所形成的高额负债风险,如果有投资人看好中国液晶产业的话,也是为更先进生产线的前景所吸引,因此,基于剥离理念的分层融资是企业实现规模化成长的必然选择。

4 结论及启示

总之,从AMD的成长历程中我们看到中国的液晶产业仍有一个美好的“可能”:在一个快速升级换代的行业内,追赶的企业只要能够“咬住”领先者就有超越的空间———即使在最先进的行业内,摩尔定律也不可能永远适用。

为了能够“咬住”领先者,京东方或京东方类的企业必须要寻找到适合自己的长期投资人,但在两国投资人的竞争中,中国的企业处于弱势,它们被卡在了自由资本市场投资人与政府投资人之间,在这样的融资环境下,企业唯一的出路是通过融资产品的设计来分拆、分散投资风险,让不同性质的投资人“认领”与各自风险承受能力和风险偏好相适应的风险收益,而由政府承担剩余风险的融资,从而突破规模化成长的瓶颈。