|

反击股市“泡沫论”

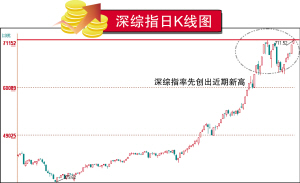

核心资产创出调整以来的新高,可以看作股市在对“泡沫论”进行反击。

1月下旬,股市在“泡沫”讨论声中进入调整,沪综指期间最大调整幅度达到15%,以地产、银行为代表的少数蓝筹股调整幅度更是在30%左右。

股市“泡沫论”的核心依据是中国股票市盈率不应该高于美国股票,否则就出现了泡沫。其实这一观点并不新鲜,大摩2006年年中的策略就是以此为依据,然后得出“熊在守候”的结论。当时沪综指处在1600点上。半年后,我们并没有看到熊的出现,反而一轮更加强劲的上涨出现了,沪综指最高接近3000点。

而且值得注意的是,大摩的研究和投资是完全不同的,其研究部门在严重看空A股的同时,其投资部门却加紧对A股的投资。2007年年初大摩新成立的A股投资基金快速完成了建仓行为,当时沪综指点位就是当前2850点附近。所以,我们对于大摩的言论应当以一家之言视之,而不可偏听偏信。笔者相信,长期而言股市平均市盈率更多地将由一国的GDP增长水平来决定。中国股市和美国股市在很长的时间内,其市盈率将不会相同。当然,投资者适应A股市盈率高出美股可能需要一段时间,但最终会得到市场认同。

风险收益比发生变化

在核心资产率先创新高背景下,我们尚不好推断市场将立即再度步入升途,但可以明确的是,在蓝筹股调整基本到位的背景下,市场调整的幅度已经有限,而上升空间正在展开。

前期我们认为,沪综指2007年波动范围在2400点到3400点,近期该指数最低达到2541点,从这个点位来看市场进一步调整的空间已经有限了,相反其上行的空间则相对而言变得更大。风险和收益比在经历近期的调整后开始出现微妙的变化。

笔者认为,考虑到上市公司整体利润近三年的复合增长水平,沪深300指数18倍动态市盈率(2007年收益)水平应当成为较为坚实的平台,这一水平相当于沪综指2400-2500点。另一方面,在2007年下半年股票将逐渐开始反映2008年上市公司经营状况,与此同时在牛市氛围下,沪深300指数可能达到20倍到22倍的动态市盈率水平,此时沪综指对应的点位将在3400点到3600点的水平。

购买打折名牌的好时机

核心资产率先创新高再次验证了,“名牌股票”打折时是最好的买入机会。上周我们提请投资者关注打折的“名牌股票”,原因在于“名牌股票”在大幅调整之后,其预期收益率已经上升到一个很可观的水平上,这可能意味着以金融股为代表的优质蓝筹股调整或已完成。

懂得购物的人士显然清楚,名牌衣服打折时是最好的购物良机,用在股市上何尝不是一样。万科是地产业的名牌,招行是银行业的名牌,中信是证券业的名牌,中集是集装箱名牌,茅台是白酒的名牌,等等。当这些股票调整接近20%-30%的时候,或许我们就该算算它们是不是处在打折的位置上。

(中证投资 徐辉)