|

●从历史统计来看,有定向增发行为的股票的投资超额收益率集中体现在董事会预案到股东大会通过,以及股东大会通过至证监会批准这两个阶段,表明了投资者对于定向增发预期的热情。相反,在证监会批准至增发正式实施以及实施后的30日来看,超额收益率几乎为0,甚至呈现低于大盘的情况。

●从定向增发的类型看,“引入战略投资者”类型的定向增发超额收益率惊人。

●证监会对于定向增发的审核日趋严格,定向增发“闸门”有收紧趋势。

●尽管超额收益率呈现逐步下降的趋势,但是14.75%的超额收益率仍然是相当的惊人,所以我们仍然坚定地认为2007年的定向增发将是贯穿全年的一个投资主题,值得投资者关注。

□联合证券 戴爽

自去年5月份国内证券市场融资开闸之后,定向增发作为上市公司十分钟爱的一种融资方式,一度呈现“千帆竞渡”的热闹场面。

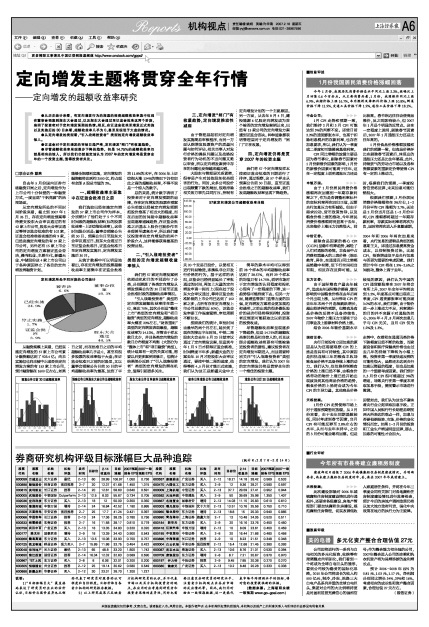

从定向增发所处的不同时间阶段来看,截止到2007年1月26日,存在定向增发预案等待提交股东大会审议通过的有42家上市公司,股东大会审议通过等待证监会批准的有102家,证监会批准准备实施的有9家,已经实施定向增发的有57家上市公司,另外还有15家上市公司的定向增发方案被证监会否决,晨鸣纸业、丰原生化、新疆天业、中储股份这4家上市公司出于各种原因停止了各自的定向增发再融资计划。

从融资规模上来看,已经实施定向增发的57家上市公司累计融资额达到了923.4亿;尚未实施但也尚未被中止或否决定向增发方案的有153家上市公司,预计融资额在1600亿左右。如果能够全部顺利实施,定向增发的融资额将达到约2500亿,约占现有全部A股总市值的2%。

一、超额收益率主要集中在证监会批准日之前

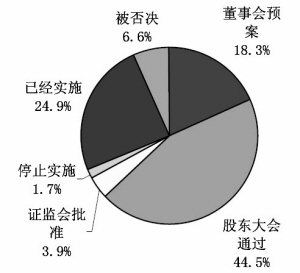

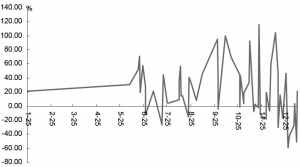

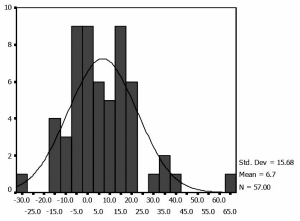

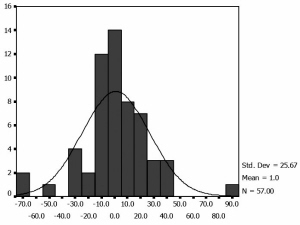

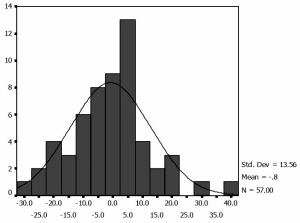

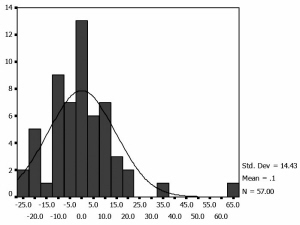

我们选取已经实施定向增发的57家上市公司作为样本,分别统计了他们处于5个不同时间段的超额收益率(标的股票收益率-上证综指收益率)。这些时间段分别是:董事会预案公告前30日、预案公告日至股东大会审议通过日、股东大会通过日至证监会批准日、证监会批准日至定向增发实施日、定向增发实施后30日。

从统计数据中可以明显地看出,存在定向增发的股票超额收益率主要集中在证监会批准日之前,而在批准日之后的平均超额收益率几乎是0,甚至有很多股票的收益率低于大盘;在证监会批准日之前的时段里,又以董事会预案公告日前30日的平均超额收益率为最高,达到了平均11.8%的水平。在2006年上证综指大涨134%的情况下仍有如此之高的超额收益率,不得不说是一个惊人的数字。

总的来说,统计数字表明了投资者对于定向增发预期的追捧。存在定向增发的股票在预案公告前就已经被定向增发预期把股价推高了相当大的程度,而在后面的时间段中超额收益率呈现逐渐递减趋势,在证监会批准之后基本上股价已被炒作至合理甚至虚高水平,所以我们建议投资者在定向增发的前两个阶段介入,这样能够获得最高的投资回报。

二、“引入战略投资者”类型的定向增发超额收益率惊人

我们把57家定向增发案例依照动机和目的不同进行了分类,分别测算了各类定向增发从增发预案公告的30日前至证监会批准时段的超额收益率情况。

“引入战略投资者”类型的定向增发超额收益率排在第一位,高达70%,其次分别是“整体上市”类型的定向增发和“项目融资”类型的定向增发,超额收益率大概在20%左右,“财务重组”类型的定向增发表现最差,超额收益率为14.12%。尽管由于样本数目太少,并且各类定向增发的数目分布极度不均衡(大部分为“整体上市”和“项目融资”类型),统计结果有一定的失真可能,需要以后更多案例来修正,但统计结果部分反映了“引入战略投资者”类型的定向增发的潜在机会,值得引起更多关注。

三、定向增发“闸门”有收紧趋势,定向增发推动性减弱

由于管理层起初对定向增发实施简易审核程序,而另一方面认购增发股票资产的质量问题与如何评估、相关当事人对发行价格的操纵问题以及战略投资者行为动机的不当问题又难以审查,所以定向增发案例中存在的问题也变得越来越尖锐。

大股东与管理层关系紧密,很容易产生对其他股东权益损害的行为。同时,众多公司股价出现频繁下跌的局面,很难排除相关各方事先共同打压、控制有关20个交易日股价,以便相互进行利益输送,即操纵非公开发行价格的行为。基于这样的状况,证监会已经明显延长了审批通过的时间,再加上大量的定向增发申请一拥而上(现在处于股东大会审议通过,等待证监会批准阶段的上市公司已达到了102家之多,占所有存在定向增发上市公司总数的近50%),证监会发审委工作强度猛增、审批周期不断拉长。

按照我们的统计,审批时间由最早的两个月左右,延长到了现在的接近半年时间。中铁二局股东大会去年6月23日就审议通过了定向增发议案,但直到今年1月9日才获得证监会核准,时间跨度半年多;新疆天业的方案去年10月才经股东大会审议通过,要按中铁二局的速度,他得等到4、5月份才能正式实施,我们认为这正是新疆天业中止定向增发计划的一个主要原因。另一方面,从去年8月4日,建投能源6亿股定向增发成为首个被否的定向增发案例以来,已经有15家公司的定向增发方案遭到证监会否决。种种迹象都表明管理层对于定向增发的“闸门”正在收紧。

四、定向增发仍将是贯穿2007年的投资主题

我们将57个定向增发样本按照证监会批准的日期进行了排序,通过观察,这57个样本从预案公告前30日起,直至证监会批准之日的超额收益率,我们发现超额收益率呈现下降趋势。

简单的算术平均可以得到前28个样本的平均超额收益率达到了28.57%,而后29个样本的均值只有14.75%,说明市场对于定向增发的认同程度和投机心理有了一定程度的下降,这一趋势很可能持续下去。但另一方面,随着监管部门监管力度的加强,定向增发方案将会更加规范和透明,之前出现的很多操纵股价的恶劣行径将得到抑制,投资者反倒更可能获取比以前更高的投资收益。

尽管超额收益率呈现逐步下降趋势,但是14.75%的超额收益率仍然是相当惊人的,而且这部分超额收益将更有可能被装进投资者的腰包,建议投资者在定向增发早期进入,而且需要特别关注“引入战略投资者”类型的定向增发。我们认为2007年的定向增发仍将是贯穿全年的一个绝佳的投资主题。