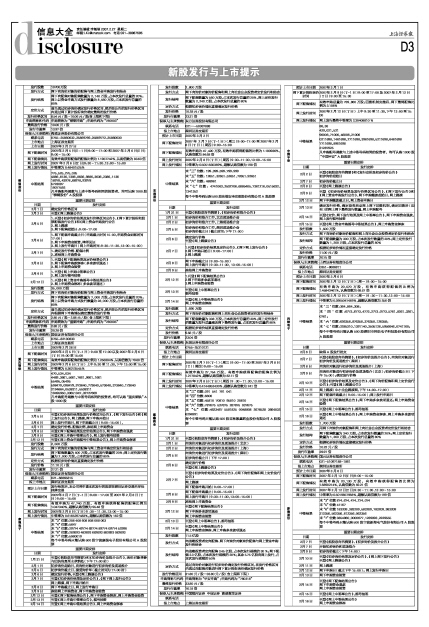

发行方式 网下向询价对象询价配售与网上资金申购发行相结合

发行结构 网下向配售对象配售数量为2,140万股,占本次发行总量的20%;网上以资金申购方式发行数量为8,560万股,占本次发行总量的80%

定价方式 首先通过初步询价确定发行价格区间,然后在公告的发行价格区间内通过网下累计投标询价确定最终的发行价格

发行价格区间 8.54元/股-10.06元/股(含上限和下限)

申购简称和代码 申购简称为“柳钢申购”;申购代码为“780003”

最终发行价格 10.06元/股

发行市盈率 13.97倍

保荐人(主承销商) 海通证券股份有限公司

联系电话 0755-25860632、25869769、25869772、25860630

上市地点 上海证券交易所

上市日期 2007年2月27日

网下配售时间 2007年2 月5 日(T-1 日)9:00~17:00 和2007 年2 月6 日(T 日)9:00~15:00

网下配售情况 有效申购获得配售的配售比例为1.1957742%,认购倍数为83.63倍

网上发行时间 2007 年2 月6 日(T 日)9:30~11:30、13:00~15:00

网上发行情况 中签率为0.48401525%

中签结果 775,525,275,025

4886,6136,7386,8636,9886,3636,2386,1136

18978,43978,68978,93978

5723087

19077592

凡申购配号尾数与上述中签号码相同的投资者,均可认购1000股“柳钢股份”A股股票

重要日期安排

日期 发行安排

2月1日 确定发行价格区间

2月2日 刊登《网上路演公告》

2月5日 1、刊登《初步询价结果及发行价格区间公告》、《网下累计投标和股票配售发行公告》和《网上资金申购发行公告

2、网上路演

3、网下配售起始日:9:00~17:00

2月6日 1、网下配售申购截止日(申购截止时间15:00,申购资金到帐时间17:00)

2、网下申购资金验资,律师见证

3、网上发行申购日(网上申购时间:9:30~11:30、13:00~15:00)

2月7日 1、确定发行价格、配售比例

2、冻结网上申购资金

2月8日 1、刊登《网下配售结果及定价结果公告》

2、网下配售申购款解冻(多余款项退还)

3、网上申购资金验资

2月9日 1、刊登《网上申购中签率公告》

2、网上发行摇号抽签

2月12日 1、刊登《网上资金申购摇号中签结果公告》

2、网上申购资金解冻(多余款项退还)

重庆钢铁 发行股数 35,000万股

发行方式 网下向询价对象询价配售与网上资金申购发行相结合

发行结构 网下向配售对象配售数量为7,000 万股,占本次发行总量的20%;网上以资金申购方式发行数量为28,000万股,占本次发行总量的80%

定价方式 首先通过初步询价确定发行价格区间,然后在公告的发行价格区间内根据网下申购情况确定最终的发行价格

发行价格区间 2.80元/股-2.88元/股(含上限和下限)

申购简称和代码 申购简称为“重钢申购”;申购代码为“780005”

最终发行价格 2.88元/股

发行市盈率 20.28倍

保荐人(主承销商) 国信证券有限责任公司

联系电话 0755-82130833

上市地点 上海证券交易所

上市日期 2007年2月28日

网下配售时间 2007年2月5日(T-1日) 9:00至17:00以及2007年2月6日(T日)9:00至15:00

网下配售情况 有效申购获得配售的配售比例为1.256304%,认购倍数为79.60倍

网上发行时间 2007年2月6日(T日) 上午9:30至11:30,下午13:00至15:00

网上发行情况 中签率为0.36273545%

中签结果 470,534,034

4469,3661,5661,7661,9661,1661

55495,05495

598479,098479,973640,773640,573640,373640,173640

2194664,0538311,5538311

19495950,33651047,32727669

凡申购配号尾数与中签号码相同的投资者,均可认购“重庆钢铁”A股1000股

重要日期安排

日期 发行安排

2月5日 刊登《初步询价结果及发行价格区间公告》、《网下发行公告》和《网上发行公告》,网上路演,网下申购开始日

2月6日 网上发行申购日,网下申购截止日(9:00-15:00),

2月7日 确定发行价格、配售比例,冻结网上申购资金

2月8日 刊登《网下配售结果及定价结果公告》,网下申购资金退款

2月9日 刊登《网上申购中签率公告》,网上发行摇号抽签

2月12日 刊登《网上资金申购摇号中签结果公告》,网上申购资金解冻

康强电子 发行股数 2,500万股

发行方式 网下向询价对象询价配售与网上资金申购定价发行相结合

发行结构 网下配售数量为500万股,占本次发行数量的20%;网上定价发行数量为2,000万股,占本次发行总量的80%

定价方式 根据初步询价情况直接确定发行价格

发行价格 11.10元/股

发行市盈率 27.21倍

保荐人(主承销商) 国信证券有限责任公司

联系电话 021-68865815

拟上市地点 深圳证券交易所

预计上市日期 发行结束后,本公司将申请本次发行的股票在深圳证券交易所尽快挂牌交易

网下配售时间 2007年2月7日(T-1日)9:00~17:00至2007年2月8日(T日)9:00~15:00

网下配售情况 有效申购为47,740万股,有效申购获得配售的配售比例为1.047340%,超额认购倍数为95.48倍

网上发行时间 2007年2月8日(T日)9 :30~11:30、13:00~15:00

网上发行情况 中签率为0.6165297483%,超额认购倍数为162倍

中签结果 末“3”位数:208 408 608 808 008 063

末“4”位数:5647

末“5”位数:29774 49774 69774 89774 09774 52990

末“6”位数:282693 482693 682693 882693 082693

末“7”位数:5060019

每个中签号码只能认购500股宁波康强电子股份有限公司A股股票

重要日期安排

日期 发行安排

1月31日 刊登《招股意向书摘要》和《初步询价及推介公告》,询价对象将参与回执传真至主承销处(下午17:00前)

2月1日 初步询价起始日,向询价对象进行初步询价及现场推介

2月5日 初步询价截止日,接受询价单(截止时间为17:00时)

2月6日 确定发行价格,刊登《网上路演公告》

2月7日 刊登《初步询价结果及定价公告》、《网下网上发行公告》

网上路演,网下申购开始日

2月8日 网下申购截止日,网上发行申购日

2月9日 冻结网上申购资金,网下申购资金验资

2月12日 刊登《网下配售结果公告》,网下申购资金解冻,网上申购资金验资

2月13日 刊登《网上申购中签率公告》,摇号抽签

2月14日 刊登《网上申购中签结果公告》,网上申购资金解冻

东港股份 发行股数 2,800万股

发行方式 网下向询价对象询价配售和网上向社会公众投资者定价发行相结合

发行结构 网下配售数量为560万股,占本次发行总量的20%,网上定价发行数量为2,240万股,占本次发行总量的80%

定价方式 根据初步询价情况直接确定发行价格

发行价格 10.28元/股

发行市盈率 23.31倍

保荐人(主承销商) 东方证券股份有限公司

联系电话 021—-50367888

拟上市地点 深圳证券交易所

预计上市日期 2007年3月2日

网下配售时间 2007 年 2月7日(T-1日)(周三)9:00-17:00 至2007年2月8日(T日)(周四)9:00-15:00

网下配售情况 有效申购为47,420万股,有效申购获得配售的比例为1.180936%,认购倍数为84.68倍

网上发行时间 2007年2月8日(T日)(周四)9:30-11:30、13:00-15:00

网上发行情况 中签率为0.5051630369%,超额认购倍数为198倍

中签结果 末“三”位数: 199、399、599、799、999

末“五”位数: 12651、32651、52651、72651、92651

末“六”位数: 488961

末“七”位数: 4741063、2502706、6885405、7361216、0515632、1341352

每个中签号码认购500股东港安全印刷股份有限公司A 股股票

重要日期安排

日期 发行安排

1月31日 刊登《招股意向书摘要》、《初步询价和推介公告》

2月1日 初步询价和推介工作,北京现场推介会

2月2日 初步询价和推介工作,上海现场推介会

2月5日 初步询价和推介工作,深圳现场推介会

初步询价截止日(截止时间:下午17:00)

2月6日 确定发行价格

刊登《网上路演公告》

2月7日 1.刊登《初步询价结果及定价公告》、《网下网上发行公告》

2.网下申购开始日(9:00-17:00)

3.网上路演

2月8日 网下申购截止日(9:00-15:00)

网上发行申购日(9:30-11:30, 13:00-15:00)

2月9日 冻结网上申购资金

2月12日 1.刊登《网下配售结果公告》

2.网下申购多余款项退还

3.网上申购资金验资

2月13日 刊登《网上中签率公告》

摇号抽签

2月14日 刊登《网上中签结果公告》

网上申购资金解冻

紫鑫药业 发行股数 1,690 万股

发行方式 网下向询价对象配售和网上向社会公众投资者定价发行相结合

发行结构 网下配售数量为338 万股,占本次发行总量的20%;网上定价发行的数量为发行总量减去网下最终发行量,占本次发行总量的80%

定价方式 根据初步询价结果直接确定发行价格

发行价格 9.56 元/股

发行市盈率 23.04 倍

保荐人(主承销商) 东吴证券有限责任公司

联系电话 0755-25310121

拟上市地点 深圳证券交易所

预计上市日期

网下配售时间 2007年2月7日(T-1)(周三)9:00~17:00至2007年2月8日(T)(周四)9:00~15:00

网下配售情况 有效申购为27,754万股,有效申购获得配售的配售比例为1.217842%,超额认购倍数为82.11倍

网上发行时间 2007年2月8日(T日)(周四)9 :30~11:30、13:00~15:00

网上发行情况 中签率为0.4144853430%,超额认购倍数为241 倍

中签结果 末“三”位数:291 541 791 041

末“四”位数:6606

末“五”位数:45810 70810 95810 20810

末“六”位数:787675 537675 287675 037675

末“七”位数:4623467 5581825 0048808 2678528 3664032 6294991

每个中签号码只能认购500股吉林紫鑫药业股份有限公司A股股票

重要日期安排

日期 发行安排

1月31日 刊登《招股意向书摘要》、《初步询价及推介公告》

2月1日 向询价对象进行初步询价及现场推介(北京)

2月2日 向询价对象进行初步询价及现场推介(上海)

2月5日 向询价对象进行初步询价及现场推介(深圳)

初步询价截止日(下午17:00)

2月6日 确定发行价格

刊登《网上路演公告》

2月7日 刊登《初步询价结果及定价公告》、《网下询价配售和网上定价发行公告》

网上路演

网下配售申购开始(9:00-17:00)

2月8日 网下配售申购截止(9:00-15:00)

网上发行申购日(9:30-11:30,13:00-15:00)

2月9日 冻结网上申购资金

2月12日 刊登《网下配售结果公告》

网下申购多余款项退还

网上申购资金验资

2月13日 刊登《网上中签率公告》、摇号抽签

2月14日 刊登《网上中签结果公告》

网上申购资金解冻、网上申购多余款项退还

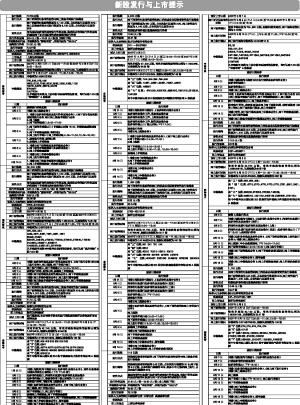

发行股数 11.5亿股

发行方式 向战略投资者定向配售、网下向询价对象询价配售与网上资金申购发行相结合

发行结构 向战略投资者定向配售3.45亿股,占本次发行规模的30 %;网下配售2.3亿股,占本次发行规模的20%;其余5.75亿股向网上发行,占本次发行规模的50%

定价方式 通过向询价对象进行初步询价确定发行价格区间,在发行价格区间内通过向配售对象进行网下累计投标询价确定发行价格

发行价格区间 31.80元/股—33.80元/股(含上限和下限)

申购简称与代码 申购简称为“平安申购”;申购代码为“780318”

最终发行价格 33.80元/股

发行市盈率 76.18倍

保荐人(主承销商) 中国银河证券 中信证券 高盛高华证券

联系电话

拟上市地点 上海证券交易所

中国平安 预计上市日期 2007年3月1日

网下累计投标询价时间 2007年2月9日(T-1日)9:00至17:00及2007年2月12日(T日)9:00至15:30

网下配售情况 有效申购总量为739,860万股;回拨机制实施后,网下最终配售比例为3.108%

网上发行时间 2007年2月12日(T日) 上午9:30至11:30,下午13:00至15:00

网上发行情况 网上发行最终中签率为2.30408810 %

中签结果 86,36

429,021,521

96006,71006,46006,21006

0211698,1461698,2711698,3961698,5211698,6461698

7711698,8961698

31287925

凡申购配号尾数与上述中签号码相同的投资者,均可认购1000股“中国平安”A股股票

重要日期安排

日期 发行安排

2月2日 刊登《招股意向书摘要》和《发行安排及初步询价公告》

初步询价起始日

2月7日 初步询价截止日

2月8日 刊登《网上路演公告》

2月9日 刊登《初步询价结果及发行价格区间公告》、《网下发行公告》和《网上资金申购发行公告》,网下申购缴款起始日,网上路演

2月12日 网下申购缴款截止日,网上资金申购日

2月13日 确定发行价格,确定是否启动网上网下回拨机制,确定回拨后(如有)的网上网下最终发行数量,网上申购配号

2月14日 刊登《定价、网下发行结果及网上中签率公告》,网下申购资金退款,网上发行摇号抽签

2月15日 刊登《网上资金申购摇号中签结果公告》,网上申购资金解冻

科陆电子 发行股数 1,500万股

发行方式 网下向询价对象询价配售和网上向社会公众投资者定价发行相结合

发行结构 网下配售数量为300万股,占本次发行数量的20%;网上定价发行数量为1,200万股,占本次发行总量的80%

定价方式 根据初步询价情况直接确定发行价格

发行价格 11.00元/股

发行市盈率 20.75倍

保荐人(主承销商) 山西证券有限责任公司

联系电话 0351-8686811

拟上市地点 深圳证券交易所

预计上市日期 2007年3月6日

网下配售时间 2007年2月12日(T日)(周一)9:00~15:00

网下配售情况 有效申购为20,570 万股,有效申购获得配售的比例为1.45843461%,认购倍数为68.57 倍

网上发行时间 2007年2月12日(T日)(周一)9 :30~11:30、13:00~15:00

网上发行情况 中签率为0.3905047469%,超额认购倍数为256 倍

中签结果 末"三"位数:364、864、308;

末"四"位数:6773、8773、4773、2773、0773、5761、8261、3261、0761;

末"六"位数:626358、876358、376358、126358;

末"七"位数:2285310、1391140、3505128、5956646、0741160;

每个中签号码只能认购500 股深圳市科陆电子科技股份有限公司A 股股票

重要日期安排

日期 发行安排

2月6日 取得A股发行批文

2月7日 刊登《招股意向书摘要》、《初步询价及推介公告》、向询价对象进行初步询价及现场推介(深圳)

2月8日 向询价对象进行初步询价及现场推介(上海)

2月9日 向询价对象进行初步询价及现场推介(北京);初步询价截止日(下午15:00);确定发行价格

2月10日 刊登《初步询价结果及定价公告》、《网下询价配售和网上定价发行公告》;刊登《网上路演公告》

2月11日 网上路演(中小企业路演网,下午14:00-17:00)

2月12日 网下配售申购截止(9:00-15:00);网上发行申购日

2月14日 刊登《网下配售结果公告》;网下申购多余款项退还;网上申购资金验资

2月15日 刊登《网上中签率公告》、摇号抽签

2月16日 刊登《网上中签结果公告》;网上申购资金解冻、网上申购多余款项退还

新海股份 发行股数 1,700 万股

发行方式 用网下向询价对象配售和网上向社会公众投资者定价发行相结合

发行结构 网下配售数量为340 万股,占本次发行数量的20%;网上定价发行数量为1,360 万股,占本次发行总量的80%

定价方式 根据初步询价情况直接确定发行价格

发行价格 10.22 元/股

发行市盈率 29.97 倍

保荐人(主承销商) 国元证券有限责任公司

联系电话 021-51097188-1861

拟上市地点 深圳证券交易所

预计上市日期 2007年3月6日

网下配售时间 2007 年2月12 日(T 日)9:00~15:00

网下配售情况 有效申购为20,130 万股,有效申购获得配售的比例为1.6890214%,认购倍数为59.21 倍

网上发行时间 2007 年2 月12 日(T 日)9:30~11:30、13:00~15:00

网上发行情况 中签率为0.5019857968%,超额认购倍数为199倍

中签结果 末“3”位数 874,674,474,274,074

末“5”位数 41167

末“6”位数 183209,383209,583209,783209,983209

312356,562356,812356,062356

末“7”位数 3854960,0000677,1239893,2229555

每个中签号码只能认购500 股宁波新海电气股份有限公司A 股股票

重要日期安排

日期 发行安排

2月7日 刊登《招股意向书摘要》、《初步询价及推介公告》

2月7日 开始初步询价和现场推介

2月9日 初步询价截止(下午14:00)

2月10日 刊登《初步询价结果及定价公告》、《网上网下发行公告》

刊登《网上路演公告》

2月11日 网上路演

2月12日 网下申购日(截止下午15:00); 网上发行申购日

2月13日 网下申购资金验资

2月14日 刊登《网下配售结果公告》

网下申购资金退款

网上申购资金验资

2月15日 刊登《网上中签率公告》,摇号抽签

2月16日 刊登《网上中签结果公告》

网上申购资金解冻