|

发行人注册地址:江苏省南京市江宁经济技术开发区天元中路188号

保荐人(主承销商): 东方证券股份有限公司

声 明

本招股意向书摘要的目的仅为向公众提供有关本次发行的简要情况。投资者在做出认购决定之前,应仔细阅读招股意向书全文,并以其作为投资决定的依据。招股意向书全文同时刊载于上海证券交易所网站。

第一节 本次发行概况

一、发行人基本情况

法定名称:航天晨光股份有限公司

英文名称:Aerosun Corporation

注册地址:江苏省南京市江宁经济技术开发区天元中路188号

成立时间:1999年9月30日

法定代表人:杜尧

股票上市地:上海证券交易所

股票简称:航天晨光

股票代码:600501

办公地址:江苏省南京市江宁经济技术开发区天元中路188号

邮政编码:211100

联系电话:025-52826030

传 真:025-52826039

公司网址:www.aerosun.cn

电子信箱:htcg@jlonline.com

二、本次发行要点

(一)核准情况

本次发行经公司2006年8月24日召开的二届十次董事会形成决议,并经2006年9月13日召开的2006年度第一次临时股东大会表决通过,董事会决议公告和股东大会决议公告分别刊登在2006年8月28日、2006年9月14日的《中国证券报》和《上海证券报》上。

本次发行已经中国证监会证监发行字[2007]40号文核准。

(二)发行股票的种类、每股面值、股份数量

1、发行股票种类:境内上市人民币普通股(A股)。

2、每股面值:人民币1.00元。

3、发行数量:经公司2006年第一次临时股东大会通过,并经中国证监会核准,本次增发的数量不超过6,000万股。最终发行数量将由发行人和保荐人(主承销商)根据网上和网下申购情况以及发行人的融资需求协商确定,并将在申购结束后通过发行结果公告披露。

(三)发行价格及定价方式

本次发行价格为18.49元/股,为招股意向书刊登日前二十个交易日公司股票收盘价的算术平均值。

(四)预计募集资金数额

不超过本次募集资金运用项目投资总额,实际募集资金量取决于最终的发行数量。

(五)募集资金专项存储账户

本公司已在中国工商银行股份有限公司南京雨花支行开设募集资金专项存储账户,账号为4301013729100347241。

三、发行方式与发行对象

(一)发行方式

本次发行采取网上、网下定价发行的方式进行。

(二)发行对象

在上海证券交易所开设A股股东账户的境内自然人、法人、证券投资基金以及符合中国证监会规定的其他投资者等(国家法律、法规、规章和政策禁止者除外)。

四、承销方式及承销期

本次发行由保荐人(主承销商)组织的承销团以余额包销方式承销,承销期的起止时间:自2007年3月12日至2007年3月16日止。承销机构及承销比例如下:

五、发行费用

六、主要日程与停复牌安排

上述日期为工作日。如遇重大突发事件影响发行,保荐人(主承销商)将及时公告,修改发行日程。

本次增发的股票在发行完成后将申请在上海证券交易所上市。

七、本次发行证券的上市流通

本次增发网上发行的部分无持有期限制。本次增发结束后,发行人将尽快办理增发股份上市的有关手续。具体上市时间将另行公告。

八、本次发行的有关机构

(一)发行人:航天晨光股份有限公司

法定代表人:杜尧

经办人员:张智秀、吴祖陵、胡波

办公地址:江苏省南京市江宁经济技术开发区天元中路188号

联系电话:025-52826030

传 真:025-52826039

(二)保荐人(主承销商):东方证券股份有限公司

法定代表人:王益民

项目主办人:尹璐

保荐代表人:谭轶铭、周文昊

经办人员:王珩、洪华忠、杨志伟、陈海峰、肖青、陈屹、许劲

办公地址:上海市中山南路318号新源广场2号楼24层

联系电话:021-63325888

传 真:021-63326910

(三)副主承销商

法定代表人:

经办人员:

办公地址:

联系电话:

传 真:

(四)分销商

1、

法定代表人:

经办人员:

办公地址:

联系电话:

传 真:

(五)发行人律师:北京众天律师事务所

负 责 人:苌宏亮

签字律师:王正平、尹好鹏

办公地址:北京市海淀区北四环西路9号银谷大厦1711-1717室

联系电话:010-62800408

传 真:010-62800409

(六)审计机构:江苏天衡会计师事务所有限公司

法定代表人:余瑞玉

签字注册会计师:狄云龙、吴抱军

办公地址:南京市正洪街18号东宇大厦8楼

联系电话:025-84711188

传 真:025-84716883

(七)收款银行:

法定代表人:

经办人员:

办公地址:

联系电话:

传 真:

(八)发行人股票上市的交易所:上海证券交易所

法定代表人:朱从玖

办公地址:上海市浦东南路528号上海证券大厦

电 话:021-68808888

传 真:021-68807813

(九)股份登记机构:中国证券登记结算有限责任公司上海分公司

法定代表人:王迪彬

办公地址:上海市浦建路727号

电 话:021-58708888

传 真:021-58899400

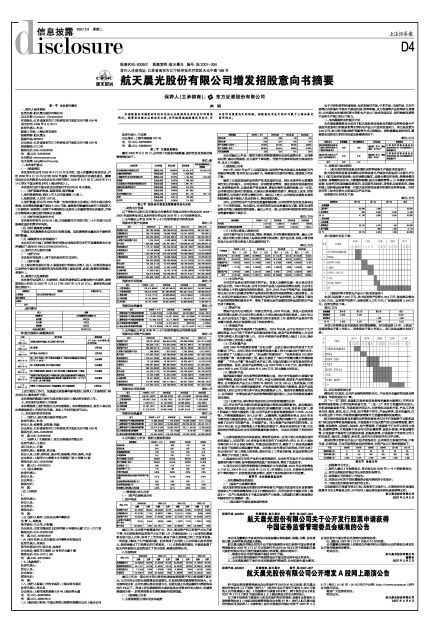

第二节 主要股东情况

截至2006年9月30日,公司前十名股东持股数量、股份性质及其股份限售等情况如下:

单位:股

第三节 财务会计信息及管理层讨论与分析

一、财务会计信息

以下资料引自经江苏天衡会计师事务所有限公司审计的本公司2003—2005年度财务报告以及未经审计的公司2006年1-9月份财务报告。

1、公司最近三年及2006年1-9月份的简要合并财务报表

简要合并资产负债表 单位:元

简要合并利润表 单位:元

简要现金流量表 单位:元

2、公司最近三年及2006年1-9月份的简要母公司财务报表

简要母公司资产负债表 单位:元

简要母公司利润表 单位:元

简要现金流量表 单位:元

3、公司最近三年及一期的主要财务指标

二、管理层讨论与分析

(一)资产负债构成分析

1、资产构成

最近三年,公司资产规模逐年扩大。其中,流动资产和无形资产占比不断下降,而长期投资和固定资产占比不断上升,主要原因是:(1)公司前次募集资金项目投入完毕,改善了工艺布局,提高了核心竞争能力和工艺技术装备,一定程度上解决了生产瓶颈问题,初步形成了公司的工业化和核心技术竞争力,较好地满足了日益增长的订单需求。(2)长期投资的增加,主要是收购了航天汽车股权以及投资设立了华业投资、昊晨投资等公司。

2、负债构成

最近三年及一期公司主营业务的快速发展使得资产和业务规模不断扩大,与之同时公司的负债规模也快速增长,尤其是短期借款增幅相对较大。从负债构成分析,公司负债以流动负债为主,长期负债占负债总额的比例始终保持在8%以下。形成上述负债结构的主要原因是公司资本性支出较大,但融资渠道较为单一,经营周转资金主要依赖银行短期借款。

(二)偿债能力分析

1、主要偿债能力指标及变动趋势

从公司最近三年及一期的主要长短期偿债指标及变动趋势分析,公司流动比例、速动比例偏低,且呈逐年下降态势。而资产负债率则保持在较高的水平,且呈上升趋势。

2、偿债能力分析

2004年、2005年由于工业园区建设、固定资产技术改造以及收购航天汽车股权等因素,资本性支出迅速扩大,导致银行负债有所增加,偿债能力有所下降。

随着工业园区建设和固定资产技术改造的完成,预计未来两年大规模资本性支出有所减少。公司还将进一步加强资金管理,通过加快应收账款的回收、合理降低库存,以提高资产营运效率,降低对银行负债的依赖;另一方面,公司将加快在建项目的建设,在提高业务规模的前提下,降低加工成本,控制期间费用,达到提升经营业绩的目的。通过以上努力,公司将保证债务本息的到期清偿,给予债权人充足的信心,降低偿债风险。

另外,从经营活动产生的现金流量净额来看,公司经营性现金收支基本处在一个正常的范围。报告期内,公司经营活动现金流量均为正数,说明公司营运资金有能力清偿到期的债务。最近三年又一期,公司的净利润和经营活动现金流量净额如下表所示:

单位:万元

(三)主营业务收入结构分析

公司主要产品为专用车类、管类、容器类、艺术制像和掘进机等。最近三年及一期公司的主营业务收入总体保持增长的态势。按产品分类,其收入增长情况及占公司主营业务收入的比重情况如下:

单位:万元

(1)专用车产品

专用车产品是公司的传统主营产品,其收入金额和比重一直占居公司五类产品之首。2003年以来,公司专用车产品收入总体保持增长态势,在公司主营业务收入中的比重保持着相对稳定。其中,2005年由于军需产品、民品重型车以及石化行业的罐式车等产品需求同时增加而导致销售收入较快增长。另外,公司近年来逐步加大了高附加值产品和军用产品的营销,从而提高了单位产品的销售规模和盈利水平,降低了普通民品市场激烈竞争造成的部分产品毛利下降影响。

(2)管类产品

管类产品作为公司的另一传统主营产品,2003年以来,其收入也保持着良好的增长态势,在公司主营业务收入中的比重也保持相对稳定。2005年以来,由于公司加大了重大工程配套项目的全面攻关工作,使得其产品系列中的金属补偿器、热电补偿器等出现了较快的增长。

(3)容器类产品

容器类产品近年来获得了快速增长。2003年以来,由于公司加大了生产线的改造,大力开拓了军需产品和炼油设备市场,该项产品的销售收入占公司主营业务收入的比重不断上升。2005年该类产品销售收入超过1亿元,逐步成为公司第三支柱收入来源。

(4)艺术制像产品

公司1985年开始承制香港“天坛大佛”,由此在国内带动并形成了艺术制像这门产业。公司目前在艺术制像特别是大像工程中在国内处于领先水平,先后承制了“无锡灵山大佛”、“永远盛开的紫荆花”、“毛泽东诞辰100周年纪念塑像”等一批有影响的工程,最近又承接了“奉化市雪窦寺露天布袋弥勒佛像”,“不丹太子像”等大型艺术产品工程,在国内制像业中享有极高的知名度和信誉度。因此,此类产品销售收入由2003年的2,646万元,逐步增加至2004年的3,926万元和2005年5,263万元,环比增幅非常明显。

(5)掘进机产品

随着国家对煤矿加大监管和清理整顿力度,存在安全隐患的小型煤矿被迫停产整顿,给国有大矿带来了生机,全国大面积缺煤,掘进机产品销售稳步增长,公司掘进机产品正从目前的75系列向120及160以上系列发展,目前还在研制开发75D短臂采煤掘进机,产品的规模和档次不断提高,该项产品实现的收入和在公司主营业务中的比例也都稳步上升。随着本次募集资金的投入,公司将进一步增加此类产品的销售规模和盈利能力,为公司持续发展奠定良好基础。

(四)主要产品、原材料价格变动对公司利润的敏感性分析

近几年公司产品主要用材料因国际国内等客观因素的影响,波动幅度比较大,例如改装车底盘,现在部分地区已经调整到欧3标准,其价格在欧1、欧2的基础上有较大幅度的上涨,公司产品的主要材料碳钢板材(Q235-A(A3)等)、不锈钢薄壁板材(304、316等)、无缝钢管、电解铜等价格从2003年至今都有较大幅度的提高,加上市场竞争加剧,产品售价调整不大,这些都直接导致了公司专用车辆产品、补偿器产品、压力容器产品利润空间的压缩。从2004年以来,在公司销售收入不断增长的情况下,综合毛利率有所下降,可见原材料价格的变动对公司利润的敏感性影响很大,对此公司指定了相应的对策:

1、内部加强供应协作体系建设,降低营运成本。公司目前在合格供应商评价的基础上,对现有的100多家协作单位进行了分级评价,评出10名A级协作单位和54名B级协作单位,并通过招投标的方式,确定了11家合格运输单位,制定了铁路和公路运输价格表。公司核心协作单位已经形成,同时完成了对公司协作厂家工序能力的审核,使协作加工工序更加明确,制造过程得以控制,降低了中间加工成本。

2、底盘是公司专用车产品的主要采购部件,公司所有车类分子公司的底盘都实行集中采购,每年都能获得底盘厂家的返利,降低了底盘成本。

3、利用公司完善的营销网络优势继续扩大市场份额,2003年公司销售收入7.45亿,2004年8亿,2005年11.01亿,年均增长22.5%,在综合毛利率有所下降的情况下,经济效益仍稳步增长,抵消了原材料涨价的不利因素。

第四节 本次募集资金运用

一、本次募集资金的原因

(一)国家产业政策的要求

航天发射地面设备及车载机动特种装备生产线技术改造项目所及领域符合国家《产业结构调整指导目录》中鼓励类项目,同时也符合中国航天科工集团《十一五产业发展规划》中重点发展的产业领域,与我国航天事业发展规划和国防现代化战略相一致。

(二)满足海外市场快速发展的需求

由于世界经济的快速发展,包括东南亚市场、中东市场、非洲市场、日本市场等在内的海外市场对于掘进机械、特种车辆、压力容器等产品的需求日益增加,公司通过本次掘进机等主营机电产品出口技术改造项目,将有效提高该等产品的生产能力和出口能力。

二、本次募集资金的使用计划

本次增发募集资金计划用于航天发射地面设备及车载机动特种装备生产线技术改造项目和掘进机等主营机电产品出口技术改造项目,项目总投资为4.58亿元,缺口部分通过银行借款等方式自筹解决。按轻重缓急顺序排列,募集资金投资项目的时间进度及备案情况如下:

单位:亿元

三、投资项目基本情况

(一)航天发射地面设备及车载机动特种装备生产线技术改造项目

航天发射地面设备及车载机动特种装备生产线技术改造项目主要生产开发(1)航天发射地面设备:包括导弹运输车、运载火箭加注系统、战略导弹加注系统、导弹燃料加注车、火箭燃料储罐、航天金属软管等;(2)车载机动特种装备:包含军用机场地勤装备系列、坦克群车加油车、野战机动装备系列、陆地和海上油料储运装备等新一代航天发射地面设备和车载机动特种装备,同时利用军工技术优势大力拓展民用产品市场。

投资使用计划详见下表:

单位:万元

项目实施计划见下表:

(二)掘进机等主营机电产品出口技术改造项目

本项目总投资7,810万元,其中固定资产投资6,810万元,铺底流动资金1,000万元。固定资产投资中,设备投资3,270万元,厂房基建投资3,540万元。投资估算见下表。

单位:万元

本项目所需资金拟全部通过本次增发募集。项目建设期2.5年,土地及厂房建设资金于第1年投入,设备资金于第2年投入。项目具体实施计划如下表: