|

◇见习记者 安仲文 本报记者 唐雪来

行业配置主导

程国发介绍,进行积极的行业配置策略是招商基金投资模式的一个核心特征,而之所以会如此有其原因。

他分析,中国投资管理策略的第一次大变革来自于2001 年熊市泡沫破灭,其后以基金为主体的投资者需要价值投资理念,也就是从以交易为主的策略转变成以价值选股为主的策略,这个策略有效地适应了熊市规避风险的需求(比如只要EPS 增长,机构就有信心持有),变得有生命力并流行开来。随着牛市的到来,证券市场结构和容量迅速扩张,新金融产品不断涌现,以及机构投资者超常规发展,百亿级别基金大量出现,保险和养老机构以及私募投资取得巨大发展。在这种情况下,中国的投资管理策略将出现第二次大变革,对于大型机构投资者来说,这种变革是其投资方式将从选股策略转变到资产配置上来,这种转变是一个必须的过程,如果大型机构不能适应这个转变,未来竞争中将处于劣势地位或者将被边缘化。

他说,国外的研究表明,当资金规模超过市场流通市值的0.1%-0.2%之后,选股的意义并不大,也就是说,如果国内流通市值现在为3至4 万亿,那么100 亿规模以上的资金选股会受到很大影响,特别是如果资金规模达到市场流通市值0.3%,选股策略平均来说没有任何意义。

程国发认为,由于2006年基金行业的强劲发展,目前基金公司规模的提高已经使得行业配置成为投资的关键。据张冰介绍,招商基金非常关注行业估值和推动行业的动力, 并将定期对推动行业的因素进行分析研究,同时策略分析师还要每两个月对行业配置进行一次调整以适应变化。张冰举例说,招商基金去年9月份开始关注钢铁行业,并研究发现钢铁行业的盈利预测比研究所预测的还要好一些,同时包括煤炭、铁矿石等成本价格开始下降,而需求却继续爬升。招商基金认为钢铁行业存在较大的投资机会。“当时宝钢才四元左右,武钢三块多。我们一定要配置钢铁行业,把配置的仓点提高,但也没有把钢铁行业的点位配置特别高,因为我们有风险控制的要求,在赚钱的同时要防范风险。”

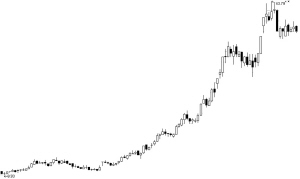

从招商基金的投资来看,对行业细致精确的研究成为招商基金取胜的一大法宝。据了解,去年初招商基金曾持有一些金融地产股,但一季度末招商基金就开始减持了。程国发认为,之所以减持是因为当时国家正打算进行地产行业调控,金融行业也存在很多不明朗的因素,而同期消费类正好处于热期,因此二三季度招商基金在减持金融地产股的同时较大幅度地增配了一些消费类的股票,这基本奠定了招商基金2006年的胜局。四季度开始招商基金又开始转向钢铁行业等大盘股,并在今年一季度又开始买进电力行业的股票。现在看来这些行业配置的调整给招商基金带来了最大的贡献。

除了行业配置能力突出,招商基金在牛股发掘上也是收获颇丰。赣南果业,从2006年初至今涨幅超过10倍,堪称两市第一牛股,当年第一个发现该公司价值的就是招商基金。程国发介绍,赣南果业开始只做果汁产品,但当它收购了天音通讯的70%股权之后,业务结构就发生变化,引起了招商基金的关注。但当时还是没有完全的把握,因为当时感觉赣南果业还是不太透明,招商基金于是继续对它进行观察分析,发现天音代理的摩托罗拉那一款的手机业务有很大的增长,其中有20%的销售来自天音,之后在下半年,天音不但和摩托罗拉签订批发合同 ,还和国内的诺基亚、索爱、三星等大型手机商签订商业合同,这就给招商基金带来投资信心,于是开始在低价位配置赣南果业的股票,之后一直持有赣南果业直到四十块钱。程国发解释说,发现好的股票并不难,但难的是能不能把好的股票持有到底,只要被我们发现的优质股票,如果该股票的基本面没有发生改变,我们就一直进行长期投资。

一体化投资模式

如何确保行业配置恰到好处和个股选择的精确,招商基金进行了一系列的流程设计。招商基金的投资体系主要是借鉴了外方股东的经验,采用数量筛选法PFG(定量分析)、股票评级系统SRS(定性分析)和资产配置市场量表衡量投资可行性。

程国发表示,招商基金实行一体化的投资研究管理模式,注重投资研究的团队合作精神,强调研究对投资的先导作用。和基金经理一样,招商基金的研究员也有投资功能。通常来说,每一个研究员都会在他负责的行业内做好一个投资组合,策略研究员也要做一个基本的行业配置,然后投资决策委员会来确定行业配置最终的比例,由基金经理在研究员的投资组合中进行评估和挑选,合理配置,以使投资效率达到最高。而基金经理也有研究功能,需要不断地研究市场所处的环境、各行业的特征以及具体公司的变化等等,还需要经常和研究员交流和沟通。最终使得研究组合打败基准指数,投资组合再打败研究组合,并以此类推,并尽量减少跟踪差,跟踪差越小风险越小。

他介绍说,招商基金强调的是每个人的分工与合作,基金投资一般分为两种:明星基金经理投资和团队投资,招商基金属于后者。前者强调明星基金经理个人能力 ,一旦个人离开岗位,将直接影响基金投资。但后者也容易出现一个问题:吃大锅饭。这会让团队的职责不清晰,义务不清楚。但他说,目前招商基金给每个人划分职责,强调每个人的分工,尽量避免大锅饭问题,而且定期评估,哪个环节出现问题会及时得到加强。

对于个股选择,张冰介绍,个股强调的是基本面研究,研究员首先要有一个深入的调研,并以公司未来主营业务的增长可能性作为研究的核心内容。“投资股票是投资未来,主要看企业的未来发展状况,我不倾向于寻找‘黑马企业’,而更倾向于‘白马企业’” 。张冰认为,基本面不清晰的或者结构不好的企业,如黑马企业只能少配或者不配,特别是不能重仓;基金公司只有在获取内幕消息的前提下才能搞定黑马企业,但是这种前提往往不易成立;基金公司很难拿到被研究企业的内幕消息,通常情况下,黑马企业还往往存在较大的风险;相反,白马企业的基本面一般比较清晰,未来发展状况相对明晰。