|

●我们认为2007年油运市场景气仍将下滑,2008年开始,随着单壳油轮拆解加速,供需将逐渐恢复平衡,油运市场将重新步入景气上升周期。

●为了最大限度抢占急速增长的原油运输市场蛋糕,四大央企展开了白热化的角逐。而央企整合大幕的徐徐拉开,更是极大地刺激了四大央企的船队“规模追求”。

●船价飙升增加了四大央企进一步规模扩张的难度和风险,因此现有订单规模越大,未来在国油国运中所处的地位越有利。现有订单价格越低廉,未来的盈利能力越强。从这个角度出发,目前订单规模最大且订单价格相对市场价较低的长航集团,未来在油运版图中所处的地位最为有利,中海集团次之。

●油轮扩张需要巨额资本投入,因此通过整体上市来借力资本市场成为各大央企的共同选择,相关上市公司到2010年均有较大成长空间。其中,南京水运到2010年的规模扩张超过13倍,是不折不扣的成长明星;中海发展的油运船队到2010年将扩张1倍左右;招商上市时表示到2010年拟扩张1倍,但目前落实的订单仅能确保运力规模届时增加36%。

□长江证券

全球油运市场趋势

一、油运需求保持较快增长

中国对原油需求的快速增长,使得全球石油贸易不平衡程度加剧和石油运输距离逐步变长。在中国因素影响下,我们预计2007年原油海运需求增速为4.3%,仍将保持较快增长。

二、运力供给增速取决于订单释放和单壳油轮拆解

2002年以来,随着油运市场景气提升和单壳油轮禁运期限的临近,全球油轮订单数量大幅增长。截至2006年底,全球共计有1626艘、1.39亿载重吨的油轮订单,大约相当于现有运力的38%,这些订单基本上会在2007-2010年间投放市场。根据CLARKSON估计,未来四年的新船投放量分别为3280、3350、3400和3400万载重吨。

截至2006年底,全球共有1299艘、9940万载重吨的单壳油轮,约占现有运力的27%。保守估计,2010年前需要拆解的单壳油轮约为5190万载重吨。综合考虑新船交付和单壳油轮拆解的影响后,2008年的油轮运力供给增速将显著下降到4.71%,2009和2010年将进一步下降到4.13%和1.4%。

三、全球油运市场2008年重新步入景气上升周期

比较需求增速和运力增速后,我们认为2007年油运市场仍将景气下滑,全年运费均值预计同比下降10%左右。2008年开始,随着单壳油轮拆解加速,供需将逐渐恢复平衡,油运市场将重新步入景气上升周期。2009和2010年,运力供给将偏紧,从而带动市场运价走高。

国内油运竞争格局

一、传统势力范围:四大央企各霸一方

在中国原油及成品油进出口运输市场中,央企之间的竞争和博弈格外引人瞩目。其中,除了招商局集团在上世纪80年代末即进入国际油轮运输市场外,其他央企介入油运市场的时间均不长,包括“中国集装箱大王”中国远洋运输总公司(中远)、号称“中国沿海煤炭、油品运输主导者”的中国海运集团公司(中海)、“中国内河运输之王”长江航运集团(长航)———这四家企业属于清一色的国资委监管的186家大企业成员。

进口原油运输按目的地一般分为“一程、二程、三程运输”三个阶段。一程运输指从进口国到沿海港口,二程运输是沿海港口之间的转运或者海进江(长江上是到南京),三程运输则是从内河中转港口到沿江各石化企业用户。按照传统的“势力范围”划分,招商局、中远在一程运输拥有优势,中海是二程运输的主力,而长航则在三程运输上拥有绝对优势。

二、油轮规模重新排序

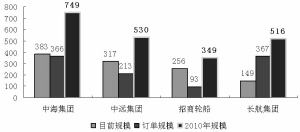

招商轮船最早进入国际油轮运输市场,其船队规模在相当长的时间内令其他企业难以望其项背。但是2000年以来,招商轮船的船队扩张速度远不及中远、中海和长航集团。目前中海和中远拥有和控制的油轮船队规模分别为383和317万载重吨,均已超过招商轮船。长航集团目前规模最小,忝陪末座。

央企油轮扩张竞赛

一、国油国运提供巨大成长空间

“十五”以来,中国经济的高速增长导致了强劲的原油需求。由于自产原油远远不能满足消费,进口原油数量大幅增加。中国进口原油90%以上需要通过海上运输,而由中国自己的船东承运的进口原油仅占每年进口原油总量的10%。出于能源安全考虑,国家发改委、交通部等在2003年就提出“国油国运”政策,计划到2010年中资船东运送原油比例达到50%,之后逐步提高到80%,该计划得到了国务院的认可,已列入国家能源发展规划。

假设未来四年中国进口原油的增长率维持10%水平,中国到2010年进口原油将超过2亿吨。按照50%的承运比例,届时国内船东的国油国运量将较目前增加超过9000万吨,运量的年复合增长率在60%以上。以1艘VLCC一年6趟200万吨的年运量计算,国内船东需要新增45艘、共计1350万载重吨的运力。

二、油轮运力扩张竞赛,四大央企不遗余力

为了最大限度地抢占急速增长的原油运输市场蛋糕,各大央企展开了白热化的角逐。而央企整合大幕的徐徐拉开,更是极大地刺激了各大央企的船队“规模追求”。从目前国资委的态度看,总体原则是大吃小、优并劣,航运业央企可能最终将整合成三家左右。

从手持油轮订单看,目前规模最小的长航集团扩张速度最为激进,手持油轮订单达33艘、367万载重吨;中海和中远不甘人后,分别以26艘、366载重吨和9艘210万载重吨紧随其后;招商轮船相对谨慎,目前仅签下5艘、93万载重吨油轮。

从订单中的船型结构来看,四大央企无一例外皆聚焦于未来一程原油运输的“国油国运”。1000万载重吨的订单中,VLCC共计25艘、750万载重吨,占订单总量的75%。其中,中海、中远和招商签下的几乎全部是运输原油的大型油轮,唯有长航集团采取原油和成品油同步扩张策略。

三、订单状况凸现决策差异,2010年油运版图重新划分

目前,四大央企的订单交付时间均已最远排到了2010年,若这些订单顺利交付,那么到2010年四大央企的油轮船队规模将重新排序。届时,中海集团的油轮船队规模将扩张96%,达到703万吨,继续雄踞油轮船队规模榜首;长航集团以超过两倍的爆发式成长扩张到516万吨,一举从目前最弱地位跃升到与中远不相上下;而招商集团由于目前订单数量较小且新下订单困难,可能退居末席。

四、船价高企,订单为王

以一艘VLCC每年完成200万吨(中东—中国一年通常完成6个来回)左右的原油进口量计算,四大央企合计25艘、750万吨的VLCC订单一年大约完成5000万吨原油进口量,仍然不足以完成“国油国运”2010年达到50%的战略目标,因此后续四大央企很可能会继续签订新的造船订单。

但是,2002年以来的油运市场景气以及2010年单壳油轮禁运预期推动油轮价格持续上涨,新建油轮成本开支和财务压力越来越大,船队扩张难度大大增加。同时,新签订单的交付期大多延长到2010年以后,进一步加大了船队扩张风险。

船价飙升增加了四大央企进一步规模扩张的难度和风险,因此现有订单规模越大,未来在国油国运中所处的地位就越有利。现有订单价格越低廉,未来盈利能力就越强。从这个角度出发,目前订单规模最大且订单价格相对市场价较低的长航集团,未来在油运版图所处的地位最为有利,中海集团次之。

寻找资本市场明星

一、四大央企的A股公司

目前在A股市场上,四大央企除中远集团外均有从事油运业务的上市公司。中海集团旗下的中海发展主营干散货运输和油运业务,招商局旗下的招商轮船专营远洋原油运输业务,长航集团旗下的南京水运主营沿海成品油、海进江和远洋原油运输业务。

二、整体上市为扩张捷径,相关上市公司成长空间比较

为了争夺在中国未来油运版图中的有利地位,规模扩张成为四大央企的不二选择。油轮扩张需要巨额资本投入,因此通过整体上市来借力资本市场成为各大央企的共同选择。

其中,中海发展收购集团资产的战略步伐最早实施,目前基本收购完成集团公司的干散货和油轮资产,未来增长主要依靠现有订单和新签订单;招商轮船于2006年下半年完成了A股上市,上市时集团公司的油轮资产已经全部放进上市公司,未来增长同样取决于现有订单和新签订单;南京水运的资产收购近期已经公告,目前正处于实施阶段,年内将完成收购母公司船队和订单,未来规模扩张空间最大。

根据目前母公司拥有和控制的油轮船队规模,以及母公司和上市公司的手持订单,相关上市公司到2010年均有较大成长空间。其中,尤为突出的是南京水运,如果顺利收购母公司的油轮资产和订单资产,公司到2010年的船队规模将达到516万载重吨,较目前规模扩张超过13倍,是不折不扣的成长明星;中海发展的油运船队到2010年将扩张1倍左右;招商上市时表示到2010年拟扩张1倍,但目前落实的订单仅能确保运力规模届时增加36%。(执笔:纪云涛)

航运业央企相关A股公司的潜在扩张空间

A股公司 油轮船队 母公司 目前手持订单 2010年 潜在扩张空间

规模 油轮船队规模 (包括母公司和上市公司) 船队规模 (%)

南京水运 38 100 367 516 1336.79

中海发展 383 0 366 749 95.56

招商轮船 256 0 93 349 36.33