(三) 本行高级管理人员

本行董事、监事、高级管理人员之间不存在亲属关系。

截至目前,本行的董事、监事及高级管理人员及其近亲属不存在直接或间接持有本行股份的情况。

截至目前,本行未与本行的董事、监事及高级管理人员签订重大的商务协议。

根据银监会的相关规定,商业银行董事、监事和高级管理人员需要银监会核准其任职资格或备案,本行已经向银监会报送任职资格核准文件或备案文件,本行孔丹董事长、常振明副董事长、陈小宪董事兼行长、窦建中董事、吴北英董事兼常务副行长、苏国新副行长、曹彤副行长、罗焱董事会秘书等人任职资格已经取得银监会的核准,其他人员正在审核中。

本行执行董事、监事和高级人员的薪酬包括薪金、奖金和住房补贴。另外,本行根据有关法规规定,为本行员工实施退休金计划。本行的独立非执行董事和外部监事,按其职责领取津贴。

本行的董事会和监事会设立于2005年12月28日。于2005年12月28日至2005年12月31日期间,未向任何董事或监事支付任何酬金。于2006年,本行向董事和监事支付的薪酬和奖金总共约400万元,而在此期间为本行董事和监事支付的退休金供款合计约为46.78万元。于2004年、2005年、2006年,本行向五名最高薪酬的个别人员(包括若干董事和监事)支付的薪酬和奖金总额分别约为700万元、1100万元及700万元。

八、本行控股股东的基本情况

本行控股股东中信集团注册地和办公地均为北京,是由中国改革开放的总设计师邓小平倡导,国务院批准,前国家副主席荣毅仁于1979年10月创办的我国首个实行对外开放的窗口企业。经过历次资本变更,截至2006年12月31日止,中信集团注册资本为300亿元。中信集团是我国领先的大型跨国国有企业集团,重点投资于金融服务、信息技术、能源和重工业等行业,目前在香港、美国、加拿大和澳大利亚均有业务经营。

截至本行本次A股发行和H股发行前,中信集团持有本行股份248.91亿股,占本行本次A股发行和H股发行前已发行股份的80.00%。中信集团持有的本行股份不存在被质押或其他有争议的情况。

九、财务会计信息

(一)简要财务报表

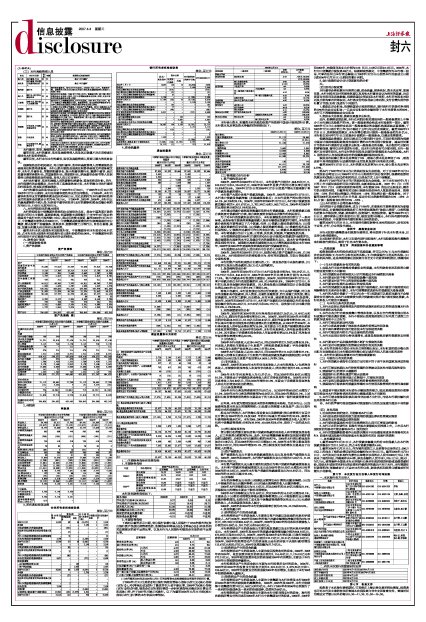

1、资产负债表

资产负债表

单位:百万元

资产负债表(续)

单位:百万元

2、利润表

利润表

单位:百万元

3、所有者权益变动表

合并所有者权益变动表

单位:百万元

银行所有者权益变动表

单位:百万元

4、现金流量表

现金流量表

单位:百万元

现金流量表补充说明

单位:百万元

(二)主要财务指标和监管指标

1、主要财务指标

本行其他财务指标如下:

2、主要监管指标

下表列示截至所示日期,商业银行依据中国人民银行于1996年颁布的《商业银行资产负债比例管理监控、监测指标和考核办法》(《考核办法》)和其他相关法规规定的若干运营比率,以及本行向人民银行和银监会呈报的若干运营比率。

(1)本行截至2004年及2005年12月31日的监管资本是根据银监会所颁布的指引计算。

于2006年1月1日生效的《商业银行风险监管核心指标(试行)》(《核心指标(试行)》),对《考核办法》进行了修改并引入若干新比率,2006年为《核心指标(试行)》的试行期,银监会在试行期间将进一步研究该指标后确定其计算公式和具体口径,并于2007年开始正式施行。以下为截至2006年12月31日按《核心指标(试行)》计算的本行相关比率情况:

本行核心资本、附属资本和风险加权资产均按照中国会计准则进行计算。本行资本充足率及资本净额的详细情况如下:

单位:百万元

(三)管理层讨论与分析

1、资产结构变动分析

2006年、2005年和2004年12月31日,本行总资产分别为7,068.59亿元、5,949.93亿元和4,934.02亿元,2006年和2005年总资产的同比增长率分别为18.8%和20.6%。2004年12月31日至2006年12月31日总资产增长主要来源于客户贷款及垫款的增长。

本行资产大部分是客户贷款及垫款。2006年、2005年和2004年12月31日,本行客户贷款及垫款净额(扣除减值准备后)占本行总资产的比例分别为64.1%、60.2%和59.1%。2006年、2005年和2004年12月31日,本行客户贷款及垫款总额分别为4,631.67亿元、3,702.54亿元和3,065.71亿元,2006年和2005年同比增长率分别为25.1%和20.8%。

本行通过贷款分类制度来衡量和监控本行贷款质量。本行根据贷款五级分类制度对贷款进行分类,该分类制度符合银监会所颁布的相关指引。

为了对本行的贷款组合进行划分,本行依据银监会的指引制订了一系列标准。这些标准主要是用来衡量借款人及时全额偿还贷款的可能性。本行的贷款分类标准主要考虑以下几个因素,包括:(i)借款人偿还贷款的能力;(ii)借款人偿还贷款的历史纪录;(iii)借款人偿还贷款的意愿;(iv)贷款的抵押品及担保情况;(v)倘拖欠还款时可作出的合法补救;(vi)贷款本息逾期的时间长短。本行将贷款分为以下五类:正常类、关注类、次级类、可疑类及损失类。

本行按照财政部2006年2月颁布的《企业会计准则》对贷款进行减值评估、确定减值损失准备的水平以及确定年内的减值损失支出。就本行合并财务报表及招股书而言,减值损失准备和减值损失支出计算的基础是假定本行2006年、2005年及2004年年度始终按照该准则进行贷款减值评估。

本行投资组合包括以人民币和外币计价的上市和非上市证券。

2006年、2005年和2004年12月31日,投资分别占资产总额的14.8%、17.5%和22.5%。本行按照持有目的将投资分为:持有至到期投资、可供出售投资和交易性投资。

本行的资产其他组成部分主要包括:(1) 现金及存放中央银行款项;(2) 存放同业及拆出资金款项;及(3)买入返售款项。

2、负债结构变动分析

2006年、2005年和2004年12月31日本行总负债分别为6,750.29亿元、5,712.75亿元和4,846.82亿元,2006年和2005年同比增长率分别为18.2%和17.9%。客户存款是本行负债的主要部分,2006年、2005年和2004年12月31日,客户存款分别占本行负债总额的91.6%、92.9%和89.8%。2006年12月31日,本行同业及其他金融机构存放款项、拆入资金及卖出回购款项总计占负债总额比例从2004年12月31日的7.9%下降到5.4%。

除客户存款外,本行总负债还包括应付次级债、向中央银行借款、同业及其他金融机构存放款项、拆入资金、交易性金融负债、衍生金融工具负债、卖出回购款项、应付职工薪酬、应交税金、应付利息、递延税负债及其他负债等。2004年、2005年和2006年12月31日,本行客户存款和应付次级债以外的其他负债总额分别为436.62亿元、347.02亿元和446.17亿元,总负债中所占比重分别为9.0%、6.1%和6.6%。

3、利润表重要项目分析

2006年、2005年和2004年的本行净利润分别是37.26亿元、31.49亿元和24.51亿元,期间内年复合增长率为23.3%。2006年、2005年和2004年本行税前利润分别是68.39亿元、55.18亿元和40.84亿元,期间年复合增长率为29.4%。三年以来本行税前利润及净利润快速增长的主要原因是:从2004年至2006年,本行净利息收入的年复合增长率为26.0%,其主要由于生息资产规模的增长和净利息收益率的增加;从2004年至2006年,本行非利息净收入的年复合增长率为41.2%,其主要由于手续费和佣金净收入年复合增长率达54.5%及汇兑净收益年复合增长率增长率达48.9%;

(1)利息收入

2006年本行利息收入达284.44亿元,同比2005年的221.28亿元增长28.5%,利息收入的增长主要是由于生息资产(特别是贷款及垫款)平均余额增长21.7%以及生息资产收益率从4.28%上升至4.52%。

2005年本行利息收入达221.28亿元,同比2004年的174.16亿元增长27.1%,利息收入的增长主要是由于生息资产(特别是贷款及垫款和债券投资)平均余额增长20.6%以及生息资产收益率从4.06%上升至4.28%。

(2)非利息收入

2006年、2005年和2004年本行的非利息净收入占本行经营收入(包括净利息收入,手续费和佣金净收入和其他非利息收入)的比例分别为7.6%、6.5%和6.2%。

2006年本行非利息净收入为13.57亿元,同比2005年的8.80亿元增加54.2%,主要是由于手续费及佣金净收入和汇兑净收益的增长。2005年本行非利息净收入为8.80亿元,同比2004年增长29.2%,主要由于手续费及佣金净收入和公允价值变动收益的增加。

(3)业务及管理费

2006年本行业务及管理费用为78.81亿元,比2005年的60.05亿元增加了31.2%,2005年本行业务及管理费用为60.05亿元,同比2004年增加31.2%,上述期间业务及管理费用的增长主要是由于员工成本及其他一般行政费用增长所致。

近年来,本行更为重视加强成本控制和调整成本结构。为此本行已:(i)加强费用及资本性支出的预算管理;(ii)处置出售闲置土地及房产;及(iii)实行竞标方式的采购程序。

经过本行的努力,本行的物业及设备支出及摊销费(按业务管理开支百分比计算)由2004年的25.1%及2005 年的22.2%减少至2006年的20.9%,表明本行费用结构逐步优化。本行2006、2005年及2004年的经调整成本收入比率(不包括中信集团管理费)分别为39.99%、40.66%和38.67%,保持了一定的成本优势。