|

根据对宏观经济基本面的分析,我们认为二季度前半段债券市场的走势仍将比较谨慎,后半段则较为乐观。

前期谨慎 后期乐观

前半段债券市场不看好的原因有以下几点:第一,3月份的宏观数据对债券市场而言不太好,预计物价、GDP和信贷增速依然较高,届时遭遇新一轮调控的可能性较大。同时,随着资金回笼力度的加大,央票利率有可能还会再次上行;第二,5月份之前有可能迎来交通银行和中信银行A股上市,资金面会较紧。

后半段看好的原因有几点:第一,按前几年新增贷款增长规律,一季度后新增贷款规模总体趋势向下波动,特别是4、5月份往往增长规模不大,此时央行在公开市场回笼资金力度可能会有所减缓;第二,一季度许多交易类机构拿券期限多数集中在半年以下,几个月后有大量债券到期,届时将形成新的购买需求;第三,按我们的预测,二季度CPI将平稳回落,为债券市场反弹提供动力。

投资策略应时制定

依据以上对行情的判断,我们有以下建议:

首先,回避4月份有计划发行的品种。今年一季度,债券一级市场收益率拉动二级市场收益率的特征非常明显。由于4月份债券市场继续调整的概率较大,在此时期避免购买与计划发行相近期限的中长期品种。

其次,继续缩短债券久期,关注美国利率政策的变化给中长期债券带来的机会。2007年中长期债券发行量超出预期,收益率曲线陡峭化的趋势至少在二季度上半段难以改变,建议投资者在此之前继续缩短久期。目前市场预期美联储年内降息的可能性增大。若在年内美国降息,则会封死中国法定利率的上升空间,中长期债券价值将会明显提升。但就近期而言,美联储更关注通胀的形势,所以目前距离降息的时点尚远。因此,对于中长期债券不能一味看空,交易类机构可在二季度下半段之后择机增持中长期债券作波段操作。考虑到国债和金融债有可能是国家外汇投资公司的发债品种,不确定性因素较多,因此交易类机构可考虑选择流动性强的企业债。

第三,央票招标利率变化带来短线套利操作机会。一旦央票利率停止上移,那么市场会迎来暂时的转机,债券收益率有可能企稳或下跌。一年期和三年期央票利率的定位水平,是目前市场最关心的问题之一,也是决定近期操作策略的重要因素之一。

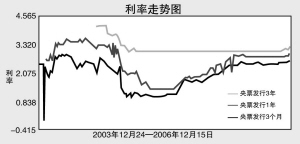

———央票的均衡利率水平:从把握经济发展周期来把握央票利率的高点。我们对比2005年1月份央票发行的情况,当时三个月、一年期、三年期央票的利率分别为2.58%、3.27%、4.15%,回购利率为1.85%左右。而目前三个月、一年期、三年期央票的利率为2.62%、2.94%、3.24%,回购利率为1.8%左右。由于三个月央票利率更多取决于回购利率水平,而且当时回购利率水平与目前相近,因此可以判断目前三个月央票水平基本到位。而一年期、三年期央票利率与当时相差33和91个基点,差距较大,三年期央票利率的最后定位似乎比一年期央票利率最后定位距离要远。

当时三年期央票利率高企与当时通胀水平较高有着较大关系,由于目前物价预期在2.5%左右,低于2004年,因此目前三年期央票与一年期央票的利差小于2005年初。我们可以较为肯定,如果今年下半年物价上涨,那么三年期与一年期央票的利差将会继续拉大。

至于一年期央票与三年期央票均衡的收益率在什么位置,我们觉得较难预测,从把握经济发展阶段来把握央票的高点更容易操作。历史数据表明,信贷增长速度越快,物价越高,经济景气度(可以用参考工业企业利润增长率)越高,央票的收益率越高。因此,在经济增长或物价上涨达到高点之前,央票招标利率还将上升。

1-2月的工业企业利润上涨较快,保持着2006年以来上涨趋势,这表明经济尚处于上升周期。不管短期内央票招标利率是否会停止上移,下半年央票的利率还有上升空间。

———目前套利空间较大,套利时机应选择在利率平稳或下降时期。按当前一年期央票利率3%左右的水平,假设7天回购利率长期处于2%左右,那么利差可达到100个基点。因此套利操作在利率平稳时期是非常有利的,如果央票利率下降,那么赚取的利润还将加大。

我们预计二季度下半期将会迎来经济数据平稳的阶段,利率向上波动的可能性较小,比较适合套利操作,但属于“熊市中抢反弹”的性质。