强劲的一季度盈利增长为本周行情再添动力,沪深两市指数本周分别越过重要关口。沪综指全周上涨5.86%,收盘3518.27点,已经高于年初市场普遍预期的3500点年度高点;深成指在五粮液、深发展和万科的带动下走势更为强劲,全周上涨8.11%,收盘10019.92点,已经越过万点大关。

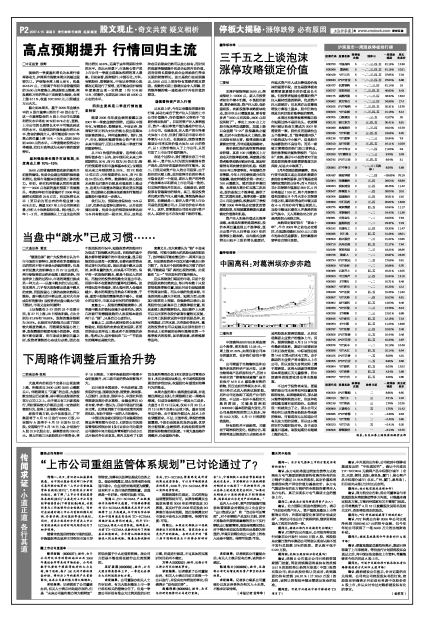

截止到本周末,基于2006年业绩水平的A股市盈率已经位于40倍左右了。这一市盈率隐含的A股上市公司长期盈利增长水平将在30%到35%左右。显然,上市公司的长期增长水平不可能达到这样的水平。但超预期的强劲盈利增长水平、资金的蜂拥介入,将可能使得2007年高点的位置上移10%-15%,达到3850到4000点的水平。二季度题材股的动力将减弱,回归主流将成为未来行情的重要特征。

盈利强劲增长提升市场预期,年度高点上移10%-15%

3500点的普遍预测值在新的盈利目前显得偏低。优质企业超出预期的强劲盈利增长,使得市场整体估值面临上移的推力。年初,研究机构普遍认同的年度高位———3500点在新的盈利预期下将被提升。考虑到年初市场普遍对于2006年业绩增长预期在25%左右,而实际增长水平(至目前为至公布的年报业绩)在40%左右。展望2007年上市公司经营前景,分析人士依然保持乐观。统计显示,今年1-2月,全国规模以上工业企业利润同比增长43.8%,远高于去年同期和全年的水平。在此大背景下,市场核心资产类上市公司一季度出现集体预增的喜人景象。目前来看,招商银行、中国石化、万科、宝钢股份、鞍钢新轧、中信证券等核心股都在近期进行了预增。这可能会使沪综指年度高度出现一定程度(约10%到15%)的提升,也即达到3850到4000点左右的水平。

回归主流将是二季度行情的重要特征

随着2006年年度业绩的披露以及2007年一季度业绩的预增,近期以中国石化、宝钢股份、鞍钢新轧、中信证券、招商银行和万科为对比的核心股出现集体创新高的势头。种种迹象表明,银行、地产、石化、钢铁和能源等核心资产将主导未来市场运行,回归主流将是二季度行情的重要特征。

从PEG估值的角度看,这些核心股指标值多在1以内,如中国石化未来三年预期增长30%,而PE则为20倍左右;招行的预期增长和市盈率基本相近;宝钢股份未来三年预期增长20%,而PE则在12倍左右;万科预期增长35%,而PE则在24倍左右;等等。数据表明,核心股在未来较长时期内仍然具有强劲的上涨动力,这将为市场整体的稳定奠定坚实的基础。而近期核心股集体创新高则可能预示蓝筹股行情将进一步深入。

我们认为,预期收益保持在15%以上时,优势企业值得长期持有。从目前的情况来看,优质企业的预期收益率达到15%尚有较长的一段空间,所以,这些品种在目前看来仍然可以放心持有;而时间的流逝将继续提升优质企业的内在价值,进而使得长期看优质企业将给我们带来长期的财富增长。这正是我们在前期提出,3300点以上坚持持有策略的根本原因。指数的长期上涨确实会令人浮躁,而消除浮躁的唯一途径是对于内在价值的探寻。

谨慎看待资产注入行情

从本质上讲,今年以来爆发的题材股行情,其动力来自于资产注入引发的上市公司价值提升,而价值提升又得益于“交易价格双轨制”。目前的资产注入案例显示,资产一般以净资产值为基准作价注入上市公司。也就是说,注入资产的市净率大体在1左右,但我们看目前市场平均市净率为4.6左右。也就是说,国资背景的集团公司将实际价值大体为4.6元的资产,以1元的价格注入了上市公司,从而引发了上市公司价值的提升。

在这个过程中,我们需要注意三个问题:其一,资产注入行为因为涉嫌国有资产流失,进而存在重新估价的可能性。其二,已经完成资产注入的公司股票,由于股价的大幅上涨,进而使得目前的价格水平隐含这样一个假设,即注入资产的净资产收益率水平和原有上市公司是一致的。但实际的情况并非如此。也就是说,该类股票有普遍高估的倾向。其三,假设投资者仍然对资产注入感兴趣,谨慎选择是必要的。前提就是:1、被注入资产的上市公司是优质蓝筹公司;2、目前估价在平均水平上。这样,即便集团公司没有进行资产注入,其股价也不存在大幅下跌的可能。