2006年度报告摘要

§1 重要提示

公司董事会、监事会及董事、监事和高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

公司第六届董事会第四十次会议于2007年4月16日审议通过了公司《2006年年度报告》正文及摘要。会议应到董事16名,实际到会董事12名。魏家福董事委托秦晓董事、孙月英和谭岳衡董事委托黄大展董事、武捷思独立董事委托胡长焘独立董事行使表决权。公司7名监事列席了会议。

公司年度财务会计报告已经毕马威华振会计师事务所和毕马威会计师事务所分别根据国内和国际审计准则审计,并出具标准无保留意见的审计报告。

招商银行股份有限公司董事会

公司董事长秦晓、行长马蔚华、副行长兼财务负责人李浩及财务机构负责人殷绪文保证年度报告中财务报告的真实、完整。

§2基本情况简介

2.1 基本情况简介

2.2 联系人和联系方式

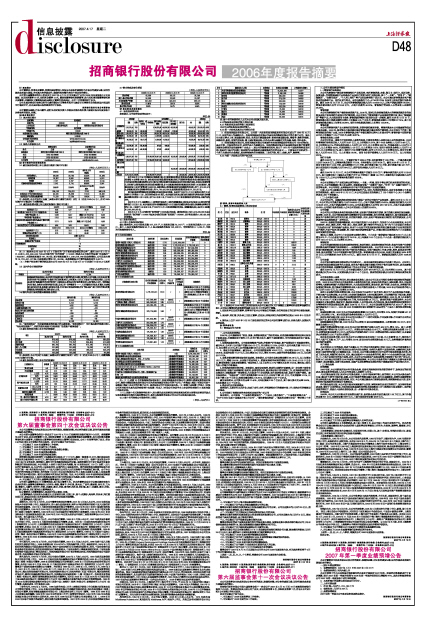

§3 会计数据和财务指标摘要

3.1 截至报告期末前三年主要会计数据(境内审计数)

(单位:人民币百万元)

注:报告期,本公司执行《金融工具确认和计量暂行规定(试行)》(财会[2005]14号),并对2005年境内审计数进行了追溯调整。

3.2 截至报告期末前三年主要财务指标(境内审计数)

注:(1)根据本公司2007年4月3日发布的“关于股份变动情况的公告”,截至2007年3月31日,已有6,476,569,000 元本公司发行的“招行转债”(110036)转成本公司发行的股票“招商银行”(600036),本期转股股数为161,953 股,累计转股股数为1,039,918,946 股(含转增股),公司总股本增至14,703,421,227股,比报告期末增加161,953股。故按最新股本计算的每股收益为0.48元。

(2)净资产收益率下降的原因是本公司2006年9月22日及9月27日共发行H股24.2亿股所致。

3.3 国内外会计准则差异

(单位:人民币百万元)

3.4境内外会计报表贷款呆账准备金情况

(单位:人民币百万元)

注:“报告期转回”为贷款质量改善而减少的呆账准备;“报告期转出”为计提呆账的贷款已转入“待处理抵债资产”,相应的损失准备同时结转到“抵债资产减值准备”。

3.5截止报告期末前三年补充财务数据

(单位:人民币百万元)

注:报告期,本公司执行《金融工具确认和计量暂行规定(试行)》(财会[2005]14号),追溯调整2005年境内审计数。

3.6截止报告期末前三年补充财务指标

3.7资本构成及变化情况

(单位:人民币百万元)

§4 股本变动及股东情况

4.1 股份变动情况表

报告期内,公司股份变动情况如下:

单位:股

4.2 股东持股情况

4.2.1前十名股东持股情况

截止报告期末,本公司股东总数197,275户,H股股东总数70,247户, A股股东总数为127,028户。其中,A股有限售条件股东90户,A股无限售条件股东126,938户。可转债持有人1,064户,全部为可流通转债持有人。

单位:股

注: (1)上述前10名有限售条件股东股东中,招商局轮船股份有限公司、深圳市晏清投资发展有限公司、深圳市楚源投资发展有限公司同为招商局集团有限公司的子公司;广州海运(集团)有限公司是中国海运(集团)总公司的全资子公司。其余股东之间不存在关联关系。(2)香港中央结算(代理人)有限公司所持股份为其代理的在香港中央结算(代理人)有限公司交易平台上交易的招商银行H股股东账户的股份总和。

(3)上述前十名无限售条件股东中,南方绩优成长股票型证券投资基金和南方高增长股票型开放式证券投资基金同属南方基金管理公司,其余无限售条件股东之间本公司未知其关联关系。

4.2.1前十名可转换公司债券持有人情况

(单位:人民币元)

注:前十名可转债持有人之间本公司未知其关联关系。

4.3控股股东及实际控制人情况介绍

4.3.1控股股东及实际控制人变更情况

本公司无控股股东及实际控制人。

4.3.2第一大股东及其母公司情况介绍

4.3.3与第一大股东之间的产权关系

§5 董事、监事和高级管理人员

5.1 董事、监事和高级管理人员持股变动

注: 1、根据公司2006年第三次临时股东大会审议通过的《关于调整独立董事和外部监事报酬的议案》,公司独立董事和外部监事的报酬2006年8月份进行了调整。

2、在股东单位任职的董事、监事均不在本公司领取任何报酬,他们均在各自的任职单位领取报酬、津贴。

3、周光晖、刘红霞、刘永章三位独立董事、史纪良、邵瑞庆两位外部监事的任期从2006年5月份开始。

4、陈伟女士已于2007年3月23日辞去其所担任的本公司执行董事、副行长、财务负责人及授权代表的职务。

§6 董事会报告

6.1 管理层讨论与分析

一、公司总体经营情况

2006年,公司继续坚持“效益、质量、规模协调发展”的经营理念,经营战略调整和管理国际化取得了积极进展,并圆满实现了境外上市,补充了资本实力,提升了国际影响力,为可持续发展夯实了基础。具体表现在:

1、规模适度稳定增长。公司积极调整资产结构、控制资产扩张速度,资产规模保持了适度稳定增长。截至年末,公司折人民币资产总额9341.02亿元,同比增长27.16%;公司折人民币存款总额7737.57亿元,同比增长21.97%;折人民币贷款总额5657.02亿元,同比增长19.81%。

2、盈利水平显著提高。截至年末,公司实现税前利润103.97亿元,同比增加38.97亿元,增长59.95%;实现净利润71.07亿元,同比增加33.2亿元,增长87.69%;加权平均的每股盈利0.55元,同比增长61.76%。

3、业务及管理费用管理取得明显成效。报告期内,公司发生业务及管理费用95.18亿元,比上年增加16.21亿元,增幅20.53%,分别低于营业净收入、税前利润和净利润的增幅10.26、39.42、67.16个百分点,费用效率值(业务及管理费用/营业净收入)由上年的41.17%下降为本年的37.94%,费用投入转化为收入的能力不断提高。

4、经营风险得到有效控制。报告期内,面对宏观调控、流动性过剩的不利影响,进一步完善了信贷政策制定机制,加强产业政策和行业研究,改善信贷投向,稳步推进客户信用评级工作,对风险较高的客户实施退出;加强集团统一授信管理,大力发展中小企业贷款;加大信贷检查力度,狠抓不良资产清收。截至报告期末, “五级分类”口径不良贷款余额120.06亿元,比年初下降1.61亿元,不良贷款率2.12%,比年初下降0.46个百分点;准备金覆盖率达135.61%,同比提高24.57个百分点。

截至报告期末,公司资本充足率11.40%,比年初提高2.39个百分点,其中核心资本充足率9.58%,比年初提高4.01个百分点。

5、稳步进行分支机构建设

报告期内,太原分行正式开业,完成了金华、台州、呼和浩特分行的筹建申报工作,纽约分行的筹建进一步推进。

6、公司得到了监管机构的肯定和社会各界的广泛认可

报告期内,公司获得“中国最佳零售银行”、“中国本土最佳银行”、“中国最受尊敬企业” 、“CCTV2005年度中国最具价值上市公司”、“最佳零售服务奖”、“最具社会责任企业”等荣誉三十余项。

二、公司主要业务运作情况

(一) 零售银行业务部分

本公司为零售客户提供多种零售银行产品和服务,包括零售贷款、存款、借记卡、信用卡、理财服务、投资服务、代理销售保险产品和基金产品及外汇买卖与外汇兑换服务,其中“一卡通”、“信用卡”、“随借随还”、“金葵花理财”、“个人网上银行”等产品和服务得到广泛认同。本公司通过多种渠道向客户提供这些服务和产品,包括分支行网点、自助服务银行中心、ATM和CDM 以及网上和电话银行服务系统。截至2006年12月31日,本公司的零售贷款总额人民币1019.83亿元,占客户贷款总额的18.03%;零售存款总额人民币3119.59亿元,占客户存款的40.32%;零售银行营业收入占营业收入总额的26.26%。

零售贷款

本公司向零售银行客户提供各类贷款产品。2006年,面对以住房按揭贷款为主的零售贷款竞争的加剧及房地产宏观调控力度加大的严峻形势,本公司加大了零售贷款产品创新和营销力度,推出“随借随还”等新产品,大力发展信用卡业务,零售贷款的整体市场竞争力进一步提高。截至2006年12月31日,零售贷款占客户贷款总额的比例比上年提高2.35个百分点,零售贷款总额比上年增加37.75%,其中住房按揭贷款总额比上年增长25.96%,信用卡应收账款总额比上年增长122.99%。

零售存款

本公司的零售存款产品主要包括活期存款、定期存款和通知存款。零售存款是本公司最重要的低成本资金来源。2006年,面对资本市场持续升温对零售存款大量分流的严峻形势,本公司加大了代发工资等营销活动的推广力度,2006年零售存款占客户存款总额的比例与上年基本持平,零售存款中活期存款占比比上年提高了2.54个百分点,达到48.87%。

零售非利息收入业务

本公司近年来一直致力于非利息收入业务的拓展,目前非利息收入业务已进入良性发展轨道。2006年零售银行非利息总收入人民币20.97亿元,比上年增加91.07%。其中POS业务收入人民币5.48亿元,比上年增加56.1%;代理证券交易收入人民币2.27亿元,比上年增加383.7%,代理基金收入人民币2.1亿元,比上年增加442%,代理保险收入0.6亿元,比上年增加115%;信用卡非利息业务收入人民币7.4亿元,比上年增加80.7%,其中,信用卡POS消费手续费人民币3.76亿元,比上年增加65%,信用卡年费收入人民币6015万元,比上年增加16.8%,信用卡分期手续费收入人民币7179万元,比上年增加560%。

银行卡业务

截至2006年12月31日,一卡通累计发卡3884.9万张,当年新增发卡209万张。一卡通存款总额人民币2406.8亿元,占零售存款总额的77.15%,卡均存款为人民币6195元。截至2006年12月31日,信用卡累计发卡1034万张,当年新增发卡517万张,累计流通卡数712万张,累计流通户数447万户,累计实现信用卡交易额人民币664亿元,循环信用余额达人民币36亿元。

客户

截至2006年12月31日,本公司的零售存款账户总数为2379万户,零售存款总额人民币3119.59亿元。其中金葵花客户(指在本公司资产大于50万的客户)数量14.2万户,金葵花客户存款总额人民币为1150.9亿元,占本公司零售存款总额的36.89%。

营销

本公司长期致力于产品和服务品牌的建设,一卡通、一网通、信用卡等品牌已经具有较高的知名度。2006年,本公司除继续打造上述品牌外,还积极宣传推广“金葵花”理财、“伙伴一生”金融计划和个人信贷等品牌。本公司相信,品牌建设有助于客户的拓展和客户忠诚度的提高。

目前,本公司主要通过分支机构营销零售银行产品,同时,为适应形势变化,在分支机构建立了多层次的营销系统。截至2006年12月31日,本公司已在各分支机构建立了129个理财中心、351个金葵花贵宾室、360个贵宾窗口。

(二)公司银行业务

本公司向公司、金融机构和政府机构客户提供广泛的公司银行产品和服务。截至2006年12月31日,本公司的公司贷款总额为人民币3598.83亿元,占客户贷款总额的63.62%;票据贴现总额为人民币1038.36亿元,占客户贷款总额的18.35%;公司存款总额为人民币为4617.98亿元,占客户存款总额的59.68%;公司银行业务营业收入占本公司营业收入总额的59.36%。

公司贷款

本公司的公司贷款业务包括流动资金贷款、固定资产贷款和其它贷款,其它贷款主要包括贸易融资、保理等。2006年,本公司积极实施行业聚焦和专业化经营战略,加大对交通、能源电力、城市基础设施、高新技术产业等优质行业的支持力度,并控制向钢铁、水泥、房地产等国家重点调控行业的贷款投放,公司贷款的行业结构得到进一步的优化。

2006年,根据经营战略调整原则,本公司重点发展中小企业客户。为促进中小企业业务发展,本公司选定杭州、南京、深圳、苏州、宁波、佛山、东莞、福州、厦门等分行作为试点;专门为中小企业设计并推出“点金成长计划”系列金融产品组合,针对中小企业不同发展阶段和经营特点提供服务于企业供应链的动产质押、不动产抵押、贸易融资、网上银行透支贷款等创新产品,并通过简化业务流程为中小企业提供高效便捷的信贷服务。

通过以上措施,本公司中小企业业务呈现较大增长。中小企业一般贷款客户数达到5720户,比上年增加879户;中小企业客户数占比为75.22%,比上年提高1.53个百分点;中小企业一般贷款总额达到人民币1410.11亿元,比上年增长24.06%。

票据贴现

本公司考虑到票据贴现业务风险相对较低,流动性较好,回报相对较高的优势,将其作为资产负债管理和资金运用的重要手段和渠道之一,长期重视发展该项业务。本公司在2005年4月率先在国内银行界推出票据通业务,将传统汇票与电子银行技术相结合,为客户提供网上申请、托管、质押、贴现及支付等服务,极大地增强了本公司在票据市场的竞争优势。票据通业务自开办以来,年累计交易量由2005年的24亿元人民币提高到2006年的213亿元。截至2006年12月31日,票据贴现总额为人民币1038.36亿元。

公司存款

本公司在注重发展效益较高的公司存款同时,一直也注重活期存款在公司存款中的占比。近年网上企业银行和现金管理业务的大力发展,在为客户提供功能日趋强大的电子银行服务的同时,成为加深银企合作的有效渠道,在频繁的结算往来中为本公司带来了大量的活期存款。

截至2006年12月31日止,公司存款总额为人民币4617.98亿元,比上年末增长22.02%。其中活期存款占比为55.70%,比定期存款占比高11.4个百分点。较高的活期存款占比有利于降低存款的利息成本。

公司非利息收入业务

在保证利息收入增长的同时,努力提高非利息收入是本公司近年公司银行业务经营结构转型的重要内容。2006年本公司加大公司非利息收入业务的开拓力度,在保证传统的国内、国际结算、承兑、担保承诺等收入随着业务量扩大而稳定增长外,大力发展现金管理、资金交易、资产托管、企业年金、财务顾问和投资银行等业务,努力提高手续费和佣金收入在公司银行业务收入中的比重。2006年公司非利息净收入为人民币13.55亿元,比上年增长27.83%。

在网上企业银行和现金管理方面,本公司依托于先进的IT技术支持,致力于产品开发和技术创新,不断丰富产品服务功能。本公司网上企业银行除提供网上支付结算服务外,近年相继开发了银关通、票据通、网上信用证等功能,以满足不同规模和类型的企业对网络化金融服务的需求。2006年,网上企业银行用户达41260户,年累计交易笔数826万笔,年交易金额4.8万亿元。除传统的账户结算服务外,本公司还提供名义资金管理、集团支付、集团协议转账、人民币现金池、外币现金池、资金余额管理和财资管理平台等种类齐全的现金管理服务,截至2006年12月31日,本公司现金管理服务客户达4224户,其中全国性集团客户1132户。2005和2006年连续两年被《亚洲货币》杂志评为“中国本土最佳现金管理银行”称号。

在国际结算方面,2006年本公司完成国际结算量910亿美元,同比增长23%,结售汇交易量501亿美元,同比增长27%。累计实现国际业务非利息收入人民币9亿元。

在对公理财业务方面,2006年本公司先后推出了11期不同期限、不同投资对象、不同运作方式的公司理财产品,累计实现产品销售58.42亿元。

在短期融资券承销方面,2006年本公司主承销16家企业短期融资券,主承销金额160亿元,项目融资总金额214亿元。

在资产托管业务管理方面,2006年本公司托管净资产总额人民币409亿元,增长19%。其中,托管券商集合资产管理计划人民币118亿元、托管企业年金基金23.8亿元、托管证券投资基金规模210亿元、托管信托资金规模37.3亿元。成为开办代客境外理财(QDII)托管业务的第三家国内银行,以及首家承办外资银行QDII产品的主托管行。

在企业年金业务方面,2006年本公司正式签约企业年金客户108家,比上年新增58户;签约客户的个人账户汇总数30万户,比上年增长200%;涉及企业年金管理资金逾25亿元。业务增量和存量均居国内银行业前列。

客户基础

本公司经过20年的发展,形成了总量达22万户的公司类存款客户和近8000户的公司类贷款客户群体,其中既有中国国内的行业龙头企业和大型企业集团,也包括大量的中国政府机构、金融机构以及多家在中国经营的财富500强跨国企业。近年来,本公司通过加强对目标行业的市场规划和重点开发,形成了更为合理、均衡的行业布局,同时,通过加强对中小企业业务的开拓,提升中小企业业务的比重,形成大、中、小客户合理分布的客户结构。此外,本公司公司业务在产品和服务等方面受到了客户的广泛认同,根据AC尼尔森公司所做的2006年度客户满意度调查,本公司公司业务的客户满意度比以前年度有较大提升,在服务提供、业务审批及授信、金融产品及收费等各项指标的客户满意度均处于国内领先水平。

(三)资金业务

经营策略

2006年度,本公司积极开展本外币资金业务,在各项风险得到有效控制的条件下,取得良好的经营成果,资金业务的营业收入占本公司营业收入总额的13.66%。

人民币资金运用方面,针对本公司资金宽裕、人民币市场利率不断上扬的情况,本公司加大资金运作力度,通过扩大货币市场拆借、回购、公开市场操作等资金融出业务、加大企业融资券、政策性金融债等债券品种投资力度,提高资金使用效率,同时,本公司通过提高央行票据投资规模,缩短整体组合久期,在有效防范市场风险的同时确保了投资收益。

外币资金运用方面,本公司在市场对利率前景不太明朗、掉期利率仍居高位的情况下,及时将浮息掉成固息,锁定了未来的收益,并利用收益率曲线倒挂的特点积极购买ECP(欧洲美元商业票据),在控制风险的情况下,适度介入结构化债券投资,进一步提升外币资金收益。

经营成果

2006年,本公司人民币资金交易规模迅速扩张,各项资金业务交易总量达到1.39万亿元,其中拆借交易量631亿元、回购交易量8387亿元、二级市场现券交易量4826亿元。

(下转D47版)