|

从2006年12月份开始,CPI涨幅就呈扩大趋势,12月达到2.8%,超过1年期定存利率,致使存款出现负利率。2007年1月和2月的CPI同比继续上涨2.2%和2.7%,已然引起央行警觉,今年内三次上调存款准备金和一次加息,并加大了央行票据发行力度,但是3月份的CPI却如市场传言的再企新高,同比增长超过政府工作报告提出的3%的目标,也是2005年2月以来的最高位。

CPI上涨的因素我们认为主要是财富效应的推动,高盈利性的股市提升消费热情。在中国主要由投资拉动的经济增长模式中,CPI并不是央行加息的充分条件,但是CPI却是我国央行非常重视的“面子数据”,当CPI在温和通胀范围内运行时并不成为央行货币政策的考虑重点,但是一旦突破3%的温和界限,央行可能会考虑有所行动,这无疑对市场造成利空。

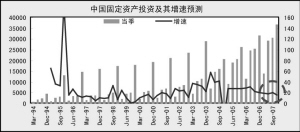

据此,我们判断央行近期加息时机并不成熟。首先,今年一季度的经济高速增长,我们认为主要是由于流动性过剩带来的暂时繁荣,这种流动性过剩固然与出口加工的结构有关,更特殊的是与我国今年企业抢前出口的博弈行为相关,这种短期因素决定流动性过剩将在二季度趋向于收敛,央行宏观调控政策的密集出台、国家外汇公司的成立也将加快这一趋势。我们预计年内消费的高企将会随股市财富效应的收缩而逐步降低,固定资产投资会持续回落,贸易顺差的增速也将逐步放缓,中国经济正面临拐点。

在我们的逻辑框架下,货币政策面临着博弈的困难,如果下半年固定资产投资持续收敛,贸易顺差的增速逐步放缓。此时加息,并不能改变目前资金持续从银行向市场的流向,因为即使存款准备金再加54个基点,税后利率依然为“负利率”,而相对于股市房市的高收益率,用脚投票如何选择不言而喻。加息会和最近密集出台的宏观调控政策形成叠加效应,使中国经济在增长拐点上承受更大的向下压力,加速经济增长转向向下。

一季度的固定资产投资数据表明,投资收敛的趋势越来越明显,而且经济高速增长伴随着固定资产投资的回落,这显然说明了以投资推动的中国经济的内在增长动力出现衰减。而政府对未来固定资产的态度一定是控制而不是放松,试图通过投资引致投资来解决产能过剩潜在压力的方式只能导致更严重的产能过剩和经济衰退。而这些,也实际上验证了我们对于经济增长处于繁荣后期的判断。

对于债券市场而言,前期股市火爆造成资金分流、今年以来连续三次上调法定准备金率及央票发行大幅增加的打压,以及近期大盘股中信银行和交通银行的密集IPO发行,市场资金面明显趋紧,这从上次上调准备金率后回购利率和拆借利率一路大幅走高可以验证。考虑到流动性收敛将是今年一季度后的趋势,未来很长一段时间债市都将维持运行空间小、交易量较低的低迷局面。但是债券市场在经历近5个月上证国债指数一直维持在111点-112点的狭窄区域内运行的低迷局面,现券市场的交易量和活跃度都大大降低,投资者普遍持谨慎态度,许多投机性资金已经撤离债市,再加上前期预期消化,以及投资、顺差等其他数据未必如预想那样糟糕,反而形成了“利空不空”的局面,近期债市小幅止跌反弹可期。

就收益率曲线的变动趋势而言,银行间国债成交收益率曲线呈现短端陡峭化而长端平坦化的方向性差异变动,主要原因是紧缩预期强化。利空造成的债市进一步低迷将促使投资者更着重于缩短久期的选择,回购利率的上升也使得收益率曲线的短端进一步陡峭,长端却因为长期限国债的品种和流动性缺乏而继续成交清淡,可望随二季度30年国债重上发行计划而有所改变。