|

中国石油在冀东滩海地区发现地质储量规模达到10.2亿吨的大油田———冀东南堡油田。冀东南堡油田共发现四个含油构造,基本落实三级油气地质储量(当量)10.2亿吨。其中:探明储量40507万吨,控制储量29834万吨,预测储量20217万吨,天然气(溶解气)地质储量1401亿方(折算油当量11163万吨)。

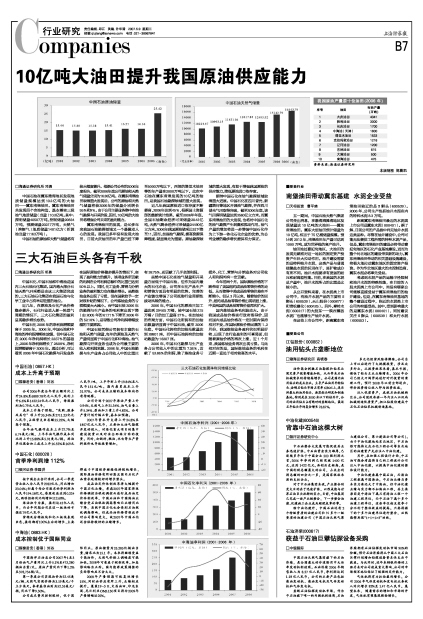

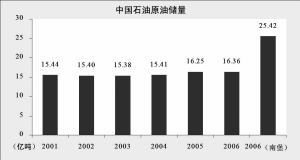

中国石油的原油和天然气储量将有较大幅度提升。根据公司公布的2006年度报告,截至2006年底公司原油和天然气储量分别为16.36亿吨。在冀东南堡油田取得重大发现后,公司的原油和天然气储量将较2006年的储量分别增长55%和9%。由于公司主要业务集中在油气勘探与开采阶段,因而,10亿吨的大油田将增强公司未来的盈利能力。

冀东南堡油田的发现,是40多年来我国石油勘探领域又一个最激动人心的发现。我国已多年没有发现大油田,目前大庆油田的年产量已经下降至5000万吨以下,西部的塔里木油田等的年产量在2000万吨以下。此次中石油在冀东南堡发现的10亿吨的油田,是我国石油勘探领域的重大发现。

近几年我国原油进口依存度不断提高,2006年达到45%,根据国土资源部的最新统计结果,截至2006年年底,全国石油剩余经济可采储量20.43亿吨,天然气剩余经济可采储量24490亿立方米,2006年我国原油储采比已下降至11,因而,加强油气勘探,提高资源保障程度,就显得尤为重要。原油勘探领域的重大发现,有助于增强我国原油的供应能力,降低原油进口依存度。

期待中国石化在油气勘探领域取得重大进展。中国石化在四川普光、新疆塔河等地区开展油气勘探,并在四川普光气田取得突破,截至2006年底,该气田探明储量达到3560亿立方米。而冀东南堡油田的大发现,也将对中国石化的油气勘探产生刺激和推动作用。油气产量的增加将进一步增强中国石化作为上下游一体化石化企业的优势,为公司业绩的稳步增长提供有力保证。

我国原油产量前十位油田(2006 年)

序号 油田 石油产量

(万吨)

1 大庆油田 4341

2 胜利油田 3000

3 长庆油田 1700

4 中海油(天津) 1600

5 塔里木油田 1533

6 克拉玛依油田 1218

7 辽河油田 1200

8 吉林油田 615

9 大港油田 500

10 青海油田 475

资料来源:海通证券研究所

本版制图 郭晨凯

三大石油巨头各有千秋

□海通证券研究所 邓勇

中国石化、中国石油和中海油是国内三大石油石化集团。国内绝大部分石油天然气开采都是由这三大集团完成的,三大石油石化集团在我国石油与化学工业中占有举足轻重的地位。

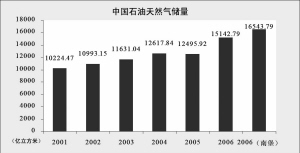

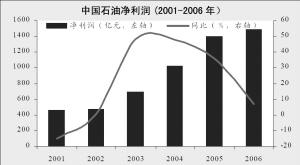

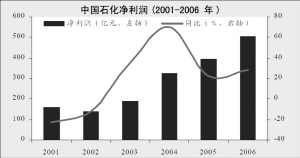

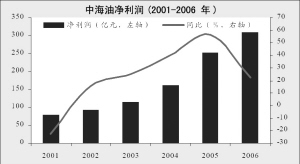

近几年,在原油及石化产品价格稳步提升,石化行业进入新一轮景气周期的情况下,三大石化集团的盈利呈现稳步增长态势。

中国石化2006年的净利润增幅要高于2005年。2006年,中国石油和中海油的净利润增幅在放缓,但中国石化在2005年净利润增长22.57%的基础上,2006年净利润增长了28.08%,净利润增幅要高于2005年。通过分析,可以看到2006年中国石化勘探与开发业务在国际原油价格稳步提升的情况下,实现了盈利能力的提升,该项业务所贡献的利润在公司利润总额中的比重已达到50%以上。同时,化工业务、营销与分销业务的盈利能力也在稳步增长。虽然炼油业务出现了亏损,但在国家给予一定财政补贴的情况下,公司炼油业务的亏损幅度大大减小。而中国石油2006年的勘探与生产业务的毛利率出现下降(由2005年的61.71%下降至2006 年的52.18%),是导致公司净利润增幅放缓的主要原因。

中国石油凭借公司拥有丰富的石油和天然气储量,每年的原油及天然气产量明显高于中国石化和中海油。油气勘探与开采业务也成为公司最主要的收入和利润来源。2006年,中国石油勘探与生产业务占公司收入中的比重只有38.75%,却贡献了几乎全部利润。

虽然中国石化在油气储量和开采量方面低于中国石油,但作为国内最大的石化企业,公司在石化产品生产和销售方面具有明显的优势。完善的产业链也增强了公司抵御行业周期性波动风险的能力。

2006年,中国石化的原油日加工量达到294.65万桶,较中国石油215 万桶/日的加工量高37%。在加油站的布局方面,中国石化所拥有的加油站数量明显高于中国石油,截至2006年底,中国石化拥有的加油站数量达到28801座,而中国石油拥有的加油站数量为18207 座。

2006年,中国石化勘探与生产业务占公司收入中的比重为7.26%,贡献了52.86%的利润,除了炼油业务亏损外,化工、营销与分销业务对公司收入和利润均有一定贡献。

今年前两个月,国际原油价格的下跌带动了美国纽约成品油零售价格的走低,从而使得中美成品油零售价差在不断缩小。但从3月以来,随着油价的回升,纽约成品油零售价格出现明显上涨,中美两国的成品油零售价差再次扩大。

国内炼油业务毛利波动大。由于我国成品油价格实行政府指导价,因而国内成品油价格在一定时期内保持相对不变。在国际原油价格回落的1、2月份,我国炼油业务盈利状况明显好转,出现了全行业盈利的可喜局面,但随着原油价格的再次上涨,近1个月来,我国炼油业务再次出现亏损。与此相对应的是,国际炼油业务的毛利在近期一直处于相对较高的水平。

中国石油(0857.HK)

成本上升高于预期

□国泰君安(香港) 刘谷

公司2006年度全年营业额同比上升24.8%至6889.78亿元人民币,纯利上升6.6%至1422.24亿元人民币,每股盈利为0.79元人民币。

成本上升高于预期。“采购、服务及其它”项上升35.34%至2711.23亿元人民币,占经营支出总额55.22%,大幅高于预期。

全年油气操作成本上升27.7%至6.74美元/桶,上半年油气操作成本同比则上升15.88%至5.91美元/桶。炼油单位现金加工成本上升16.55%至169元人民币/吨,上半年则上升19.84%至人民币151元/吨。期内雇员成本上升31.97%。公司未来业绩的成本取向仍有待观察。

公司计划于2007年原油产量上升0.94%、天然气上升21.34%、油气当量上升5.34%、原油加工量上升4.82%。公司产量计划升幅正常,基本如预期。

2007年资本开支将上升24.8%至1857亿元人民币,主要加大油气勘探开发的投入,对炼化重大项目的集中建设投资以及对安全环保方面的投资。同时,由钢材、燃油、水电等生产资料涨价也导致投资增加。

中国石化(600028)

首季净利润增112%

□银河证券 李国洪

按中国企业会计准则,公司一季度营业收入为人民币2782亿元,同比增加23.04%;归属于母公司股东的净利润为人民币194.18亿元,每股收益达到0.224元,两项指标同比均增加112.68%。

炼油扭亏为盈,盈利达42亿人民币,而去年同期公司在这一板块的亏损达79亿人民币。

营销及分销板块和化工板块表现出色,盈利都有100%左右的增长,主要得益于中国经济继续保持较快增长,国际原油价格有所回落且国内石化产品需求延续较好的增长势头。

成品油定价体制改革将大幅提升中国石化业绩。考虑2007年国家将改价格调控为税收调控而进行成品油定价体制改革,中国石油和中国海油业绩会受石油税收调高影响而业绩同比下降,虽然中国石化也会受到石油税收调高影响,但成品油价格管制放开对公司影响更大,故2007年中国石化还会保持较好的业绩增长。

中海油(0883.HK)

成本控制优于国际同业

□国泰君安(香港) 刘谷

中国海洋石油总公司2007年1至3月份油气产量同比上升5.1%至473,280 桶油当量/天。原油产量同比下降1.2%至378,734桶/天。

第一季度公司实现油价为52.45美元/桶,天然气实现价格为3.19美元/千立方英尺。参考基准油则为52.35美元/桶,同比下降9.30%。

公司成本费用控制较好,优于国际同业。原油储量为25.285亿桶油当量,储采比为15.1 年。未来将继续受益于高油价,天然气价格上调幅度可能加快。2008年可受益于税制改革。加息影响略为正面。国内能源政策调整的负面影响应不会太大。

2008年产量预期可恢复性增长15%,同时油价应有所上升,业绩相应提升。蓬莱19-3 II、文昌油田、印尼东固、尼日利亚OML130项目将令2009年产量增幅达25%。

■受益行业

南堡油田带动冀东基建 水泥企业受益

□天相投资 曹平璘

五一期间,中国石油天然气集团公司传出消息,在渤海湾滩海地区发现储量达10亿吨的大油田———冀东南堡油田。冀东大型油田预计储量为10亿吨,相当于75亿桶储量规模。预计到2012年,南堡油田年产量可达到1000万吨,成为世界级的高产油井。

油田地处曹妃甸地区,大油田的发现无疑将对这一地区的固定资产投资产生巨大拉动作用。油井建设需要的是特种油井水泥,这类产品与普通硅酸盐水泥的区别在于,其矿物成分有所不同。油井水泥要求有更强的耐压和耐高温性能。目前,在我国的水泥总产量中,油井水泥所占的比重是比较小的。

从公开资料来看,在水泥类上市公司中,有油井水泥产品的主要有S狮头(600539)、天山股份(000877)和青松建化(600425)。另外,秦岭水泥(600217)的大股东———陕西耀县水泥厂也能够生产油井水泥。

在这些上市公司中,距离冀东南堡油田较近的是S狮头(600539)。2006年,公司生产包括油井水泥在内的特种水泥8.3万吨。

距离冀东南堡油田最近的水泥类上市公司是冀东水泥(000401)。据了解,目前公司的产品线中尚无油井水泥这类品种。尽管在油井建设中,公司可能无法提供工程所需的特种水泥产品,但是,冀东南堡油田的建设必将带动曹妃甸地区的石化产业基地建设,进而为整个河北地区的建设带来新的动力。冀东南堡油田带动的相关基础设施建设,将极大地拉动冀东地区的固定资产投资。作为华北地区最大的水泥制造商,冀东水泥必将率先受益。

考虑到水泥产品的运输半径限制和油井水泥的特殊性能,在目前的A股水泥类上市公司中,尚没有哪家公司能够直接受益于冀东南堡油田的油井建设。但是,在冀东南堡油田基地的整个建设过程中,临近的水泥类上市公司均有望受益。其中,受到影响最大的是冀东水泥(000401), 同时建议关注S狮头(600539)和太行水泥(600553)。

■受益公司

江钻股份(000852)

油用钻头占垄断地位

□渤海证券研究所 高晓春

油价高企刺激石油勘探和钻采业固定资产投资增速加快,从而带来石油机械需求的持续高增长。公司是国内油用钻头的龙头企业。主导产品油用牙轮钻头、金刚石钻头市场占有率60%以上,是亚洲最大的油用钻头、麻花钻头研发和制造基地。特别是在3000米以下的钻井中, 公司的油用钻头占有绝对的垄断地位。最近五年钻头年均复合增长21.65 %。

多元化经营风险将解除。公司自上市以后进行了大规模投资,涉及众多行业。从投资效果来看,基本亏损,侵蚀了钻头主业业绩增长。2006年公司已经大刀阔斧地进行对外投资的清理工作。预计2008年以前全部退出,部分投资转让收入即为投资收益。

注入优质资产,成就石油机械新巨头。公司股改承诺一年内注入江汉局机械制造优质资产,把江钻股份建成中石化石油钻采机械制造基地。

中油化建(600546)

背靠中石油这棵大树

□银河证券研究中心

中石油整合大发展可能促使其业务迅速扩张。中石油资金实力雄厚,已连续多年位于中国企业500强利润之首,2006年净利润已经突破1400亿元,达到1422亿元,再创历史新高,是中国利税总额最大的公司,占央企利润总额的四分之一多,是国家税收来源的支柱企业。

对于中石油集团来说,产业整合的更大目的在于迅速扩张,以形成能与世界石油巨头抗衡的实力。目前,中油集团已完成一些产业链整合,下一步整合油建、化建施工企业成为顺理成章的事。

除中油化建外,中国石油还有2个特级资质的油建公司和N多个一级资质的油建公司(中国石油天然气第七建设公司、第六建设公司等公司)。由于中油化建地处东北地区,中石油很可能将大庆石化工程公司等东北地区的油建资产先后注入中油化建。

另外,在加强工程设计方面,中石油可能会考虑将自己的工程设计公司注入中油化建,以提高中油化建的整体设计能力。

中油化建隶属中国石油,而海油工程隶属中国海油。中石油业绩与资本实力要远大于中海油,但中油化建业绩与实力都不如海油工程,其主要原因是中海油下属只有海油工程一个油建工程单位,而中石油下属十多个油建工程单位,这些单位相互竞争十分不利于整体效益的提高。只要将旗下的十多个油建单位进行整合,必然能够再现“1+1+1>3”功效。

石油济柴(000617)

获益于石油巨擘钻探设备采购

□中银国际

中国石油天然气集团旗下的石油济柴,是全国最大的非道路用中大功率发动机制造商。石油济柴2006年销售收入为8.27亿人民币,净利润达到1.18亿人民币。公司的主要产品包括柴油发动机、柴油发电机及气体发动机和气体发电机。

垄断石油钻探发动机市场。作为中石油旗下唯一的内燃机制造商,石油济柴拥有石油钻探发动机市场90%的份额。预计石油济柴将从中国三大石油巨擘计划增加钻探设备资本性支出中获益。与此同时,近年来钢铁价格的上涨并未对公司造成重大影响,公司的市场领军地位保证了较强的定价能力。

气体机将有力拉动盈利增长。公司2006年气体发动机和发电机业务收入同比增长82%至1.47亿人民币。展望未来, 随着需求的增加和市场的开发, 气体机有望展现强劲增长。