交通银行 未来市场定位在11到13元左右

2007年05月10日 来源:上海证券报 作者:

|

作为一家我国历史最为悠久的银行之一,且是国内第一家全国性股份制商业银行,交通银行的上市意味着“五行三保”中已经有六家公司回归A股市场了。我们认为,在中信银行高调上市后,5月15日登陆A股市场的交通银行市场定位将对现有银行股的定位和未来建行和中国财险的上市定位有影响,值得广大投资者期待。

交行是一家很独特的银行,其资产规模、分销网络、客户基础、盈利能力、成长性都介于大型商业银行和中型商业银行之间。基于交行成长性、盈利性、竞争能力的中间定位,我们认为,其估值水平应当略低于基本面优异的中型股份制银行,略高于大型国有银行。

我们来判断交通银行的合理上市定位。以7.9元为发行价,发行摊薄后的每股净资产为2.319元,每股收益是0.2586元。(见表1)

国内A股市场银行股的平均市盈率是43.5,市净率是5.7,按照平均值估算,交通银行未来上市后的合理定位是11.25—13.22元。

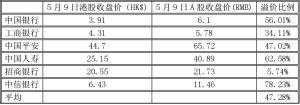

作为一家H股回归A股市场的银行股,其香港的定价也对国内市场的定价产生影响。目前香港上市的银行保险上市公司A股价格与港股价格溢价幅度大约在47%,以交通银行5月9日港股收盘价8.3 HK$计算,上市后价格在12.22元。(见表2)

综上所述,交通银行上市首日的二级市场定位可能在11.25—13.22元。CIS

表2

表1